福莱特历时半年多之久的定增于日前正式完成。

公开披露信息显示,福莱特本次实际非公开发行A股股份8454.5万股,每股发行价格29.57元/股,募集资金总额为25亿元。经过申购报价流程后,本次定增发行对象确定为包括易方达基金、南方基金、睿远基金等7家公募基金公司在内的18家知名机构投资者。

2020年A股上市公司抛出的定增预案井喷,其中公募基金参与主力之一,并且获益不菲。2021年开年以来,公募参与上市公司定增的热度仍然不减,近期参与了上市公司定增的基金不乏由知名基金经理掌舵的产品。

公募人士表示,本轮再融资新规下,定增已成为机构参与中国股市的一种常态化姿势,未来将进一步加大对优质定增的挖掘和布局力度。

福莱特完成25亿元定增

1月20日晚,沪市上市公司福莱特玻璃集团股份有限公司(简称福莱特)发布非公开发行股票发行情况报告书。

文件显示,2020年6月12日,公司召开的第五董事会第十八会议审议通过《关于公司非公开发行 A 股股票方案的议案》等,开始着手推进通过定增方式实现再融资。历时半年多之后,公司终于在今年初完成此次定增。

根据本次非公开发行的询价情况及配售原则,本次共发行 8454.51万股人民币普通股,发行价格为29.57元/股。截至今年1月7日,福莱特完成25亿元资金的募集工作,扣除发行费用后,本次募集资金净额为24.83亿元。

针对募投项目情况,福莱特扣除发行费用后,本次募集资金净额将分别用于年产75万吨光伏组件盖板玻璃二期项目,年产4200万平方光伏背板玻璃项目以及补充流动资金,拟投入的募集资金金额分别为14亿元,3.33亿元和7.5亿元。

根据此前的预案内容,针对年产75万吨光伏组件盖板玻璃二期项目,福莱特将建设具有国产自主研发核心技术的光伏组件盖板玻璃生产线,窑炉日熔量约为2400吨/天,计划在18个月内完成厂房装修建设、生产线安装调试并投产。

同时,该项目启动后6个月内即可达产,达产后将年产产品7955.35万平方米,满足光伏市场高品质产品的市场需求。

福莱特表示,本次非公开发行募集资金到位之前,上市公司将根据募投项目实际进度情况以自有资金或自筹资金先行投入,待募集资金到位后按照相关规定程序予以置换。

截至1月20日,福莱特市值达727亿元。

财通、睿远等5家公募获配6.35亿

从发行对象的确认程序来看,去年12月31日9:00-12:00,在《认购邀请文件》规定时限内,福莱特本次定增的保荐机构(主承销商)共收到25份有效申购报价单。

除公募基金无需缴纳申购定金,JPMorgan Chase Bank, National Association 足额缴纳定金但是未发送申购报价单外,其他投资者均按《认购邀请书》要求提交申购报价单并及时足额缴纳定金。

的投资者股份配售情况显示,发行对象最终确定为 18 家,均为此前认购邀请文件发送的对象。具体来看,这些机构包括睿远基金、南方基金、景顺长城基金、中银基金、财通基金等5家公募机构,以及其余包括1家证券公司、2家保险公司在内的13家知名机构投资者。

据统计,5家公募基金公司合计获配股数为2.15万股,合计获配金额6.35亿元,在所有募集资金净额中占比25.4%。

5家公司中,财通基金获配股数与金额最多,分别为1002.57万股和2.96亿元,在所有进入最终发行对象的机构中排名第二。另外,睿远基金获配金额也较多,达到1亿元以上。

对于参与福莱特的非公开发行股票认购并获配的具体产品名称,目前仍有待进一步披露。

整体来看,本次定增中获配股数最多的是一家境外机构投资者GOLDMAN SACHS & CO. LLC,共获配1521.8万股,获配金额为4.5亿元。

并列排在第三位的是济南江山投资合伙企业(有限合伙)和UBS AG,获配股数均为676.3万股,获配金额均为2亿元。公开资料显示,UBS AG同样是一家境外机构投资者。紧随这两家公司排在第4位的是太平洋资产管理有限责任公司(代“中国太平洋人寿保险股份有限公司-分红-个人分红”,最终获配金额1.6亿元。

本次定增中,作为唯一一家进入最终发行对象的证券公司,中信建投获配股数为439.63万股,获配金额1.3亿元,位列第5名。睿远基金则以1.2亿元的获配金额位列第6。

光伏个股定增颇受追捧

福莱特是光伏玻璃龙头,2021年是光伏实现全面平价上网的首年,在“光伏热”之下,去年年底一度出现光伏玻璃供不应求的局面,而随着电池组件厂商的进一步扩产,下游需求将得到不断释放。

事实上,去年底以来光伏个股定增颇受追捧。12月10日,通威股份公告宣布已完成59.83亿元定增,参与定增的投资者中,睿远基金、朱雀基金、财通基金、九泰基金、大成基金等多家公募赫然在列。

谈及布局光伏板块的主要原因,财通基金相关人士曾对记者表示,“在市场未出现阶段性机会时,定增创造的折扣为其带来换仓的机会,折价好比就是一次市场回调,而锁定期限的缩短进一步增加其投资的确定性。”

事实上,汽车玻璃行业老大——福耀玻璃也要搞光伏玻璃了。

福耀玻璃日前公告表示,公司拟增发不超过1.01亿股H股,募资所得将全部用于补充营运资金、偿还有息债务、研发项目投入、优化公司资本结构、扩大光伏玻璃市场以及一般企业用途。若以2021年1月8日港股收盘价45.80港币和汇率0.8334测算,增发的1.01亿股H股或可至少募集30亿元人民币。

当前光伏行业处于高景气周期,作为汽车玻璃行业龙头企业,在当前时间点选择切入光伏玻璃,与光伏玻璃当前供需偏紧密不可分。

多只基金参与定增浮盈过亿

2020年2月14日,伴随着再融资新规落地,多家上市公司陆续发布了定向增发预案。竞价定增作为一种特定的组合投资策略,迅速吸引了专业投资者,公募基金的参与热情也骤然升温。

广发证券研报显示,2020年定增预案井喷,定增规模累计达19805亿元,数量为1163例,均创近10年来新高。

按机构获配占比看,公募获配比例达24.43%。新规后竞价项目中,公募获配前三行业为食品饮料(55.63%,其中100%获配百润股份)、商业贸易(41.34%)、电气设备(33.79%);对于偏好行业,公募的折价率较低,说明愿意以较高成本进入看好行业。

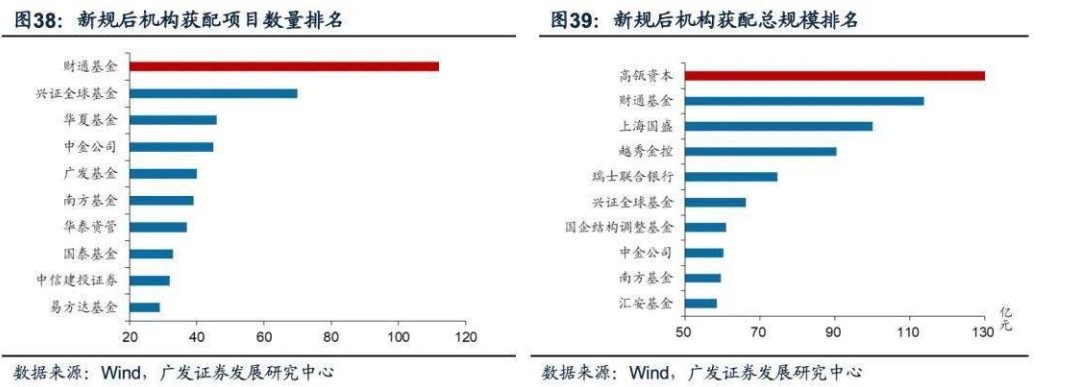

其中,财通基金获配数量达112例,居于首位;兴证全球基金、华夏基金获配数量紧随其后,位居第二、第三。

过去一年,通过参与定增,公募基金均获得可观的浮盈。刘格菘管理的广发科技先锋以5亿元参与了康泰生物定增,获配454.55万股。以最新收盘价156.47元计算,该笔投资浮盈已超过2亿元;萧楠管理的易方达消费行业股票以4.79亿元参与百润股份定增,最新浮盈为近1亿元。

与此同时,包括泓德泓华、鹏扬景泰成长A、国泰优势行业等在内的定增相关概念主题基金也取得良好收益。

2021年公募抢购定增热情不减

富国、中欧、海富通齐出手

2021年开年以来,定增市场依然热闹非凡,截至1月19日已经有近30家家公司公布定增预案,50亿规模以上的方案达到5家。与此同时,公募机构对上市公司抛出的定增预案仍然热情高涨。

1月20日,海富通基金发布公告显示,该公司旗下海富通惠增多策略一年定期开放灵活配置混合、海富通成长价值混合等13只基金参与上市公司天宇药业的非公开发行股票认购,获配数量为291.54万股。

同日,九泰基金公告称,旗下4只基金参与了天宇股份的非公开发行股票认购,总获配数量在35万股以上。

此外,富国基金也于1月20日发布公告称,该公司旗下3只基金参与上市公司湘油泵的非公开发行股票认购,获配数量合计超过100万股,总成本接近4200万元。具体来看,富国基金派出的是由杨栋管理的富国清洁能源产业灵活配置 、富国低碳新经济混合和孙彬管理的富国融享18个月定期开放。

据统计,同日披露参与定增获配结果的基金公司还有中欧基金。

与此同时,参与上市公司定增机会的公募基金产品仍在持续涌现。例如,于1月18日正式发行的华夏磐益一年定期开放混合将聚焦定增市场机会。

财通基金表示,本轮新规下竞价定增项目具有的锁定期限属性、折扣属性均对机构投资者参与权益市场而言颇具吸引力,成为他们参与中国权益市场的一种常态化姿势。

竞价定增作为一种特定的组合投资策略,政策一落地即快速进入各类机构投资者的视野,在当前市场环境一定程度上扩大了机构投资者配置中国核心资产的投资标的可选范围。多家公募表示,未来将继续优化筛选机制,加大对优质定增机会的挖掘力度。