银行股春天真的要来了?

继去年年底重仓杀入后,被称为“中国巴菲特”、喜马拉雅资本创始人李录再度出手,增持邮储银行H股,引发市场关注。至此,李录增持邮储银行H股已经超12亿股。

1月21日早盘,邮储银行AH股同步大涨,其中邮储银行H股盘中一度涨超5%以上,最高触达5.530港元;邮储银行A股早盘同步大涨,盘中最高涨超4.8%以上。数据显示,从买入至今,短短23个交易日,邮储银行H股股价狂飙28%,李录所持邮储银行已经浮盈超11亿。

除此之外,不少资本近期也涌入银行股,银行股股权变动频繁,银行ETF也在开年后获得连续资金加持。银行股板块热情持续被点燃,更有不少券商热议:“银行股春天来了!”

“中国巴菲特”再度杀入

持仓邮储银行H股突破55亿

“中国巴菲特”李录又出手了!

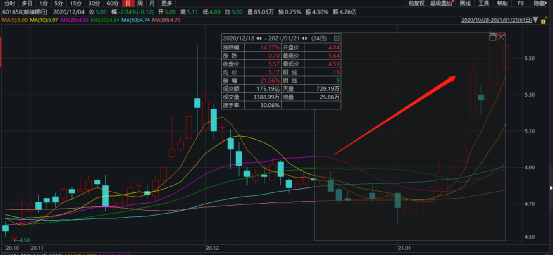

根据港交所最新权益披露资料显示,2021年1月15日,邮储银行H股获得喜马拉雅资本或其一致行动人在场内以每股均价5.3479港元增持8354.4万股,涉资约4.47亿港元。

增持后喜马拉雅资本最新持股数目为12.74亿股,持股比例由6.00%上升至6.42%。

而就在去年12月18日,港交所披露显示,此前李录已经通过喜马拉雅资本买入邮储银行H股,耗资1326.2亿港元,当时其持股10.05亿股,市值约为42.41亿港元。

按若按1月20日邮储银行H股收盘价5.24港元/股计算,李录及其公司对邮储银行的持仓市值已超过66亿港元,约合55亿元人民币。

公开资料显示,李录生于1966年,本科毕业于南京大学物理系,后在哥伦比亚大学获得经济学、法学和工商学硕士学位。就读于哥大的第二年,李录无意间听了巴菲特的一次演讲,这直接影响了他的投资生涯。31岁时,李录便创办喜马拉雅资本管理公司,总部位于美国华盛顿州西雅图。

李录因优秀的能力而被选为芒格家族资产的管理人。芒格曾夸赞李录是他“一生中三个最成功的投资之一”,“李录不是常人,他是中国的沃伦·巴菲特。他非常有天分”,“我把芒格家族的财产交给外人管理仅此一例。”2020年2月13日,96岁的芒格在参加2020年Daily Journal公司股东大会时直言,“世界上最强大的公司不在美国,中国的公司更强大,增长更快。李录是整个房间里最成功的投资者”。

2008年,李录向巴菲特推介入股中国电池及汽车制造商比亚迪,使巴菲特获得高达几百亿人民币的回报。2010年,李被指有机会成为巴菲特的接班人之一,共同管理巴菲特规模高达1000亿美元的投资组合,但后来李表示没有此意。

邮储银行H股23天猛飙28%

喜马拉雅资本浮盈超11亿

而在李录的加持下,邮储银行的股价也一路飙升。

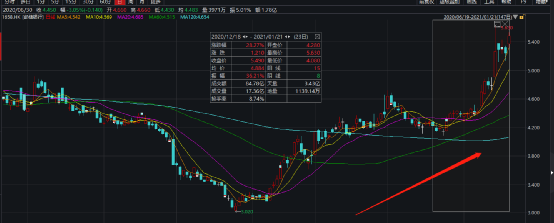

1月21日早盘,邮储银行AH股再度飙升。其中邮储银行H股盘中一度涨超5%以上,最高触达5.530港元。截至午盘,邮储银行H股涨超4.39%,报5.47港元。

数据显示,从去年12月18日至今,短短23个交易日,邮储银行H股股价已经狂飙28%左右。

而从李录持股浮盈计算,12月18日斥资买入的10.04亿股预估持股成本约为4.233港元,截至目前浮盈超12.72亿港元,而随后连续买入的2.7亿股,预估持股成本5港元,浮盈也超1.35亿,合计浮盈已经超14亿港元,折合人民币约11亿。

邮储银行A股早盘同步大涨,盘中最高涨超4.8%以上。截至午盘,邮储银行A股依然涨3.92%,报5.57元。

除了资本增持之外,日前邮储银行宣布,拟全资发起设立直销银行子公司,注册资本拟为50亿元人民币。这也是继百信银行、招商拓扑银行之后,国内第三家官宣获准筹建的独立法人直销银行。

此外,邮储银行业绩也在稳步抬升之中。2020年三季报显示,邮储银行存款规模突破十万亿大关,达10.01万亿元。截至9月末,邮储银行零售贷款总额约3.2万亿元,较上年末增长16.11%,零售贷款占比也较年初提升1.21个百分点,至56.51%。

银行板块市值猛增

银行ETF获资金追捧

除了邮储银行之外,近期也有不少银行出现了股东增持的情况。

1月6日,南京银行公告称,该行近日收到大股东增持告知函称,2020年6月16日至今,南京紫金集团及其一致行动人南京高科合计增持该行超过1亿股,耗资约7.7亿元。

过去一年,邮储集团也在二级市场累计增持邮储银行8.9亿股A股,累计增持金额高达47.07亿元。去年12月23日,民生银行董事长、行长等13位高管日以自有资金买入民生银行H股股票,合计购入规模达275万股,耗资约1150万港元。

与此同时,银行业绩也出现飘红的态势。1月14日晚间,兴业银行、招商银行先后披露了2020年度业绩快报显示,由于四季度净利润同比大幅增长30%以上,招行归母净利润同比增长4.82%,兴业同比增长1.15%。

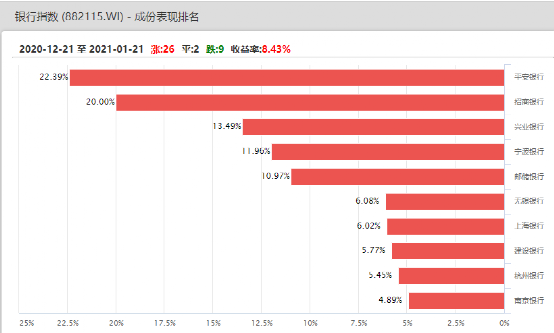

从二级市场看,银行指数也出现了明显的上涨行情。1月21日午盘,银行指数上涨超1.3%,板块内超31家银行股集体飘红。

数据显示,近一月以来,银行指数涨超8%以上,其中平安银行、招商银行等涨超20%,兴业银行、宁波银行、邮储银行涨超10%以上。短短一个月时间,银行板块市值猛增超8000亿。

此外,银行ETF也在新年后连续获得资金关注,频频获得逆市加仓。

1月21日,银行ETF涨约1%,成交额超3.8亿。此前开年2个交易日,该银行ETF已连续净流入资金合计达11.26亿元,其最近5个交易日已连续净流入资金合计13.39亿元。

另据wind数据显示,最近3个月,该银行ETF日均场内成交额达到4.36亿元,最近6个月日均场内成交额也达到了4.52亿元,均在沪深两市所有银行指数类ETF流动性排名中高居第一。

银行估值仍处洼地

机构看好“银行股春天”

随着产业资本、市场资金密集进场,银行股的投资机会也被越来越多的人看到。

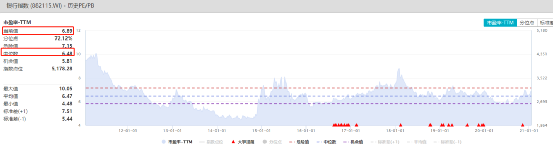

在市场人士看来,目前银行股板块的整体估值处于历史低估区间,这也是资金持续重点关注银行ETF的重要原因,“低估值 买银行”也越来越成为市场投资者的共识。

据Wind数据,截至1月20日,Wind银行指数市盈率(TTM)为6.89倍,这一数值在近年来并不算高,仅略高于最近十年的平均水平。

浙商证券在报告中称之为“否极泰来、价值重估”,所谓“否”,指的是当前银行股的涨幅少、估值低、持仓少;而所谓“泰”,则对应经济复苏、监管放松以及盈利端的改善。

“未来十年的银行很可能类似过去十年的水泥行业,大浪淘沙、K型分化。以过去五年为例,既有涨幅超过2倍的银行股,也有不涨还跌的银行股,预测未来的银行板块,将出现2.0倍PB和0.2倍PB的银行股并存,涨2-3倍和跌20%-30%的银行股并存的格局。”浙商证券报告表示。

国信证券银行业王剑团队在研报中分析,银行股主要分为业绩增长迅速的“成长股”和投资回报率来自宏观经济周期带来估值修复的“周期股”两类。其中,绝大部分银行因缺乏成长性而归于“周期股”范畴,其股价表现主要取决于银行板块整体是否得到估值修复。王剑团队认为,在2021年银行基本面景气反转逻辑下,投资者应重视银行“周期股”属性。

中银证券在最新研报观点认为,看好2021年银行板块表现,主要有三方面的原因,一是经济数据显示实体经济稳步复苏态势不改,利好银行资产质量改善;二是伴随经济复苏货币政策的边际收敛有助于缓释息差压力;三是银行经过前期调整,目前板块估值对应2021年为0.81xPB,具备低估值、低仓位的特点。随着国内经济形势的逐步转好,板块后续配置意愿有望提升。