又一家个人系公募开始发力了!

近日,由多位公募大佬联合创办的个人系公募——汇泉基金发行了自己的第一只公募产品。该基金名为汇泉策略优选混合,自6月21日起至2021年7月16日公开募集,且限额50亿发行。

值得注意的是,该基金的拟任基金经理分别为梁永强和杨宇,两位均是业内非常知名的投资大佬。其中,梁永强为华商基金的前任总经理,主要擅长主动选股,曾担任华商盛世成长的基金经理,该基金曾在2010年以37.77%的年度回报一举夺得年度冠军;杨宇为原嘉实基金董事总经理、Smart Beta及量化投资首席投资官。

这一“主动投资+量化投资”的配置在业内十分罕见。对此,汇泉基金向券商中国记者表示,汇泉策略优选的双基金经理配置是主动投资掌舵,量化投资护航,其中,梁永强的优势在于通过主动选股创造阿尔法,杨宇的优势在于将量化投资理念深植于主动投资全过程,并严格进行回撤管理。我们希望将量化投资思想全方位加持到主动投资管理过程中,在保持中长期业绩优秀的同时降低产品净值波动率,让客户获得更好的持有体验。

聚齐杨宇、孟朝霞、梁永强三位大佬

汇泉基金获批于2020年6月,公司注册资本1亿元,最新公告显示,杨宇、梁永强等两位自然人股东分别持股55.3%、30%,北京溪泉企业管理中心(有限合伙)、上海澹泉企业管理中心(有限合伙)、上海沛泉企业管理中心(有限合伙)等三个持股平台各持有4.9%的股权。其中,梁永强出任汇泉基金法定代表人兼总经理。

值得注意的是,这两位自然人股东都是公募基金行业的知名大佬,合伙创办的新公司自然引起了不少市场关注。

杨宇,原嘉实基金董事总经理、Smart Beta及量化投资首席投资官,是国内最早践行Smart Beta的基金经理。他于2004年7月加入嘉实基金,还曾担任嘉实深证基本面120ETF、嘉实沪深300ETF等多只指数基金的基金经理,具备丰富的量化对冲和绝对收益的投资管理经验。

梁永强,华商基金的前任总经理,是业内少有的既担任总经理又兼任基金经理,长期奔波在投资一线的大佬,他2004年参与华商基金的筹备,2008年开始担任华商盛世成长的基金经理,擅长通过价值成长框架自上而下选股,该基金曾在2010年以37.77%的年度回报一举夺得年度冠军;但在2016年以后,梁永强因为坚持重仓军工股而受到拖累,其管理的华商动态阿尔法在2016、2017年排名落后,因此饱受市场争议。2018年7月,梁永强从华商基金离职。

此外,在今年3月6日,汇泉基金还发布了高级管理人员变更公告,宣布孟朝霞将加盟汇泉基金,出任公司董事长一职,原公司董事长杨宇转任基金经理。

孟朝霞也是公募基金行业中非常知名的一位大佬,她此前曾历任融通基金、国联安基金总经理,早年间还曾担任富国基金副总经理,具有超20年金融领域从业经历。孟朝霞尤其擅长渠道、市场方面的工作,曾带领融通实现资产规模突破千亿,也帮助国联安重新焕发活力,资产管理规模大幅增长。

值得一提的是,孟朝霞和杨宇还是基金圈一对非常知名的伉俪,夫妻二人联手创业,使得她加入汇泉基金的消息一度引起热议。

主动投资掌舵,量化投资护航

从上述高管团队的人员配置来看,汇泉基金不仅集齐了量化投资、主动权益投资的两位大佬,而且有擅长渠道拓展、公司管理的孟朝霞加盟,可谓是高配版的创始团队。而在筹备了一年之后,这家踌躇满志的新公司终于推出了自己的第一只产品。

据了解,汇泉基金的第一只公募产品——汇泉策略优选混合采用了双基金经理配置,由梁永强和杨宇联手掌舵,这一“主动投资+量化投资”的配置在业内十分罕见。

对此,汇泉基金表示,有别于市场中常见的双基金经理模式,汇泉策略优选的双基金经理配置是主动投资掌舵,量化投资护航,将两位合伙人各自的能力优势发挥到极致。其中,梁永强的优势在于通过主动选股创造阿尔法,杨宇的优势在于将量化投资理念深植于主动投资全过程,并严格进行回撤管理。我们希望将量化投资思想全方位加持到主动投资管理过程中,在保持中长期业绩优秀的同时降低产品净值波动率,让客户获得更好的持有体验。

此外,对于公司的定位和未来产品的布局方向,汇泉基金表示,公司将致力于打造业内首个将主动投资和量化投资深度融合的、以价值成长为核心要素的投资框架体系。未来,我们将围绕这一核心优势进行产品线布局,我们希望产品不在于多,而是各自具备差异化的特色,并做好客户服务,争取每只产品都能带给客户不错的体验。

“个人系公募”渐成潮流

近年来,和汇泉基金类似的“个人系公募” 在业内渐成潮流,这些个人系公募多由专业资深人士创办,且通常为行业内的明星大佬,因此也格外引人关注。

2013年底,《国务院关于管理公开募集基金的基金管理公司有关问题的批复》规定自然人可以成为基金公司的主要股东(一般指持股25%以上)或持股5%以上的非主要股东,明确支持专业人士成立或持股公募。

2015年3月,泓德基金在北京成立,成为国内首家由专业人士发起设立的公募基金管理公司,核心成员王德晓、邬传雁、王克玉等人均出身于阳光保险,有深厚的险资背景,备受机构投资者青睐;2016年4月,国内首家全自然人股东公募基金管理公司——汇安基金获批成立,董事长何斌曾任职于证监会基金监管部,也曾任国泰基金副总经理、建信基金督察长、副总经理等要职,总经理秦军曾为华安基金副总经理,分管华安基金整个大市场团队。

此外,今年2月25日获批成立的兴合基金(原名富华玖创基金)同样是一家个人系公募,其核心团队主要是华商基金的两位高管。其中,,第一大股东程丹倩曾参与华商基金筹备,随后担任华商基金督察长、副总经理等职,2013年宣布辞职;第二大王锋曾是华商基金总经理,梁永强的前任,还曾担任历任基金经理、投资管理部总经理、投资总监、副总经理等职,2015年从华商基金离职。

有业内人士表示,“个人系公募”最大的优势在于核心人员持股。基金公司属于智力密集型企业,人才的培养和储备至关重要,但近年来,基金行业人才流失严重,主要原因是激励政策没有到位,使得不少人才选择奔私。而“个人系公募”通过核心人员持股和股权激励计划,把专业人才和公司发展、持有人利益深度捆绑,更有利于行业的长远发展。

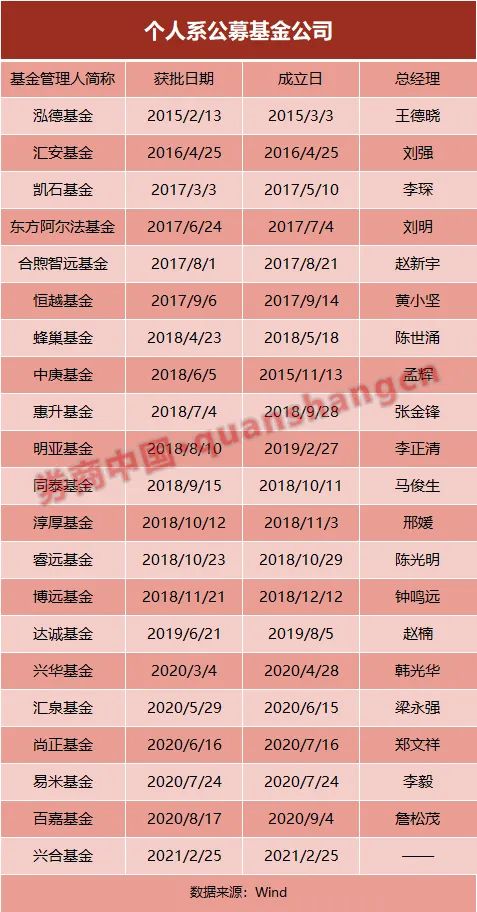

Wind数据显示,截至2021年6月22日,全行业已经有超20家个人系公募基金管理公司。