公募业即将迎来一位强有力的角逐者。

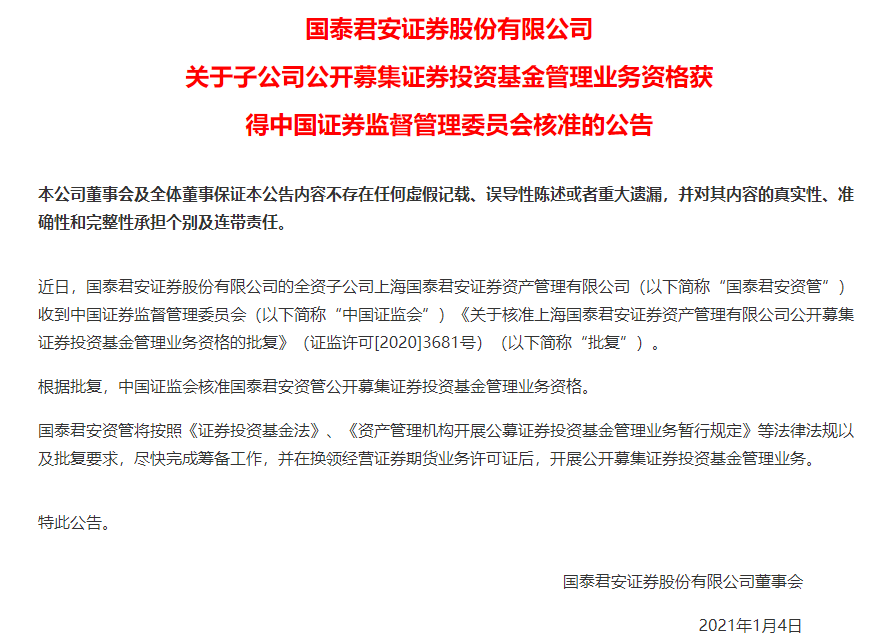

1月3日,国泰君安证券发布公告称,其全资子公司上海国泰君安证券资产管理有限公司(下称“国君资管”)公开募集证券投资基金管理业务资格获得中国证监会核准。

值得注意的是,在防风险和去杠杆的大背景下,近三年来,公募牌照批复速度明显放缓,而国君资管是三年来,也是今年7月31日,证监会对《证券投资基金管理公司管理办法》进行修订,并更名为《公开募集证券投资基金管理人监督管理办法》(征求意见稿)后首家核准公募基金业务资格的券商系资管公司。

蓄势待发!

国君资管获得公募业务资格批复

根据国泰君安证券公告,国君资管近日收到中国证监会《关于核准上海国泰君安证券资产管理有限公司公开募集证券投资基金管理业务资格的批复》。

近三年来,在防风险和去杠杆的大背景下,公募牌照批复速度明显放缓,国君资管是三年来首家获批公募牌照的券商系资管公司。

值得注意的是,自证监会2018年优化公募基金管理人资格的行政许可审批程序后,审批程序为证监会先批准,申请人进行筹备并通过证监会现场检查后开展业务。因此,此次国君资管获批公募业务资格后,还需通过现场检查等一系列程序后,方可开展公募业务。

国君资管也表示,将按照《证券投资基金法》、《资产管理机构开展公募证券投资基金管理业务暂行规定》等法律法规以及批复要求,尽快完成筹备工作,并在换领经营证券期货业务许可证后,开展公开募集证券投资基金管理业务。

公开资料显示,国君资管成立于2010年10月18日,是业内首批券商系资产管理公司,注册资本金20亿元,是国泰君安证券的全资子公司,距今已拥有10年的积淀。

在券商系资管公司中,国君资管无论是管理规模还是营收均处在行业最前列。中基协最新统计数据,截至2020年三季度,国君资管月均规模为5722亿元,位居行业第三位;主动管理资产月均规模为3586亿元,仅次于中信证券,位居行业第二位。根据国泰君安证券去年披露的半年报,国君资管的主动管理规模占比已升至62.8%。

麦肯锡之前的咨询报告中曾把资产管理公司分为综合巨无霸、精品店和超市平台三个类型。作为掌管近6000亿资产规模、4300亿主动管理规模的券商资管巨头,国君资管无疑走的是综合性的全面发展道路。

公司官网显示,国君资管已经拥有权益投资、固定收益、基金投资、多策略投资、量化投资等多个齐全的产品线。

极度重视主动管理能力

正在进行进行投研深化改革

作为一家全能型资产管理机构,投研能力无疑是重中之重。券商资管由于从监管上属于私募性质,不能公开宣传,除了早年就已经实现公募转型的东方红资产管理,其他机构的投研能力基本上“养在深闺无人知”。不过,我们依然可以从一些蛛丝马迹中一探国君资管的投研实力。

事实上,2019年国君资管就已经完成了“公募首秀”。在大集合参照公募管理的要求之下,国君资管是第一批拿到大集合转公募批文的券商资管之一。当年9月16日,国君资管旗下第一只权益参公大集合“君得明”成为爆款产品,单日销量达到了120亿元。据记者了解,国君资管在今年疫情中悄然面世的另一只权益参公大集合“君得鑫”,截至目前规模也接近100亿元。

“爆款”背后是国君资管十年来在投研领域的持续投入。有接近国君资管的人士表示,该公司的高级管理层极为重视投研专业能力的建设,看重投研人员的长期业绩和风格稳定,而且在人才引进方面严格把关,团队流动性也很小。此外,根据记者获得的信息,为了响应国泰君安董事长贺青关于“三个三年三步走”的战略规划,国君资管2020年启动了对投研条线的综合改革,从投资能力、梯队建设、考核机制三个方面着力,制定了补短板、强能力等强基固本的战略规划,为进军公募市场打下了良好的基础。

相较权益投资的“爆款”,更被大型机构投资者所熟知的是国君资管的传统优势领域——固定收益投资。数据显示,该公司的固收主动管理规模逾2000亿元,建立了较为完善的投资体系与团队。此外,基金投资、量化投资、资产证券化也是国君资管非常擅长的领域。

另一方面,据记者了解,即将进军公募领域的国君资管,2020年进行了一系列组织架构调整等综合改革,着力打造“强大的前台、专业的中台、集约的后台”,并对照集团同步出台了全新的三年战略规划,目标是由“类资产管理机构”向“本土领先,有全球影响力的现代资产管理机构”全面转型,并围绕“良好的公司治理结构、专注的经营思想、先进的投资理念、投研框架和投资质量控制、严格的风险合规意识”五个方面发力。

手握公募牌照的券商资管增至14家

国君资管的获批,意味着获得公募牌照的券商系资管公司扩容至14家。

2013年9月26日,东方红资产管理的公募基金管理业务资格申请获得证监会许可,成为全国首家获得公募资格的券商系资管公司。此后7年间,相继又有13家公司获批,分别为浙商资管、华融证券、山西证券、国都证券、渤海汇金证券资管、东兴证券、中银国际、北京高华证券、财通资管、长江资管、华泰资管、中泰资管和国君资管。

大资管时代,随着资管新规的落地和实施,提升主动管理能力成为各家券商的共识,由此,越来越多的券商开始主动申请公募牌照,据记者了解,多家券商资管已在积极准备公募资格申请。因发展侧重点不同等种种因素,各家规模分化较为明显,但也各具特色。

一位券商资管人士表示,其所在的公司已经开始准备公募牌照申请材料;此外,华南一家大型券商也有意向申请公募牌照。华东某中型券商资管部相关人士表示,公司正在讨论申请公募牌照,打算是先申请设立资管子公司,再去申请公募牌照。

华西证券和五矿证券则在2019年就提交了相关申请。与此同时,德邦证券在今年德邦资管获准设立时也表示将尽快开展公募基金业务资格申请,安信证券也曾表示在资管子公司成立之后,公司将尽快申请公募基金业务资格。

券商资管公募化成趋势

差异化或成破局关键

2019年以来,公募市场异常火爆,这也为券商推进公募化转型提供了动力。尽管在权益类市场上,前有成熟的公募基金,后有抢跑的理财子公司,但券商资管发力公募的优势仍非常明显。

有业内人士告诉记者,券商资管的核心竞争力,一方面还是在于其主动投资能力上。近10年来尽管银证业务一度蓬勃发展,但是像国君资管、中信证券这样的头部券商资管,多年来依旧深耕主动管理业务,在股票、固收、基金、量化、资产证券化等各领域的投研能力建设上投资了大量的资源。

另一方面,大型券商的综合平台将会是券商资管的比较优势,券商资管在平台协同、资产端、资金端、渠道端等方面都有很多可圈可点之处,而其自身投研和产品创设能力也将为公司创造出新的业务增长点。值得注意的是,目前头部券商中,如中信证券、海通证券、广发证券、招商证券等均无公募基金牌照,但不可否认的是,这些一些券商在投研实力等方面具有巨大的优势和资源禀赋,政策松绑之下,若取得公募资格,其分羹公募江湖的能力不可小觑。

不过,有分析人士指出,未来券商资管进军公募,不仅要充分依托母公司的综合平台,抓住市场化、人才和投研等方面各种优势,走出一条差异化的发展路径,同时还要突出差异化的投资管理能力,打造出精细化的资产定价能力,并不断完善风险管理能力,才能在未来的资管市场竞争中占据一席之地。

不过,尽管存在优势,但券商资管要想脱颖而出,仍面临不小的挑战。可以预见的是,未来的国内公募市场竞争将愈发激烈,而更多具有强大实力的专业资管机构入场,也会为投资者和行业带来更多的可能性。