原标题:1.05万亿!历史最高

历史上新基金发行最牛的一季度正式诞生。数据显示,截至3月28日,2021年一季度整体募集规模突破万亿,是历史上新基金发行的最高潮。

从一季度发行市场来看,分成截然不同的两个阶段:1月份市场走牛,几乎每天都有出现一只日光基,还出现一日超2000亿资金追捧新基金的历史纪录。而在春节之后市场震荡调整,新基金发行逐渐平淡,最后权益类基金一日售罄现象暂无出现,“固收+”发行逐渐增多。在目前情况下,不少基金公司也随之调整发行战略。

一季度大卖超10000亿

刚进入2021年,元旦之后A股市场全面展开逼空行情,沪指一度超过3700点,投资者继续借道新发基金入场,权益类基金销售一片火热。尽管春节之后受白马股大跌的影响,新基金发行有所降温,但年初以来的基金成立规模依然快速突破1万亿元,创下历史新高。

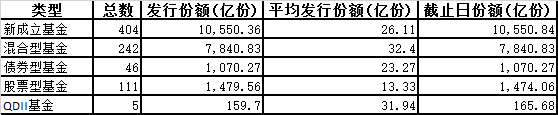

Wind数据显示,按照基金成立日期统计,截至3月18日,2021年以来共成立404只新基金,合计募资规模10550.36亿元,去年同期新成立基金规模不足6000亿元,同比增幅高达95%。

在基金发行历史上,只有2015年、2019年和2020年这3年新发基金规模超过1万亿元。而在新基金发行最猛地2020年,也是用了近6个月时间,新基金发行才超过1万亿元。可以说,今年一季度是历史上新基金发行最为火热的一季度。

从成立规模来看,今年以来新成立15只百亿规模基金,还有3只规模超99亿的新基金,也就是说“百万级别”的新基金达到18只。因为新基金发行一般会设置募集上限,今年募集最高的新基金规模也不过148.69亿元。百亿基金中基本都是权益类产品。如考虑比例配售因素,实际新基金认购规模超过100亿元的产品至少有30只。

从基金公司来看,成立新基金规模超100亿元的基金公司达29家,广发、易方达、南方、汇添富4家基金公司今年新成立基金募集规模超500亿元。其中,广发基金今年一季度发行新基金募资规模合计1045.62亿元。

据深圳一位渠道人士表示,2021年一季度新基金发行的爆发,一方面,过去几年公募基金的业绩普遍跑赢指数表现,炒股不如买基金已经成为共识;另一方面,居民储蓄向资本市场大转移的趋势持续推进,不少投资者通过布局权益基金入市,从而导致今年1月、2月诞生了众多爆款基金,从而推升新发规模。

权益基金是重头戏

虽然近期基金震荡之下,新基金发行整体遇冷,但是一季度数据来看,偏股基金为新发市场的绝对主力,整体权益类基金占据新基金的大部分份额,为万亿新基金成立规模作出重要贡献。

数据显示,截至3月28日,年内成立的356只权益类基金募集规模合计9320.39亿元,在全部新成立基金中占比达88.34%。此前的2020年、2019年,这一数据分别为64%、36%。其中,股票型基金发行总规模1479.56亿元,混合型基金募集规模7840.83亿元。

此外,债券型基金成立总规模相对较小,发行了46只,合计募集1070.27亿元。还有5只QDII基金发行,合计募集达到159.7亿元。

实际上,今年1月份权益基金发行是历史“爆表”的高潮。从1月份整体发行看,几乎每周一都有百亿级爆款基金出现,明星基金经理挂帅产品成为市场追捧对象。如1月18日,由冯波管理的易方达竞争优势企业混合基金全天募集规模近2400亿元。基于150亿元的募集上限,产品最终配售比例为6.25%左右,刷新2020年由鹏华匠心精选创下的1357亿元认购纪录,这个新纪录正反映了2021年权益新基金发行的火热程度。

从单只产品来看,多只基金首发募集规模超百亿,其中偏股基金居多。尤其是春节假期前偏股基金在发行市场的受欢迎程度占据压倒性优势。具体而言,成立于2月初的南方兴润价值一年持有成立规模148.69亿元,位居第一。广发均衡优选、易方达竞争优势企业发行分别达到148.53亿元和148.49亿元,紧随其后。此外,博时汇兴回报一年持有、银华心佳两年持有期及广发兴诚等成立规模均处于前列。

发行加大“固收+”布局力度

虽然今年一季度新基金发行如此火爆,但是春节之后受A股市场回调,多数“抱团股”股价出现大幅下跌,基金认购热情出现明显降温,新基金发行数量出现明显下滑,部分基金公司为应对此等情况,纷纷采取自购、延长募集器等措施,同时更多倾向于布局偏稳健的“固收+”产品。

WIND资讯数据显示,目前已经发布了招募说明书的新基金中,宣布3月29日之后开始发行的新基金达到50只,其中“固收+”类产品较多的偏债混合型基金达到11只、灵活配置型达到2只,二级债基达到3只,显示对“固收+”类产品布局力度要高于前期。

据北京一位基金公司产品人士表示,目前股票市场波动加大,风格也会切换,要降低投资预期;债券市场上半年会出现交易性机会,下半年会出现配置性机会,因此“固收加”策略基金比较适合今年的市场机会,会根据渠道和客户的需求持续布局不同期限的“固收加”策略基金。

此外,另一家基金公司人士表示,今年产品发行计划以固收+和权益为主,会适当布局一些主题类产品。诺德基金也表示,今年整体的产品发行计划来看,公司将会同时兼顾权益类产品、“固收+”产品及债券基金等。其中“固收+”产品,主要是为客户提供了不同收益风险比的产品,满足客户在不同市场环境下对产品的需求,所以可将其理解为权益类公募产品的补充。

“目前的市场环境下,新基金发行存在一定的困难,我们在产品可以顺利募集成立的基础上,对权益类产品规模期望目标在10亿左右,固收以及固收+产品规模预期在5-20亿。在新发基金方面,面临的主要挑战在于市场调整过快,部分在前期高点买入的客户短时间出现了一定程度的亏损,因此再次购基的意愿下降。此外,部分银行理财经理也出现了对市场判断的分歧和困惑,对于销售权益基金的潜在意愿也在下降。”据一位基金公司人士表示,无论是权益、固收+,还是债基品种,公司都会着力布局,以满足不同投资者在不同时点的投资需求。

此外,业内人士直言,基金发行往往靠天吃饭,作为机构投资者,还是要倡导长期价值投资,无论是面对牛市还是熊市,都要以专业、审慎的态度,把投资者利益放在首位,充分揭示市场风险,通过长期业绩去赢得信任。

北京一家大型公募基金经理也表示,在当前的结构性行情下,更应该做好投资者教育,引导投资者关注主要投向顺周期方向的新基金产品,或者是稳健类的“固收+”产品,在当前震荡市中更容易吸引投资者,并有利于获得更为稳健的收益率。

今年一季度新基金成立情况一览