坐拥140万粉丝的深圳炒房大V,刚刚被调查了。

深圳住建局等七部门对“深房理”的

举报事项进行调查处置

4月8日,深圳住建局等七部门发布关于对涉及“深房理”的举报事项进行调查处理的通告称,近期,有网民举报“深房理”存在违法违规炒房行为。为贯彻落实国家有关法律法规规定,切实维护深圳市房地产市场秩序和金融管理秩序,有关部门已对“深房理”涉嫌违法违规线索开展联合调查:

其中提到,

一、关于举报反映的“深房理”教唆炒房人通过弄虚作假、隐瞒真实情况或者提供虚假证明材料等方式骗取购房资格的行为,一经查实,相关当事人将被列入失信名单并受联合惩戒,住房建设部门将依法采取停止使用“购房意向登记系统”及合同网签系统、停止购买或承租保障性住房、停止公积金贷款资格等措施。

二、关于举报反映的“深房理”以合资入股、众筹等名义,向不特定对象募集资金用于购房并承诺返还收益,涉嫌非法集资的行为,处置非法集资牵头部门会同行业主管部门、监管部门将依法进行调查处置。

三、关于举报反映的“深房理”提供“一条龙”服务教唆协助借款人骗取信贷资金违规用于购房的问题,金融监管部门将纳入“防止经营用途贷款违规流入房地产领域联合排查行动”作为重点线索核查,一经查实,金融机构将依法依约提前收回贷款,并对未履职尽责的金融机构及其从业人员依法依规从严从重处罚。对其中协助借款人违规套取信贷资金的中介机构,住房建设部门将予以依法查处,金融机构一律不得进行合作。

四、对于执法检查中发现的“深房理”涉嫌虚假广告行为,市场监管部门将依据《广告法》等法律法规查处,目前,该案正在调查处理中。

五、对于“深房理”通过其公众账号、聊天群组发布虚假不实信息的行为,一经查实,网信部门将依法依规采取暂停相关账号服务或关停相关账号等处罚措施。

六、对于调查过程中发现的涉嫌犯罪线索,将移交公安机关依法处理。

相关调查处理结果,将第一时间向社会公布。

深房理是何方神圣?

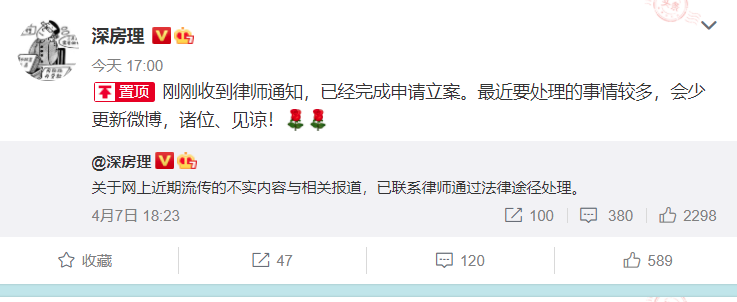

监管出手后,深房理也发了一条微博回应,称已联系律师通过法律途径处理。

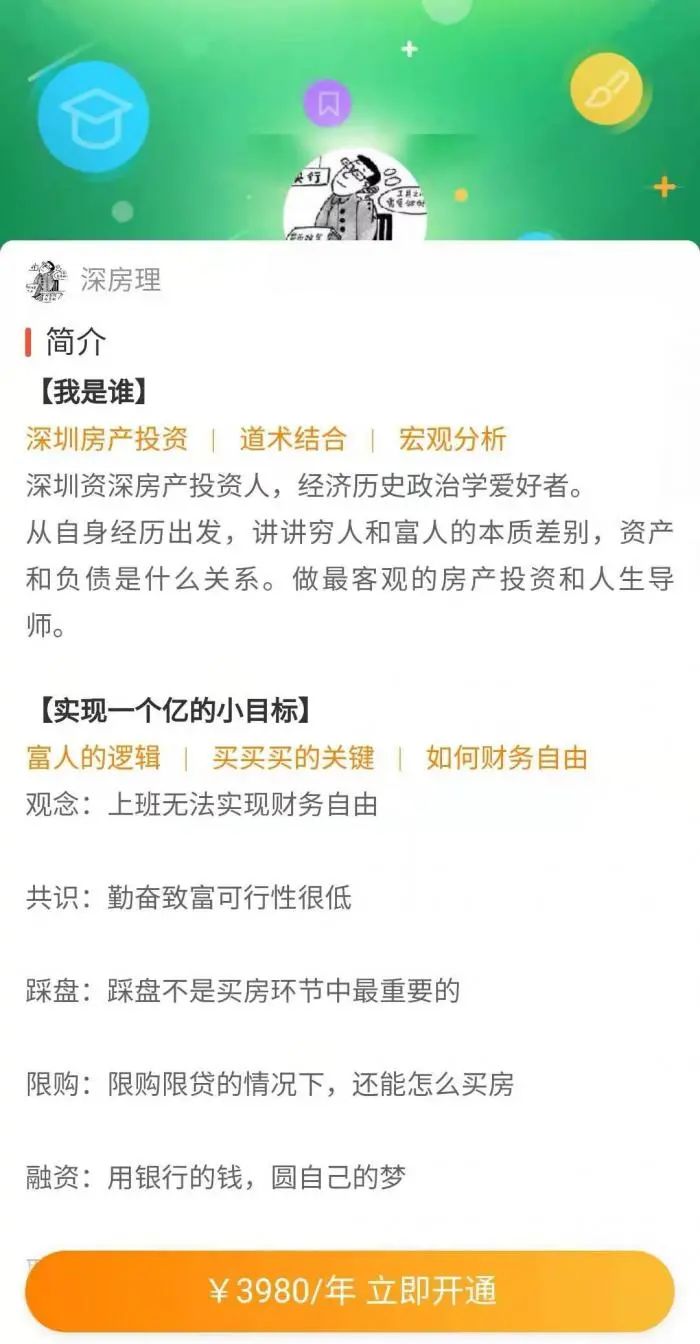

“深房理”在微博认证为“房产专家”,拥有超过140万粉丝,目前想要申请为其“V+会员”需3980元/年。

在个人简介页面,自称为深圳资深房产投资人的@深房理,留下颇多吸引眼球的字眼,比如“限购限贷的情况下,还能怎么买房”“用银行的钱,圆自己的梦”等等。

其微博显示,深房理不断提供购房各环节突破政策限制的“技巧”:如通过落户、代持、假结婚获得购房名额,还有“养房票”,方式包括代缴社保、办理深户等。而公开信息显示,@深房理此前引导其会员在深圳借钱炒房,屡遭投诉。

去年11月,深房理还举办了首场线下见面会,吸引近千人从全国各地来到深圳,参与这场“感恩遇见”的活动。会上,@深房理表示,要培养一万名职业房产投资人。

102份深圳炒房材料曝光

近日,名为“深房理装修队003”的用户,在其微博上爆出深房理摇篮会员合伙炒房材料102份,并在4月7日称,“材料已经直接提交给银保监工作人员,你们辛苦了”。

@深房理装修队003 4月2日的一条微博指出,微博用户@美妈陈小泉于2019年09月18日申请了385万元个人经营性贷款用于炒房。“其名下还有更多贷款也是用于炒房,需要更多详细资料请私信联系本人,请严查。”

4月4日,@深房理装修队003更是一举曝出102份炒房材料,其写道“深房理摇篮会员合伙炒房材料102份”,并附上一张长图。

据悉,长图的内容多数是购房信息,时间多为去年上半年,目的多为“代持人招募股东”。此外,长图中海提到不少深圳此前被“热炒”的二手房小区和片区,例如前海时代小区和宝安中心区等。

上海查处3.39亿资金违规流入楼市

4月7日,上海银保监局公布辖内商业银行个人住房信贷管理自查和监管稽核调查有关情况。据悉,自3月1日开始,上海银保监局选取辖内16家银行开展了经营贷、消费贷违规流入楼市专项稽核调查。截至目前,本次监管稽核调查已发现123笔、3.39亿元经营贷和消费贷涉嫌被挪用于房地产市场,同时还发现部分银行首套房认定不准确、数据填报不规范以及外部“助贷”机构违规问题突出等情况。

通过稽核调查,上海银保监局发现六类典型违规案例,包括:

个人经营贷款违规用于支付购房首付款;

企业经营贷违规用于支付购房款;

消费贷违规用于本行住房贷款首付款;

部分空壳公司集中作为受托支付交易对手,接收多笔个人经营贷款,部分贷款资金涉嫌回流至借款人并用于购房;

房产企业违规向购房客户提供首付资金;

小额贷款公司贷款用于购房认筹。

对于违规获取首付款资金、存在造假行为等申请个人住房贷款的借款人,上海银保监局要求辖内商业银行应拒绝其房贷申请,并作为失信行为信息报送上海市公共信用信息服务平台等。同时,上海银保监局已将稽核调查中发现的有关小额贷款公司、典当公司、房地产公司及房产经纪公司违规问题线索移交地方政府相关部门,共同打击房地产市场违规行为。

今年年初以来,深圳、北京、广州等多地开展自查和监管稽查,并作出情况通报。

广东银保监局和人民银行广州分行日前消息称,截至3月16日,广东辖内(不含深圳)银行机构已完成个人经营性贷款自查的银行网点共4501个,排查个人经营性贷款5678亿元、个人消费贷款2165亿元,发现涉嫌违规流入房地产市场的问题贷款金额2.77亿元、920户,其中广州地区银行机构自查发现涉嫌违规流入房地产市场的问题贷款金额1.47亿元、305户。

3月18日,深圳银保监局与人民银行深圳中心支行联合发布了《关于辖内银行经营贷有关问题的通报》显示,去年当地监管针对深圳辖内中资银行对15.4万笔、1771.73亿元经营贷业务进行全面排查,选取6家银行集中开展现场检查,检查覆盖率近50%。责令相关银行立查立改,提前收回21笔、5180万元涉嫌违规贷款,叫停风险隐患较大的业务,处罚违规机构4家,处罚问责违规责任人14人次,处罚金额合计575万元。

3月23日北京银保监局辖内银行对2020年下半年以来发放的经营贷款资金开展自查后发现,涉嫌违规流入北京房地产市场的个人经营性贷款金额约3.4亿元,约占经营贷自查业务总量的0.35%。除银行自查之外,北京银保监局在专项核查中也发现了约3000万元的信贷资金涉嫌违规流入房地产市场。目前,北京银保监局已经启动对4家银行的行政处罚立案程序和调查取证工作。