原标题:高估值"杀手"逼近?A股聪明钱正紧急换股,国际大鳄也在行动!这一投资主线需重视

茅台跌倒,“基民”挚爱的“坤坤”变得无处安放,市场似乎一切都转向了对高估值不利的方向。

2月25日,长期低估的地产板块迎来罕见的大涨,万科等龙头放量涨停。银行、保险等板块近日也不断向上突破,一切也在印证高低估值切换的逻辑。

事实上,在遥远的美债市场,高估值个股的“致命杀手”正在悄然临近。1月份以来,10年期美债收益率快速攀升,截至北京时间2月25日晚上10点,10年期美国国债收益率已突破去年2月以来新高1.45%。

虽然近期美联储主席鲍威尔不断安抚市场货币宽松不会戛然而止,但是在通胀和经济过热的预期下,市场预计10年期美债收益率或将突破2%。从理论分析,在美债收益率上行的背景下,高估值股票承受的风险可能更大。从这个角度耶可以理解为,全球股市的风格切换似乎已经不可避免。

美债收益率持续飙升

美国的债券收益率正在显著上行,截至北京时间2月25日晚上10点,10年期美国国债收益率已经突破去年2月以来新高1.45%。中美利差已大幅收窄至约182个基点,较年初的约230个基点大幅下滑了约48个基点。

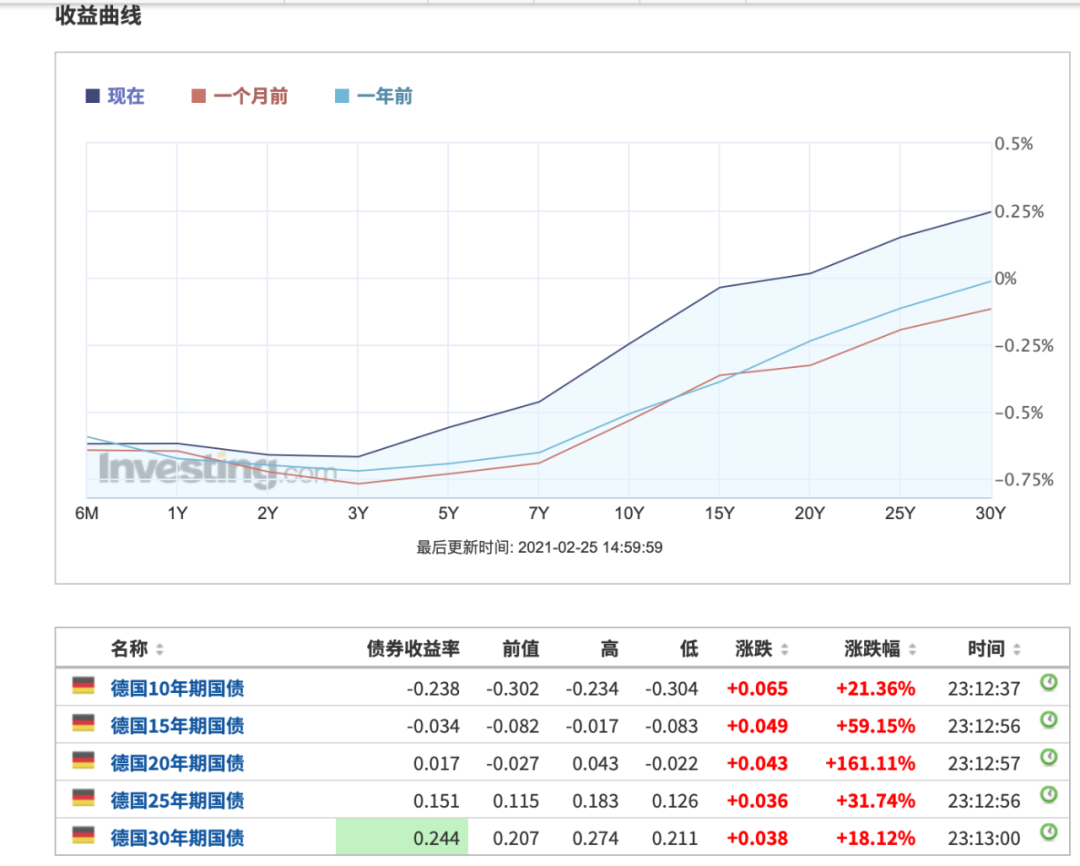

10年期美债的收益率上升,带来了全球债券市场的大动荡。投资者都在抛售的全球主要国家的债券,最近的收益率却齐齐走高——日本10年期国债收益率2月25日突破0.131%,创2018年11月以来最高水平;德国10年期国债收益率2月25日报0.309%,本月有望创下三年来最大单月涨幅;法国、意大利、西班牙国债10年期收益率也均显著上行。

美债收益率上升并不是美联储愿意看到的情景。在近期,美联储还在不断安抚市场情绪。美东时间2月24日,美联储主席鲍威尔在出席美国众议院金融服务委员会举行的线上听证会时,就半年度货币报告发表了证词。

鲍威尔在证词中认为,美国经济依然不容乐观,就业形势仍然严峻,货币宽松还要继续执行。

鲍威尔表示,目前某些资产的价格“在某种程度上”的确很高了,但是美国经济要重回疫情前的状态,依然有很长的路要走。

鲍威尔表示,债券购买将继续以目前的速度进行,直到看到实际数据接近通货膨胀和就业目标。对于通胀,鲍威尔称,通胀水平有望能达到2%,并适度超过该水平。

值得注意的是,鲍威尔的讲话似乎被机构投资者有意给忽视了。因为虽然讲话之后美股大涨,但是机构仍然在抛售美债。据彭博报道,汇丰全球固定收益研究负责人、美国国债的长期多头Steven Major也放弃了买入30年期美债的投资策略建议;贝莱德、安本标准投资等机构也在撤离政府债券市场;Robeco(荷宝集团,荷兰最大零售基金公司)在为债券抛售潮持续到5月份做准备;Jupiter的Nash正在出售7至30年期的美国国债。

根据摩根大通策略师周二发布的报告,最近几周商品交易顾问(CTA)在全球债券市场抛售中起到了推波助澜的作用。CTA和动量信号已转向2018年以来最看跌的程度,但离极端看跌区域还有一定距离。

摩根大通的模型显示,10年期美国国债的信号在2月16日转为看空,看跌程度处在2018年底以来最高水平,但还未达到表明可重新开始购买的极限水平。10年期德国国债的信号则在2月12日变成空头,看跌程度为两年来最甚。

美联储延续扩表,拜登财政刺激计划仍有望推出,美元仍将维持弱势。疫情虽然扰动,但美经济在宽松货币和积极财政的支持下,经济复苏前景是比较确定的,货币宽松会推升通胀及通胀预期,进而推升美长债利率继续走高,美债期限利差增陡。但主流机构的分析结果是,2021年通胀抬升但对美债利率的影响或有限,10年期美债利率或回到疫情前1.8-2%的位置。

全球市场将迎来“估值杀”

美债市场的风暴,必将会导致全球资产价格的剧烈波动。

对10年期美债收益率而言,1.5%是市场普遍关注的“警戒水位”。野村证券认为,一旦10年期美债收益率达到1.5%,系统、量化和CTA基金将开始积极做空10年期美债期货,风险资产将面临压力,抛售将立即在股市上演,因为实际利率被视为衡量公司资本成本的指标。

华创证券指出,虽然长端美债利率上行对美股估值没有明显压力,并不代表美股上行趋势不受影响。截至2月24日,本季度10年期美债利率绝对涨幅已达47个基点,创下2016年四季度以来新高。

随着利率飙升而来的是债券与股票的投资组合占比失衡,3月份投资者倾向进行投资组合再平衡(Portfolio Rebalance)——买入美债,卖出美股。

类似场景在2018年一季度也出现过:长端美债利率和美股一起上涨,触发投资组合再平衡。美股抛盘推高VIX指数,引起量化CTA基金和风险平价基金跟风操作,最终美股出现明显的调整。

这也意味着,后续市场走势中,高估值个股在美债上升的过程中承受较大的压力。“本身估值水平更高的个股,其估值将对美债收益率的变化更为敏感。换言之,在美债收益率上行的背景下,高估值股票承受的风险可能更大。”兴业证券首席宏观分析师王涵指出。

A股显然遵循了这一剧本的剧情。近期,茅台等高估个股持续下跌,而“银地保”以及通胀受益的有色化工板块持续上涨。

2月25日,万科罕见涨停。截至收盘,万科A报32.99元,创近1年来新高,总市值为3833亿元。据深交所数据,当日,北上资金深股通买入万科A达12.89亿元,卖出2.7亿元,净买入超10亿元。

事实上,敏感而聪明的北上资金已经在悄然调仓换股,抛弃茅台,拥抱招商银行、万科、中国平安等低估个股。

从数据上看,北上资金近日正在大手笔买入银地保等低估板块。据统计,近7日北向资金累计净买入宁德时代28.65亿元、招商银行12.09亿元,净买入万华化学、阳光电源、万科A等均超10亿元。同时,北向资金近7日累计净卖出贵州茅台37.26亿元、上海机场22.12亿元、中国中免20.03亿元。

“中美利差收窄趋势仍可延续。对A股而言,受外盘的影响更多来自情绪层面,与美债等的关联更为间接,且在我国货币政策已率先正常化、A 股部分行业板块估值偏高且分化严重的背景下,估值扩张在A股表现中的权重正在逐渐下降,通过业绩回升消化估值可能才是今年A股投资的主线。”华泰证券分析师张继强表示。