又见爆款基金!

就在本周,整个市场期待“等风了”——东方红张锋和高毅邓晓峰的产品。而5月28日,是张锋管理的东方红启恒三年持有基金开放申购,该基金果然引起市场较热追捧。从上午的100亿、200亿、到中午300亿,最终或达到400亿,显示出市场热潮。

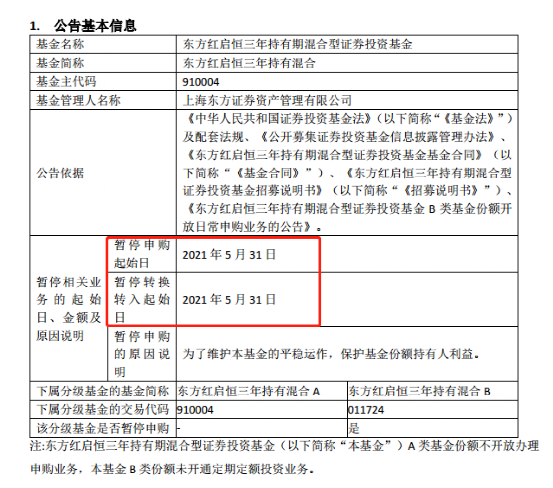

正因为募集火爆,东证资管迅速反应快速,显示发布了行业较为少见的盘中停止接受申购申请公告,且将截至时间设置在当天下午13:00。而在下午3点之后有发布了将启动比例配售的公告,将B类份额新增规模上限设置在150亿。

业内人士认为,此次“爆款专业户”的东证资管旗下产品又成为市场“久违”爆款基金,和近期市场回暖、基金长期业绩优秀、渠道积极性强有关。未来可能还将有爆款基金陆续出炉。

市场再现百亿“日光基”

市场站上3600点,而时隔三个多月时间,基金发行市场再现久违的百亿“日光基”。

5月28日,东方红启恒三年持有期混合基金B类份额开放申购,事实上,早在一周之前,支付宝、天天基金等主要互联网渠道就已经将东方红启恒作为近期重点代销的产品进行预热,重点推广位置均能看到东方红启恒的产品介绍。

招商银行、交通银行、建设银行等在内的各大银行券商渠道理财经理也纷纷在朋友圈为产品首发预热。

5月28日上午开盘,渠道传来东方红启恒募集规模超过30亿的消息,随着申购资金不断涌入,上午10点30分,首日申购规模很快突破100亿元,成为最近三个月首只单日募集规模超过百亿的基金。

截止中午12点,有渠道人士透露,该基金申购规模已经接近250亿元,下午13点这一数据更新至300亿元。而上述渠道人士表示,因为此次发行渠道较多,目前统计规模已经超过370亿,还有一些渠道未纳入统计,预计会达到400亿级别。

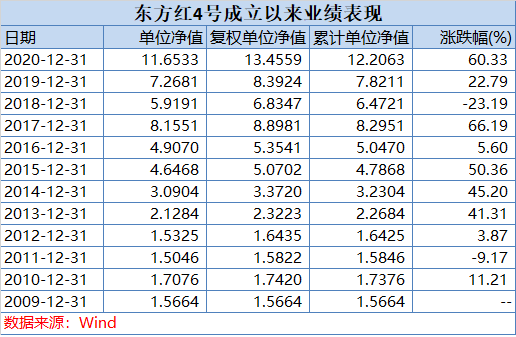

东方红启恒是由原来的东方红4号-积极成长集合资产管理计划转型而来,东方红4号成立于2009年4月21日,截至2021年4月21日,东方红启恒A类份额累计净值已经达到12.2633元,相比之下,12年间同期沪深300指数上涨88.00%。

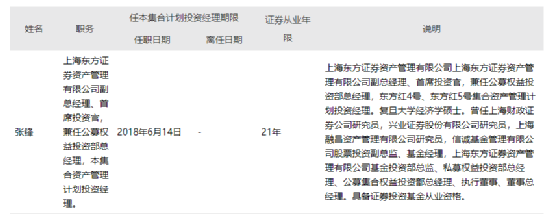

产品运作的十二年时间里,东方红4号历任投资经理中包括了陈光明等具有行业号召力的投资人士,东方红启恒现任基金经理张锋于2018年6月开始接手东方红4号,他自1999年进入证券行业,从事投研工作,具有22年证券从业经验,13年投资管理经验,目前担任东方红资产管理副总经理、首席投资官、投资决策委员会主席。

在投资中,张锋认为,投资要重点在富矿中寻找标的。他将投资机会按照“贫矿”、“富矿”、“传统”、“新兴”划分为四个象限,要在富矿中寻找投资机会,即所谓“选择比努力更重要”。张锋也强调,富矿与贫矿是随着经济结构而变化的,投资是买未来而不是过去。

据悉,本次东方红启恒结束申购,在一定程度上反映了市场对基金行业的整体认可,基金行业生态不断优化,长期投资理念逐渐获得广泛接受。事实上,基金产品取得长期可持续的业绩并不容易,从历史来看,单一年度的基金业绩具有较大的随机性。拉长时间来看,拥有可持续投资逻辑的基金才能创造长期稳健的业绩。优秀的基金管理人通常具有优秀的投研能力和风险控制能力,对投资标的进行长期深入研究,能够穿越牛熊周期,获得长期可持续的合理回报。

资本市场发展历史表明,价值投资是一种长期有效的投资方法,但价值投资的实施需要长期的陪伴,给予充分的时间实现价值回归。

东方红资产管理相关人士表示,东方红启恒设定三年持有周期,目的在于引导投资者规避追涨杀跌、实现长期持有,力争将产品收益更完整地转化为投资者实际收益;同时又给予投资者申购和加仓的机会,方便投资者积累基金份额,并平滑投资成本。

盘中发布停止接受申购申请

紧急设定150亿募集上限

正因为火爆的发行行情,东证资管快速发布了停止接受申购申请公告,这个是继汇添富之后,又一例在盘中宣布提前募集,且将截至时间设置在当天下午13:00。

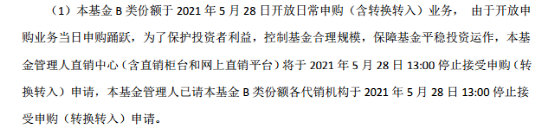

据公告显示,东方红启恒三年持有混合基金B类份额于5月28日开放日常申购(含转换转入)业务, 由于开放申购业务当日申购踊跃,为了保护投资者利益,控制基金合理规模,保障基金平稳投资运作,基金管理人直销中心(含直销柜台和网上直销平台)将于 2021 年 5 月 28 日 13:00 停止接受申购(转换转入)申请,已请改基金 B 类份额各代销机构于5月28日13:00 停止接受申购(转换转入)申请。

这个是基金行业非常少见的盘中宣布暂停申购。此前在2020年7月份,权益新基金发行火爆之际,汇添富中盘发行过程中宣布提前结束募集,并宣布基金公司网上直销系统于当日13:00停止接受认购申请。

而此次从渠道来看,有些银行和券商渠道还是将募集最后时间定在下午三点左右。

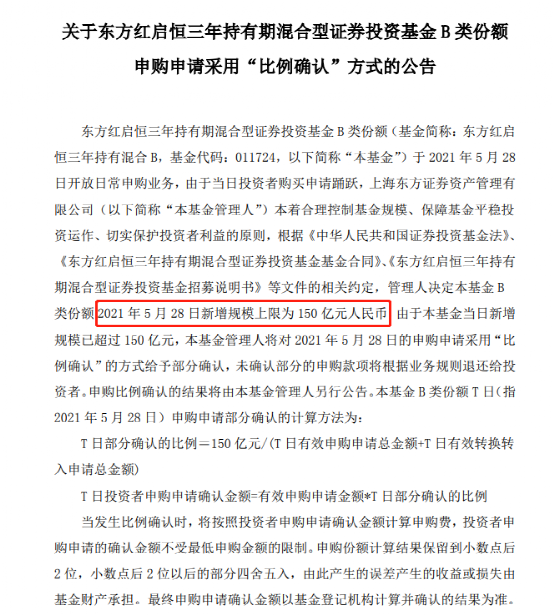

下午3点收盘之后,东证资管发布对东方红启恒B类份额申购申请采用“比例确认”方式的公告,公告中称,管理人决定对东方红启恒B类份额 2021 年 5 月 28 日新增规模上限为 150 亿元人民币,由于当日新增规模已超过 150 亿元,基金管理人将对 2021 年 5 月 28 日的申购申请采用“比例确认”的方式给予部分确认,未确认部分的申购款项将根据业务规则退还给投资者。

张锋一季度

重仓在品牌消费、新能源、高端制造、大健康

数据显示,张锋管理东方红4号的任职回报达到54.84%,年化回报达到16.55%。而他管理时间较长的东方红8号,他在2012年2月8日至2021年3月28日的任职回报为594.12%,年化回报达到23.6%,也是创造了非常可观的收益。

张锋是资产管理行业中资深的投资老将,1999年进入证券行业从事投研工作,拥有22年证券从业经验、13年投资管理经验,现任东方红资产管理副总经理、首席投资官、投资决策委员会主席。

从东方红四号一季报也显示了张锋的简历。

在投资管理中,张锋认为,投资要重点在富矿中寻找标的。富矿和贫矿是随着经济结构而变化的,投资是买未来而不是过去。在长坡厚雪的富矿中,寻找到具备绝对竞争优势的优秀公司,以合适的价格买入、并长期持有。

实际上,在东方红四号发布的一季报之中,也展露了张锋的投资思路。

从一季报来看,东方红四号目前股票投资市值占集合计划总资产比例为91.98%,而占集合计划资产净值比例达到84.31%。

而从前五大重仓股来看,重仓股了贵州茅台、五粮液、绝味食品、宁德时代、隆基股份等。

谈及运作,张锋在一季报中写道,今年一季度权益市场再次出现了大幅波动。在春节前以茅台为代表的成长类股票在大幅上涨的同时,积累了较大短期风险。春节后受到美联储长期国债利率上升的影响,这类股票开始回调,并引发了一次小型去杠杆冲击,场内融资融券和场外配资的投机性资金被迫清仓又导致这类股票持续大幅下跌。到3月下旬,随着去杠杆过程结束,估值回落完成,企业基本面重新成为主导因素,这类股票见底反弹。在整个一季度,相对而言,低估值类(以地产、金融、钢铁等为代表)股票波动较小。在整个时间段内,各个指数表现差别不大,沪深300和上证50跌幅在3%以内,创业板跌幅约为7%且波动较大,反映了利率上行和股票去杠杆的影响。

张锋展望二季度,观点与年报中的表述变化不大。总体而言,利率和通胀上行的空间有限。2021年国内有强力的房地产调控,外需则面临海外供应链恢复、人民币升值和发达经济体贸易条件变差等不利环境,因此国内的货币政策有望前紧后松,紧与松的空间幅度都不大。

而且,“不急转弯”的表述也反映出政策多重目标,既要又要的一种纠结的状态。因此重蹈2018年或者重现2019-2020年的可能性都不大。无论是货币环境还是股市表现,都可能呈现上有顶下有底的面貌。最大的结构性变化可能是碳中和对各个行业的长远影响,而对此,市场的研究程度和反映程度还处于非常早期的阶段。

该产品继续重仓在品牌消费、新能源、高端制造、大健康等领域的优质龙头企业,组合变化不大。

而张锋在年报中写道,2021年预计权益市场形势弱于2020年,对持仓企业的质量要求则将更高。产品将着眼于人口结构、经济结构的长期趋势性变化,更加注重企业在艰难的的经营环境中的定价权问题,对优质资产进行重点投资。

近期新基金发行市场回暖

数据显示,截至5月28日,今年以来合计成立新基金达到647只,合计发行份额达到13253.64亿份,平均单只基金发行份额为20.48亿份。这主要是受益于今年一季度权益新基金发行火爆的利好,成为历史上新基金募集最高的一季度。

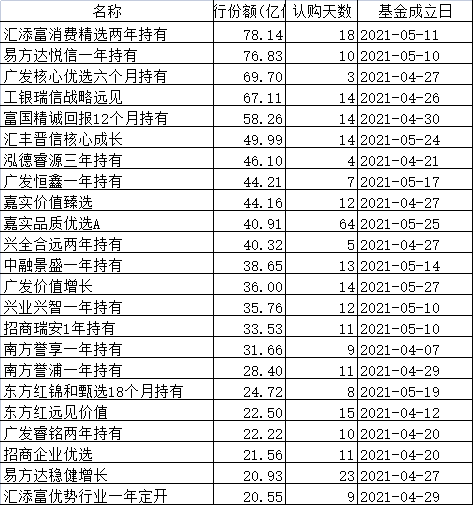

然而在A股市场春节之后调整之下,靠天吃饭的新基金发行全面遇冷,不仅爆款基金非常难见,产品还频频募集失败。不过,近期又出现一些市场影响力较大的基金公司,长期历史业绩优异的基金经理,逆市斩获不错的发行成绩。

四月份以来发行较好的新基金

比如,胡昕炜管理的汇添富消费精选两年持有在5月11日成立,募资接近80亿元;王成管理的易方达悦信一年持有10天募资76.83亿元,陆靖昶管理的广发核心优选六个月持有3天募资69.7亿元,绩优基金经理杜洋管理的工银瑞信战略远见,也在近期逆市吸金超60亿元。另外,富国精诚回报12个月持有、泓德睿源三年持有、广发恒鑫一年持有、嘉实价值臻选等基金产品,都在市场冷清的局面中,新基金发行依然获得不错的成绩。

而因为近期沪指又抵达3600点,除了东方红张锋此次发行火爆之后,即将在6月1日开卖的邓晓峰所管理的“高毅晓峰沣泽系列集合资金信托计划”,100万元起购,据悉大概率只发行一天,锁定期3年(1080自然日)。

而据悉从各大渠道了解,目前主要在招行、中信证券、平安、兴业等渠道销售。据悉,是采取预约制度,各大渠道都在抢额度。而目前在招行是不限额度,在其它渠道则只有不到20亿的额度。

有销售经理告诉记者,邓晓峰只给了他们渠道17亿的额度,而从认购情况来看,目前邓晓峰的预约很挺抢手的,17亿根本不够卖。“我们预约至少3倍以上。”他告诉记者,到时肯定只能给客户分配额度。在渠道看来,这次邓晓峰新发产品,一天募100亿以上是没问题。

据一位渠道人士表示,凭借强悍的实力和较好的渠道能力,目前大中型基金公司、以及绩优基金经理产品发行依然不错,但一些中小型基金公司发行难度较高。整体来看,市场热度较前期大减,只有真正有品牌号召力的基金经理才有较好的发行成绩。不排除后续还会零星出现一些爆款产品,应该都是中长期业绩优秀的基金经理的产品。

下周一(5月31日),首批九只公募REITs就要开始认购,从目前热度看,各路资金已经提前布局,预计又将引发一波销售热潮。