16日晚间,银保监会开出近3亿的大罚单!

其中对民生银行罚款11450万元,

对浦发银行罚款6920万元,

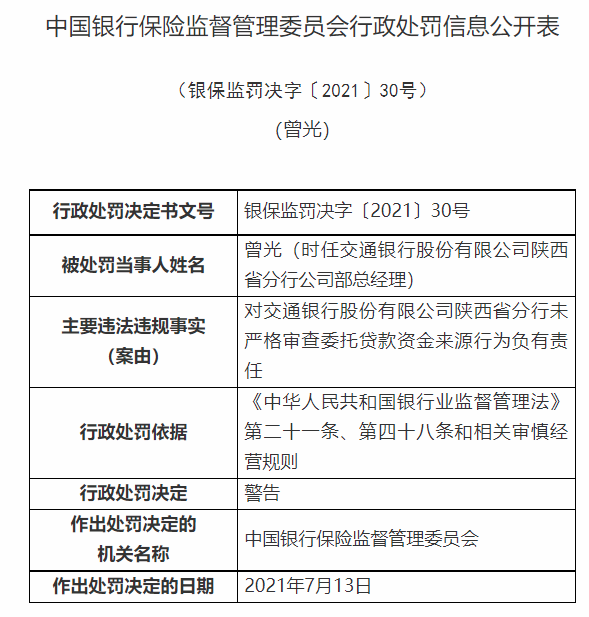

对交通银行罚款4100万元,

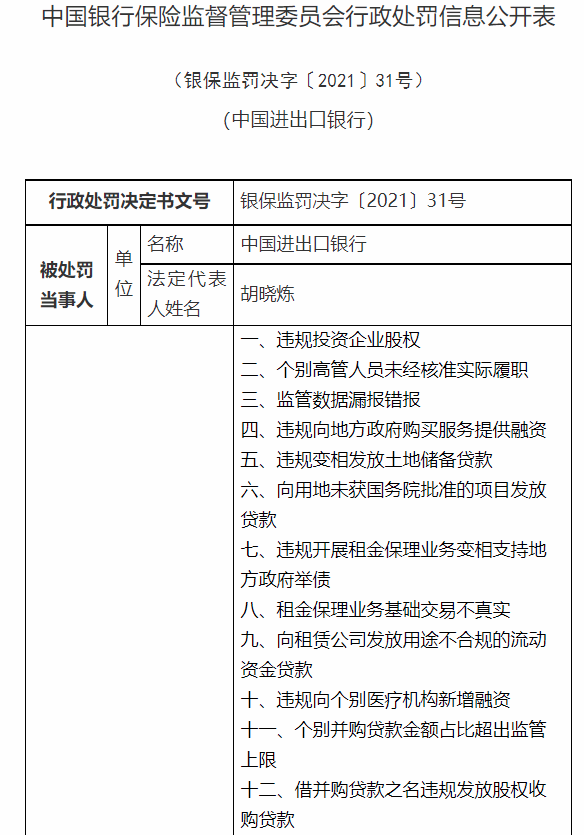

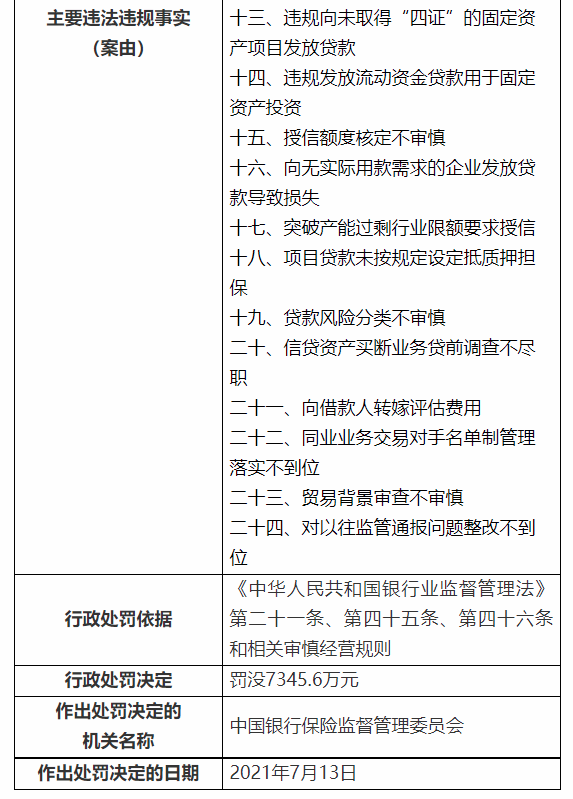

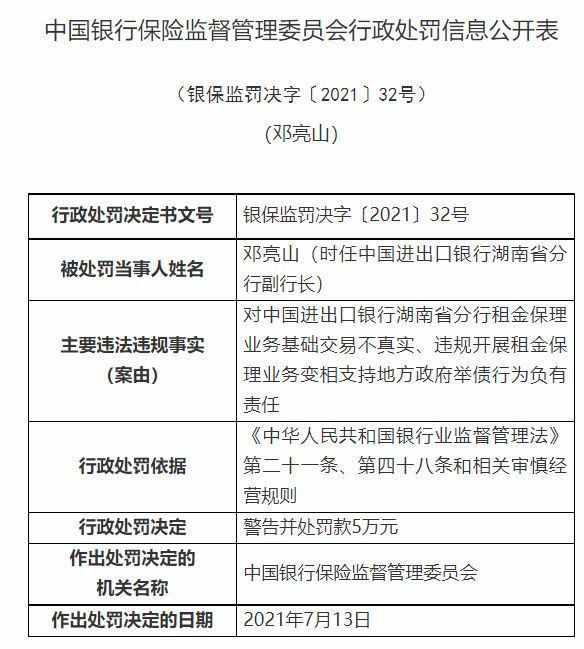

对进出口银行没收违法所得并处罚款合计7345.6万元,

并对相关机构的3名责任人员分别予以警告、罚款的行政处罚。

中国银保监会依法查处

4家金融机构违法违规行为

据官网,中国银保监会对民生银行、浦发银行、交通银行开展了影子银行和交叉金融业务专项现场检查,对中国进出口银行开展了风险管理和内控有效性现场检查,对检查发现的违法违规行为依法严肃予以行政处罚。

检查发现,民生银行、浦发银行、交通银行在同业、理财、委托贷款等业务中分别或同时存在以下问题:内控管理不完善,业务制度不健全,前期检查发现的部分违法违规行为整改不到位,甚至屡查屡犯;风险隔离不到位,理财产品之间、理财产品与自营业务之间的不当交易仍时有发生;产品管理不规范,未完全执行“穿透式管理”要求,部分理财产品未准确登记、报告和披露底层资产信息;资金投向不合规,为房地产市场或地方政府违规提供融资的情形依然存在等。

对进出口银行的现场检查发现以下问题:该行分别于2008年及2010年违规投资企业股权,数额较大,时间持续较长;租金保理业务基础交易不真实;违反国家压降地方债务的政策要求,变相支持地方政府举债等。

经立案调查、审理审议、事先告知和陈述申辩意见复核等法定程序,银保监会依法就有关违法违规行为予以行政处罚,对民生银行罚款11450万元,对浦发银行罚款6920万元,对交通银行罚款4100万元,对进出口银行没收违法所得并处罚款合计7345.6万元,并对相关机构的3名责任人员分别予以警告、罚款的行政处罚。

针对现场检查发现的问题,银保监会已督促相关机构严肃整改。下一步,银保监会将继续大力整治高风险影子银行业务,坚定不移推进理财业务转型,加强股权投资监管,督促银行保险机构加强合规建设,更好为实体经济服务。

具体罚单如下。

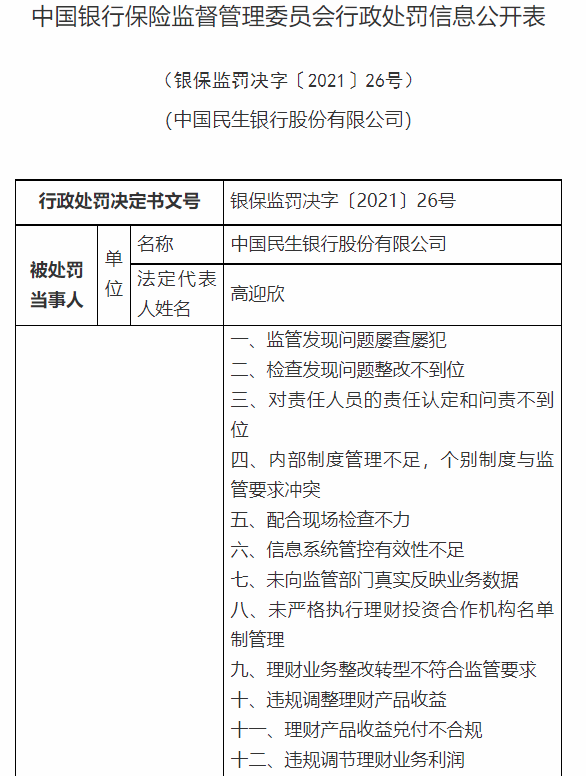

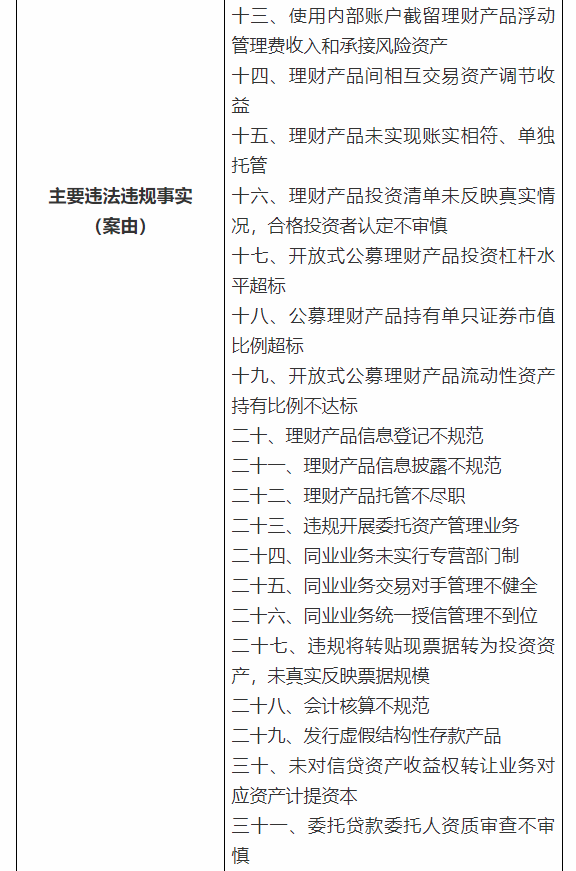

1、民生银行被罚超1亿元!因监管发现问题屡查屡犯等31条违规

一、监管发现问题屡查屡犯

二、检查发现问题整改不到位

三、对责任人员的责任认定和问责不到位

四、内部制度管理不足,个别制度与监管要求冲突

五、配合现场检查不力

六、信息系统管控有效性不足

七、未向监管部门真实反映业务数据

八、未严格执行理财投资合作机构名单制管理

九、理财业务整改转型不符合监管要求

十、违规调整理财产品收益

十一、理财产品收益兑付不合规

十二、违规调节理财业务利润

十三、使用内部账户截留理财产品浮动管理费收入和承接风险资产

十四、理财产品间相互交易资产调节收益

十五、理财产品未实现账实相符、单独托管

十六、理财产品投资清单未反映真实情况,合格投资者认定不审慎

十七、开放式公募理财产品投资杠杆水平超标

十八、公募理财产品持有单只证券市值比例超标

十九、开放式公募理财产品流动性资产持有比例不达标

二十、理财产品信息登记不规范

二十一、理财产品信息披露不规范

二十二、理财产品托管不尽职

二十三、违规开展委托资产管理业务

二十四、同业业务未实行专营部门制

二十五、同业业务交易对手管理不健全

二十六、同业业务统一授信管理不到位

二十七、违规将转贴现票据转为投资资产,未真实反映票据规模

二十八、会计核算不规范

二十九、发行虚假结构性存款产品

三十、未对信贷资产收益权转让业务对应资产计提资本

三十一、委托贷款委托人资质审查不审慎

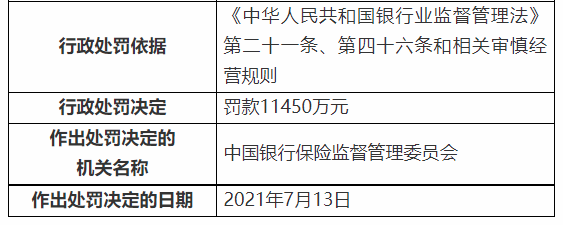

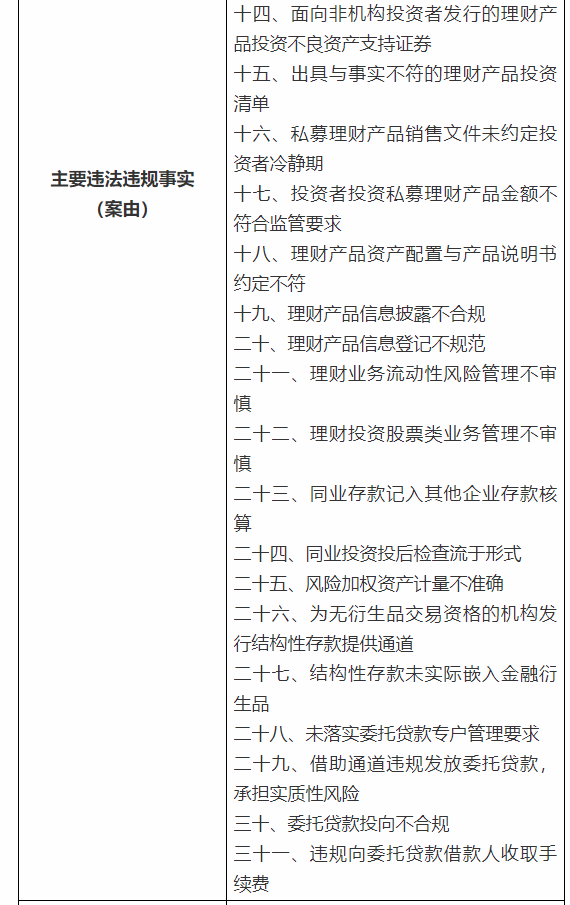

2、因理财产品相互交易调节收益等违规,浦发银行被罚6920万元

一、监管发现的问题屡查屡犯

二、配合现场检查不力

三、内部控制制度修订不及时

四、信息系统管控有效性不足

五、未向监管部门真实反映业务数据

六、净值型理财产品估值方法使用不准确

七、未严格执行理财投资合作机构名单制管理

八、理财产品相互交易调节收益

九、使用理财资金偿还本行贷款

十、理财产品发行审批管理不到位

十一、权益类理财产品投资非权益类资产超比例

十二、公募理财产品持有单只证券市值超比例

十三、投资集合资金信托计划人数超限

十四、面向非机构投资者发行的理财产品投资不良资产支持证券

十五、出具与事实不符的理财产品投资清单

十六、私募理财产品销售文件未约定投资者冷静期

十七、投资者投资私募理财产品金额不符合监管要求

十八、理财产品资产配置与产品说明书约定不符

十九、理财产品信息披露不合规

二十、理财产品信息登记不规范

二十一、理财业务流动性风险管理不审慎

二十二、理财投资股票类业务管理不审慎

二十三、同业存款记入其他企业存款核算

二十四、同业投资投后检查流于形式

二十五、风险加权资产计量不准确

二十六、为无衍生品交易资格的机构发行结构性存款提供通道

二十七、结构性存款未实际嵌入金融衍生品

二十八、未落实委托贷款专户管理要求

二十九、借助通道违规发放委托贷款,承担实质性风险

三十、委托贷款投向不合规

三十一、违规向委托贷款借款人收取手续费

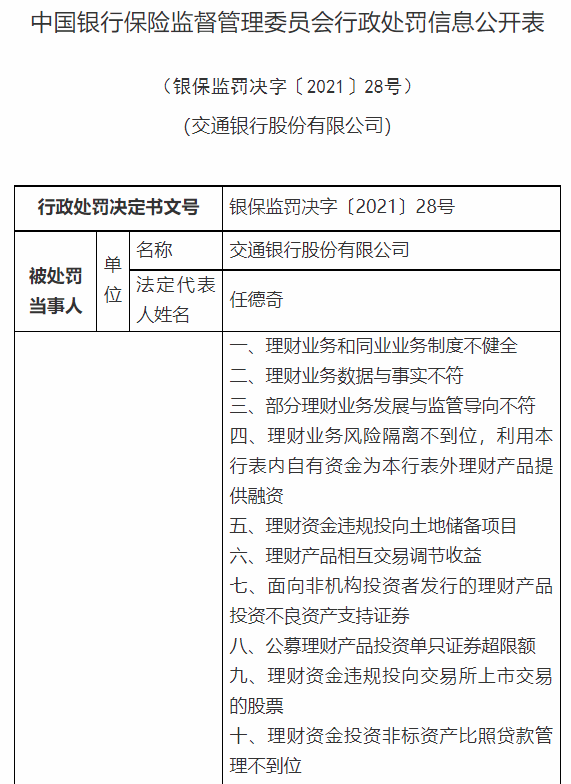

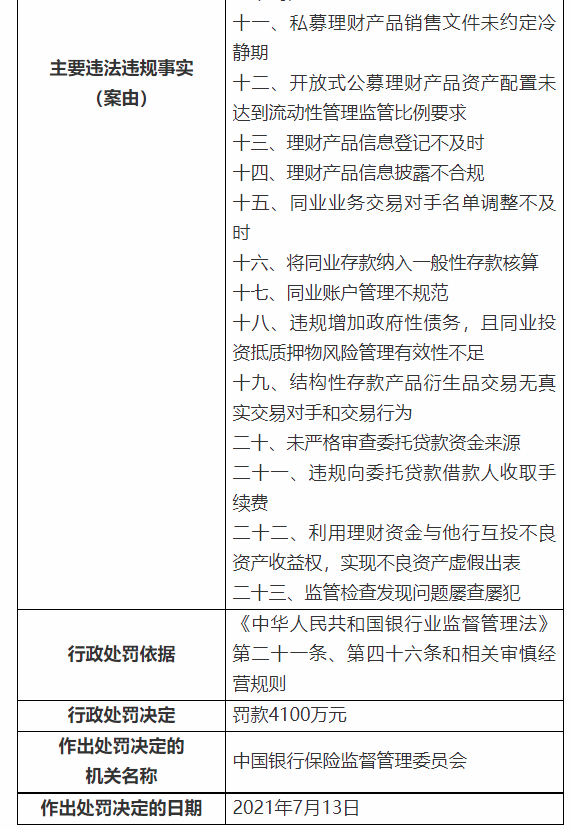

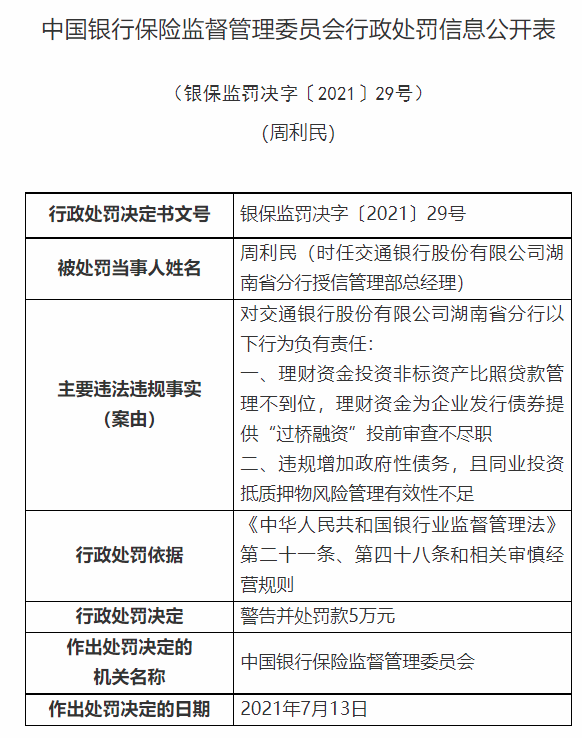

3、因理财业务数据与事实不符等23项违规,交行被罚4100万

一、理财业务和同业业务制度不健全

二、理财业务数据与事实不符

三、部分理财业务发展与监管导向不符

四、理财业务风险隔离不到位,利用本行表内自有资金为本行表外理财产品提供融资

五、理财资金违规投向土地储备项目

六、理财产品相互交易调节收益

七、面向非机构投资者发行的理财产品投资不良资产支持证券

八、公募理财产品投资单只证券超限额

九、理财资金违规投向交易所上市交易的股票

十、理财资金投资非标资产比照贷款管理不到位

十一、私募理财产品销售文件未约定冷静期

十二、开放式公募理财产品资产配置未达到流动性管理监管比例要求

十三、理财产品信息登记不及时

十四、理财产品信息披露不合规

十五、同业业务交易对手名单调整不及时

十六、将同业存款纳入一般性存款核算

十七、同业账户管理不规范

十八、违规增加政府性债务,且同业投资抵质押物风险管理有效性不足

十九、结构性存款产品衍生品交易无真实交易对手和交易行为

二十、未严格审查委托贷款资金来源

二十一、违规向委托贷款借款人收取手续费

二十二、利用理财资金与他行互投不良资产收益权,实现不良资产虚假出表

二十三、监管检查发现问题屡查屡犯

4、进出口银行违规投资企业股权等24项违规,被罚7345.6万元

一、违规投资企业股权

二、个别高管人员未经核准实际履职

三、监管数据漏报错报

四、违规向地方政府购买服务提供融资

五、违规变相发放土地储备贷款

六、向用地未获国务院批准的项目发放贷款

七、违规开展租金保理业务变相支持地方政府举债

八、租金保理业务基础交易不真实

九、向租赁公司发放用途不合规的流动资金贷款

十、违规向个别医疗机构新增融资

十一、个别并购贷款金额占比超出监管上限

十二、借并购贷款之名违规发放股权收购贷款

十三、违规向未取得“四证”的固定资产项目发放贷款

十四、违规发放流动资金贷款用于固定资产投资

十五、授信额度核定不审慎

十六、向无实际用款需求的企业发放贷款导致损失

十七、突破产能过剩行业限额要求授信

十八、项目贷款未按规定设定抵质押担保

十九、贷款风险分类不审慎

二十、信贷资产买断业务贷前调查不尽职

二十一、向借款人转嫁评估费用

二十二、同业业务交易对手名单制管理落实不到位

二十三、贸易背景审查不审慎

二十四、对以往监管通报问题整改不到位

四家被罚银行最新回应

民生银行表示,银保监会处罚相关事项源自2019年银保监会对民生银行此前年度的业务专项检查。目前已按照检查意见落实整改,并对相关责任人员进行了严肃处理。同时,民生银行表态称,下一步将继续严格落实监管要求,坚持全面从严治行、依法合规经营,不断提升风险合规管理水平。

浦发银行表示,该处罚是2019年9月监管部门对该行2018-2019年度相关业务开展检查后实施的行政管理措施。

“发现问题后,我行高度重视,2019年至今采取了多项整改措施,一方面修订业务制度规范,完善管理机制,加强信息系统建设,加快推进理财业务转型;另一方面聚焦重点问题,规范经营行为,提升风险管控能力,对相关责任人开展严肃问责,强化警示教育。目前相关整改工作已基本完成。”浦发银行相关负责人称。

浦发银行表示,下一步将坚决贯彻落实党中央、国务院和监管部门各项政策要求,加大服务实体经济力度,防范和化解金融风险,严守合规经营底线,坚持走高质量可持续发展之路。

进出口银行表示,此次处罚是基于2019年中国银保监会对该行开展的风险管理及内控有效性现场检查中发现的问题作出的。

进出口银行高度重视银保监会在检查中指出的问题,成立了由行领导牵头的整改工作领导小组,坚持以实事求是的态度对问题进行整改,其中占处罚总额55%的“违规投资企业股权”问题发生于2010年之前,属历史遗留问题,进出口银行从维护国有资产安全出发,多措并举,整改取得显著成效。经过近两年的时间,现各项整改工作已落实。

下一步,进出口银行将继续严格落实监管要求,坚持依法合规经营、全面从严治行,厚植稳健审慎的风险文化,不断夯实风险防控和内控管理根基,更好服务于经济社会高质量发展。

交通银行回应称,交通银行高度重视监管意见,已采取一系列措施加强问题整改,进一步完善制度、优化流程、强化执行,做到立查立改、举一反三。

交通银行表示,中国银保监会向我行下达的行政处罚决定书,源于2019年对我行进行的有关业务检查。交行将持续强化内控合规管理建设,厚植稳健审慎经营文化,不断提升经营管理水平,实现高质量发展。