银行业针对信用卡交易的管控再升级!

近期,包括农行、中行等在内的多家银行纷纷发布加强信用卡交易管控措施的公告,既有对资金用途、违规交易等限制进一步的强化管控,亦有部分银行增加了黑名单商户,以及对部分商户进行禁止交易的措施。

“现在从大面上来说,信用卡风险控制是趋紧的,但其实银行这方面的风控一直是比较详细和规范的。”一位华东地区资深银行从业人士告诉证券时报·券商中国记者。

加强信用卡管控公告频出

6月份以来,多家银行纷纷发布加强信用卡交易管控措施的公告,对信用卡发卡、增额及交易管控等方面的措施进行调整。

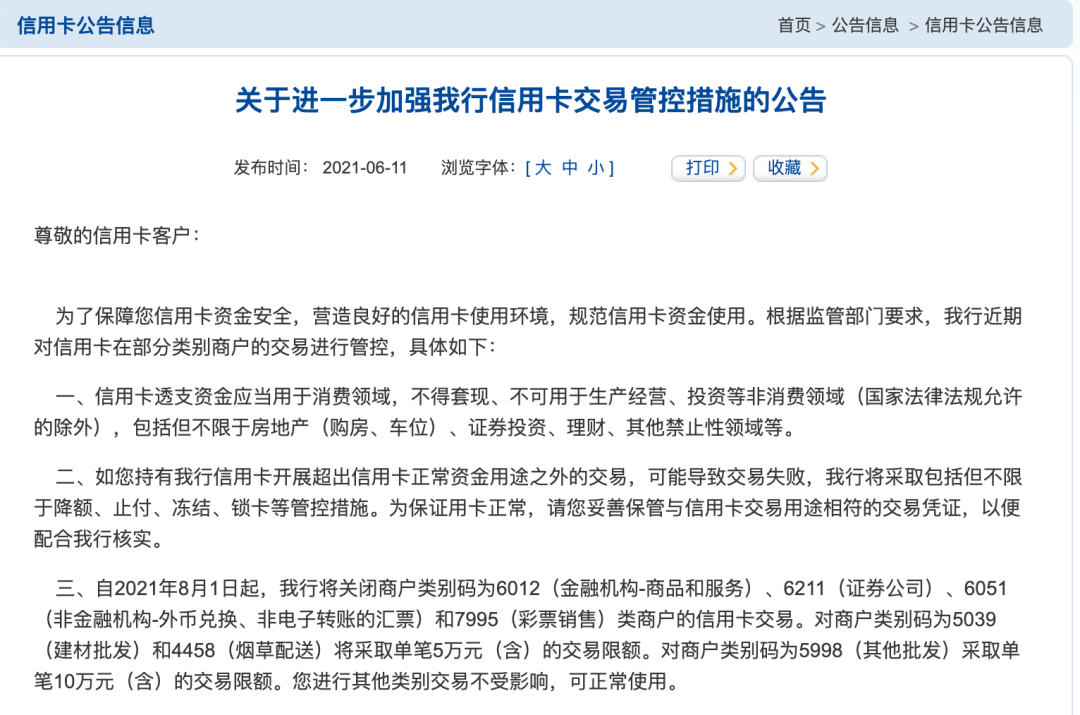

6月11日,上海农商银行发布关于加强信用卡交易管控措施的相关公告。公告称,根据监管部门要求,该行近期对信用卡在部分类别商户的交易进行管控。若用户开展超出信用卡正常资金用途之外的交易,可能导致交易失败,该行将采取包括但不限于降额、止付、冻结、锁卡等管控措施。

中国银行6月18日公告指出,根据监管要求,6月20日起,对信用卡发卡、增额及交易管控措施调整。如若该行监测到或从任何渠道获悉持卡人,有下列情形之一的:信用状况恶化;未按时偿还信用卡、个人贷款;使用诈骗方式申领、使用信用卡;信用卡使用过程中存在套现、资金流向异常等异常交易行为等,该行有权采取更改持卡人的账户状态、限制持卡人的消费及取现交易,甚至不再为持卡人办理新发卡、增额、分期等业务的措施。

7月12日,农业银行公告称,为保障客户信用卡资金安全,营造良好的信用卡使用环境,根据监管相关要求,该行近期对信用卡在部分类别商户的交易进行管控,其中涉及对税费、保险、烟草类商户的交易限额管理。

此次发布信用卡风控升级公告的主体不仅包括国有大行,不少城商行、农商行也亦有加入。

近年来强管控不断升级

近两年来,银行们对于加强信用卡风险控制的管理动作不少。“整体来看,这几年银行业确实是比较集中的去提加强这方面的管控,特别是信贷资金的去向。”资深信用卡人士董峥告诉记者,从2019年的开始,这伴随着包括小贷公司、非法信贷业务等行业的整顿,“此前确实有很多资金可能真的去流到股市、期货、房地产”。

信用卡业务增速也正在放慢脚步。央行统计数据显示,2019年第四季度,信用卡和借贷合一卡新发卡4500万张,环比下降15.95%;2020年四季度,信用卡和借贷合一卡新发卡3700万张,环比下降5.57%。

董峥还提到,去年疫情期间,业内也发现了信用卡风险可能存在集中爆发的风险,“信用卡最主要的违规就是套现,而客观地去讲,风控措施层面一直以来的执行力度可能不是那么严格。”他进一步解释,在信用卡业务发展过程中,银行难免经历一味谋求增量或者速度提升的阶段,这也导致出现另一个问题,即不良率的提升,现在对资金流向的控制,第一个就是房地产,第二个就是股市、期市等投资领域。

一位大行人士也告诉券商中国记者,除了日常的信用卡消费之外,很多银行还推出了不少相关细分业务,比如现金分期业务、账单分期业务、装修贷款业务等等,“这些都是从信用卡派生出来的,这些业务有严格的规定,就是不能流入股市、房地产,使用用途在开始发行的时候也会要做详细的调查或告诫客户。”

据上述业内人士透露,相比之下,现在银行内部监测系统已经发达许多,在客户形成逾期后,基本逾期后的第二个月前就能被快速的发现,银行进而进行相应的管控措施,一旦银行发现了有关风险问题,就可以从额度上快速地控制住。

“额度没有了,客户就不能够再逾期消费,所以它形成的损失也不会很大。”不过该银行人士也表示,对于已经形成的逾期来说,最终要通过法律途径去解决,“也比较费精力,现在大众也对自己信用方面的要求比较高了,所以能还上就尽量的还上了”。

亦有区域性银行人士告诉券商中国记者,在信用卡客户签署协议之前,银行会要求其仔细阅读,“但一般情况下,能够仔细阅读协议的客户比较少,实际上协议上规定是很详细的,违反信贷用途,银行就有权取消协议。”不过,该人士也提到,就信用卡客户来说,消费逾期除了从信用上有影响,追缴也比较繁琐,所以在信用卡办理之前,银行也在加强这方面的控制。

上述区域银行人士表示,当前,银行主要从源头、中间管理以及事后管理三方面着手控制信用卡风险。从源头上来说,即在办卡时对信誉较好、还款能力等方面符合要求的客群进行办理,这部分客群风险相对来说较低;其次,在中间管理层面,银行如果发现客户并非恶意透支,比如自己可能忘记了,也会通过发短信提醒客户,“这样的话,可以避免这部分损失,客户有了相关意识之后,以后也会尽量避免逾期”。

“从事后管理来说,只要是客户长期使用信用卡,又再加上誉比较好的话,银行也可以提高其额度,也是对优质客户进行一种回报吧。”该人士如是说。