万亿级天弘基金的新任掌门人终于尘埃落定!

8月4日,天弘基金发布公告称,韩歆毅正式新任天弘基金董事长,任职日期为8月2日。

在此之前,5月31日,天弘基金前任董事长胡晓明离任,总经理郭树强代任董事长。当时公告已经披露,公司董事会选举韩歆毅拟任公司董事长,韩歆毅由公司股东蚂蚁科技集团股份有限公司推荐,待其取得相应资格后履职。中国基金业协会信息显示,韩歆毅已经取得基金从业资格和基金行业高级管理人员任职资格。

阿里系老将韩歆毅接棒胡晓明

在胡晓明离任后,蚂蚁集团推荐了另一位“阿里系”的老将——韩歆毅来担任天弘基金董事长。

韩歆毅毕业于清华大学经济管理学院,在加入阿里巴巴集团之前,已经在金融机构领域积累了多年经验,2001年7月至2011年9月曾在中国国际金融投资银行部担任执行总经理,主要从事互联网、铁路、电信等行业的投资银行业务,完成了多个IPO、增发、债务融资及并购项目。

2011年9月,韩歆毅加入阿里巴巴集团,担任企业融资部资深总监,参与并完成了阿里巴巴香港上市公司私有化、阿里与蚂蚁金服之间架构重组、阿里回购雅虎所持股份及多次股本和债务融资项目。2014年5月,韩歆毅开始担任蚂蚁金服(现已更名为“蚂蚁集团”)副总裁,负责蚂蚁的财务和融资事务,现任蚂蚁集团首席财务官。

此外,在2016年7月蚂蚁入主国泰产险后,2018年5月,韩歆毅被正式委任为国泰产险董事长;与此同时,他还任职于多家上市公司,例如自2016年2月至今担任恒生电子股份非独立董事,2013年10月至今担任众安在线财险非执行董事,2019年5月至今担任纽交所上市公司Yum China Holdings Inc.董事。

2018年7月,韩歆毅曾在第八届上海新金融年会暨第五届金融科技外滩峰会上发表演讲,多次强调科技在金融风险防范方面的重要作用。他讲道,科技有助于识别和有效防范金融风险,技术对新金融的深远影响才刚刚开始,如同1万米长跑才走了100米,需要各方共同努力,平衡规范与发展,打造更加包容、安全、透明、可信的新金融生态。

据了解,天弘基金在投研方面也非常强调科技赋能,通过大数据、人工智能等前沿科技的研究,助力投资。例如,用互联网改造信息获取方式,利用更广泛的数据源,更直接、更深度地渗透到各行业大数据体系;利用自身的数据信息优势和算法模型优势,降低投资风险,帮助用户获得长期收益。

“后余额宝时代”的天弘基金

提及天弘基金,不得不提及其控股股东蚂蚁集团。从股权结构来看,蚂蚁集团持股51%,为公司提供了很大的创新支持和技术支持;此外,天津信托、君正集团、芜湖高新投资以及员工持股平台分别持股16.8%、15.6%、5.6%、11%。

作为蚂蚁集团的成员企业,天弘基金常常被业内认为是最具互联网精神的公募基金公司之一,尤其在创新方面走在行业前列,率先推出了互联网基金、养老概念基金、A/B独立募集的分级债基、发起式基金等4类基金产品。同时,天弘基金还与养老金公司合作发行了业内首款类MOM型养老产品。

其中,最为知名的便是余额宝。2013年,在钱荒和通胀的双重压力下,货币基金收益率一路攀升,天弘与阿里抓住时机,迅速联手在互联网平台推出国内首只互联网基金天弘余额宝(原名天弘增利宝货币市场基金),打造出了一款现象级国民理财产品。到了2017年4月时,成立仅四年的余额宝就超过摩根大通旗下的美国政府货币市场基金,成为全球最大的货币基金。

截至2015年底时,天弘基金资产管理业务总规模(含专项专户)已经高达10742亿元,成为国内基金业历史上资产管理规模破万亿的基金管理公司。其中,含余额宝在内的公募产品规模为6739亿元,余额宝持有人数达到2.6亿人之多。

可以说,余额宝成就了天弘基金,但随着利率下行和资管新规打破刚兑,货币基金的收益率和规模双降,天弘基金不得不寻找新的发展路径,迈入自己的“后余额宝时代”。

2015年起,天弘开始战略布局指数基金业务,旨在帮助余额宝用户理财进阶,并在2019年进军ETF领域,提出“国民ETF”的概念,希望可以复制当年余额宝的辉煌。六年来,天弘基金在指数基金领域的发力已经初见成效,截至2021年6月底,天弘权益类指数基金总规模超过544亿元,服务用户数已超过千万,其中个人投资者占比超99.99%。

除指数基金外,天弘也深刻认识到了主动权益投资的重要性,而这恰恰是公司的短板。2018年,天弘内部开始进行“股票投研一体化”改革,并进行“行业化”分组,将股票投研团队分成TMT、医药、消费和制造四个小组,明确各小组独立投资研究范围,使基金经理在能力圈内更专注,产品投资策略更清晰。

与此同时,天弘也在不断巩固自己的固收投资优势,大力发展承接银行理财资金的“固收+”业务。业务团队由金牛基金经理姜晓丽领衔,为不同风险偏好及风险承受能力的投资人提供定位明确、风格稳定、销售适用的产品选择。

截至2021年6月30日,天弘基金(含专户和子公司天弘创新)资产管理总规模11572.43亿元。其中公募基金管理规模10,777.18亿元,排名行业第二,非货币公募总规模1992.27亿元,专户规模339.28亿元,子公司天弘创新专户规模455.96亿元。

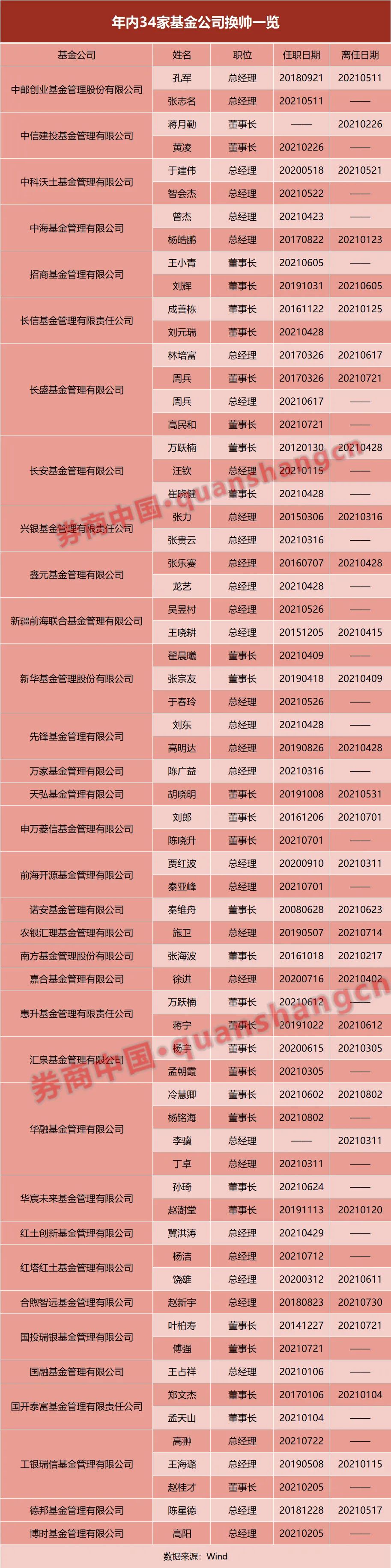

年内34家基金公司换帅

放到全行业来看,今年以来,基金公司高管变更频繁,仅总经理和董事长发生更换的就有34家公司。

例如,7月15日,农银汇理基金前任总经理施卫因工作变动离任,公司董事长许金超代任公司总经理一职。据了解,此次人事变动因股东方农业银行对施卫另有任用,他将重回农业银行履职,另外,根据公司治理相关规定,股东方会对新任总经理人选进行推荐,不久将有新任总经理上任。

此外,7月2日,申万菱信基金公告,陈晓升新任该公司董事长,刘郎达法定年龄退休,离任董事长。不同于大多数基金公司由总经理主导,董事长一职历来在申万菱信基金非常重要,陈晓升更是著名的证券从业人士,曾是申万研究所巅峰时期长期的研究所所长,掌舵申万研究长达15年。

同一天,前海开源基金的新任总经理秦亚峰也正式上岗。秦亚峰2019年9月加入前海开源基金,现任公司董事、总经理、固定收益投资决策委员会主席。而前任总经理贾红波2020年9月刚刚上任,2021年3月就因“个人发展原因”离任,时间差不多只有半年。

前海开源基金董事长王兆华也于近期回应了这一话题,他表示,金融行业人才流动很正常,对公司有没有影响?暂时的影响有一点,但是前海开源基金在机制方面,实行虚拟股权、事业部等一系列机制,对于有为者,有平台,有很好的发展空间,他对前海开源基金稳定人才、持续发展、摸索行业创新方面的经验充满了信心和希望。

某公募前任总经理曾向券商中国记者表示,公募基金频繁发生高管变更,股东的考核压力是主要原因。他认为,在绝大多数的公募基金公司,总经理也只是职业经理人的角色,会受到来自股东方重重压力,一旦任期的管理不及预期,比如规模缩水、业绩下滑,就会面临下岗风险。他坦言,目前业内发展势头较猛的头部公司,大多都有高管层稳定的特点,而公司的股东变更、股权结构等,都会极大程度上影响高管层的稳定性。