光大证券再次发力衍生品交易?

日前,光大证券公告,公司董事经认真审议,通过了《关于设立金融创新业务总部的议案》。券商中国记者获悉,金融创新业务总部为光大证券的一级部门,以衍生品、做市商、量化策略等为主要业务形式,为客户提供多元化金融产品和解决方案,服务客户投资、融资、风险管理及流动性需求。这一部门的成立,或许意味着光大证券再次发力衍生品交易。

光大证券衍生品交易起步较早,不过2013年“乌龙指”事件之后随之沉寂。

“之前业务有停滞,新设一个部门单独做一块,要重点发展。”接近光大证券的人士对券商中国记者表示。

中证协公布的最新数据显示,截至2020年11月末,场外金融衍生品存续未了结初始名义本金合计1.33万亿,同比增长高达128.70%。光大证券此时发力,能否迎头赶上头部券商,值得关注。

受累“乌龙指”,光大证券衍生品再发力

光大证券在衍生品交易曾经成就斐然。2010年,光大证券策略投资部正式成立,业务主要包括期限套利、ETF套利、统计套利、结构性产品、权益互换等量化及衍生品交易等。

作为第一家向国内商业银行提供场外期权报价的国内衍生品提供商,截至2013年8月15日,该部门占用资本金加权16亿元的情况下,上半年累计盈利超过1.7亿元,连续超过600个交易日无亏损。2012年报显示,策略投资部占用资本金加权12亿元,创造利润1.24亿元,较同期增长33倍之多。

不过2013年“光大乌龙指”事件爆发之后,部门领头人杨剑波遭市场禁入,部门分崩离析,光大证券的衍生品业务也随之沉寂。

2013年8月16日,光大证券在进行ETF申赎套利交易时,因策略交易系统程序错误,造成以234亿元的巨量资金申购180ETF成份股,实际成交72.7亿元,引发市场剧烈波动。

当日早晨11时左右,5分钟内,上证指数突然在银行股以及中石油、中石化带动下狂涨逾5%。

随后,为了对冲错误交易,光大证券在当日13时开市后至14时22分,卖出股指期货空头合约IF1309、IF1312共计6240张,合约价值43.8亿元;卖出180ETF共计2.63亿份,价值1.35亿元,卖出50ETF共计6.89亿份,价值12.8亿元。

在随后的调查中,证监会认为光大证券在进行ETF套利交易时,因程序错误,其所使用的策略交易系统以234亿元的巨量资金申购180ETF成份股,实际成交72.7亿元为内幕信息,光大证券是内幕信息知情人,在上述内幕信息公开前进行股指期货和ETF交易构成内幕交易,违法所得金额巨大,情节极其严重。没收光大证券违法所得,并处以违法所得5倍的罚款,罚没款共计5.23亿元;对包括杨剑波在内的四名责任人员分别给予警告,处以60万元罚款,并采取终身证券、期货市场禁入措施。

近两年,光大证券对于衍生品交易的关注度再次提升。

从光大证券的年报可以看出,2018年,年报中尚没有关于发展衍生品交易的说法。但是到了2019年的年报,光大证券就指出,2019年,公司权益自营投资以重塑业务流程和强化风控体系为抓手,全面提升投研质量和能力,取得了较好的投资收益。其中,权益方向性业务投资收益率大幅跑赢市场;量化衍生品方面,明确业务突破点,以培育和提升交易台对冲交易能力为抓手,进一步夯实业务基础。公司多次获得上交所50ETF期权做市商AA类评级,并顺利取得沪深交易所新ETF期权的主做市商资格和中金所股指期权品种的做市商资格。

2020年半年报时,光大证券在经营业绩总结中再次提到:“量化与衍生品业务以聚焦场内期权做市业务、提升交易对冲能力为目标,进一步夯实业务基础。”

衍生品业务大爆发

光大证券与衍生品交易再续前缘,背后是券商衍生品业务的大爆发。

2020年9月25日,中国证券业协会发布了《证券公司场外期权业务管理办法》。与2018年5月发布的《关于进一步加强证券公司场外期权业务自律管理的通知》相比,《管理办法》在交易商准入门槛、标的范围、投资者适当性管理等方面作了进一步明确,规范了业务发展,标志着监管层首次对券商场外期权业务进行规范和监管。

市场分析,《管理办法》的出台一方面能够使参与场外期权业务的交易商数量增多,另一方面能够使股票标的数量增加,市场需求有望得到大幅提升。

数据上看,管理办法实施后的三个多月时间,瑞银证券、华鑫证券、申万宏源证券相继成为场外期权业务二级或一级交易商。此外,场外期权挂钩标的范围由2018年《关于进一步加强证券公司场外期权业务自律管理的通知》时的1152只标的扩充至1809只标的。

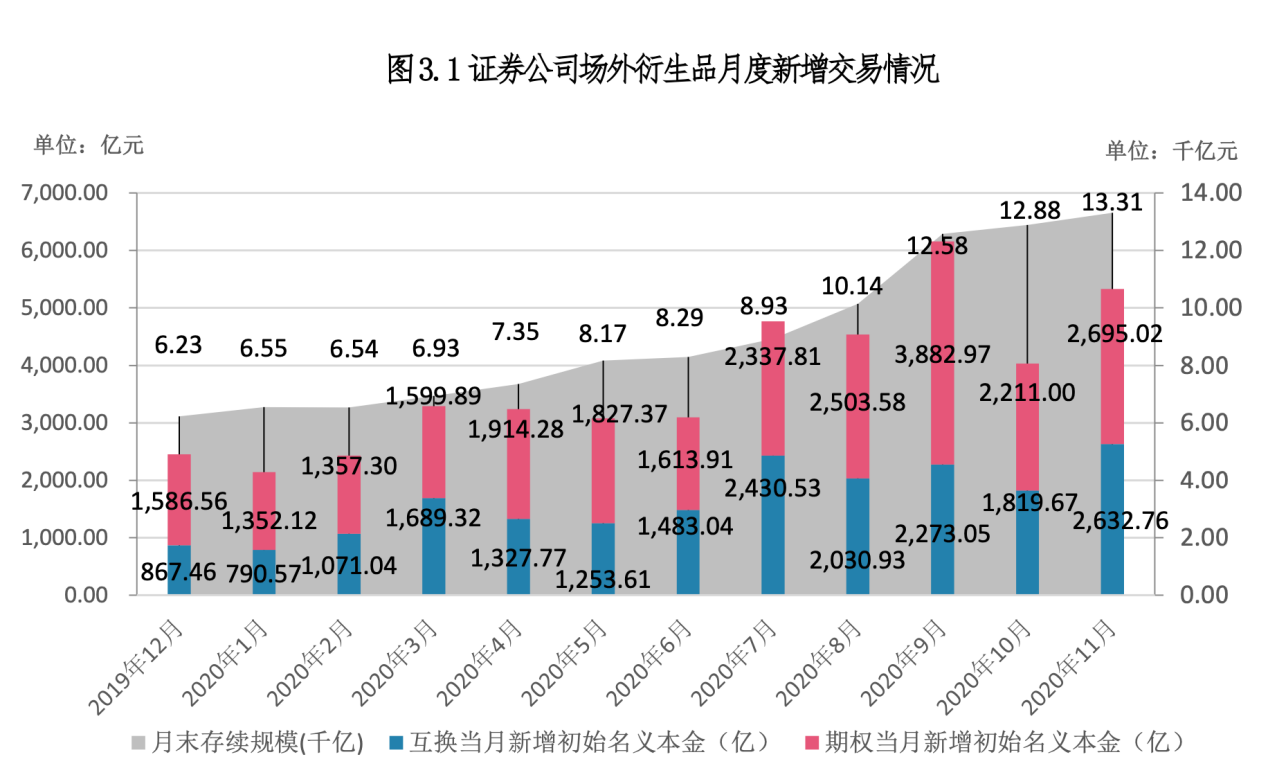

中证协公布的最新数据显示,截至2020年11月,证券公司场外金融衍生品业务新增初始名义本金 5327.78 亿元,较上期增长 1297.11 亿元,环比增长 32.18%。截至本期末,未了结初始名义本金为 13310.24 亿元,较上期增长425.50 亿元,环比增长 3.30%,同比增长超过128%。

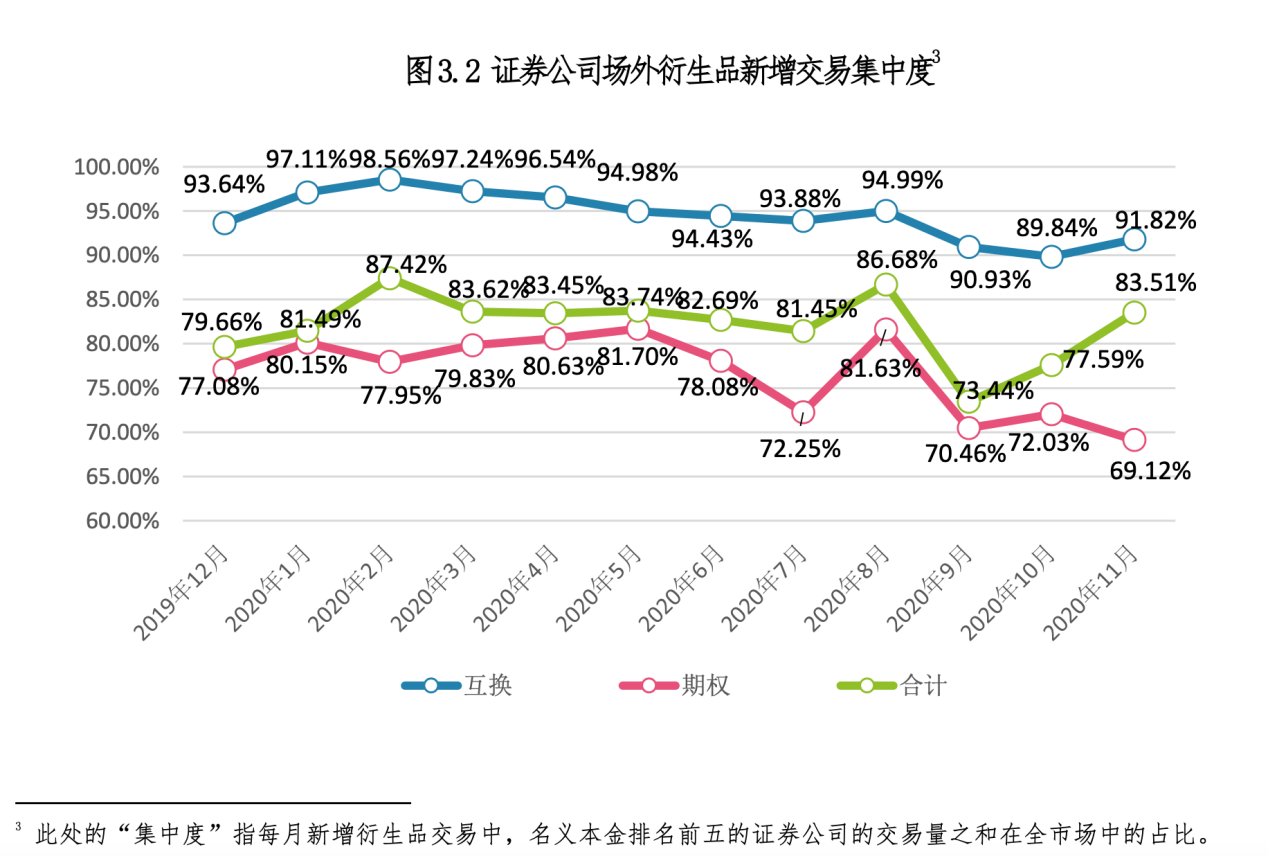

不过,该业务也出现明显的强者恒强趋势。从业务集中度来看,当期收益互换业务新增规模排名前五的证券公司新增初始名义本金共2417.33亿元,占本期收益互换业务新增总量的91.82%;当期场外期权业务新增规模排名前五的证券公司新增初始名义本金为1862.81亿元,占本期场外期权业务新增总量的69.12%。

中证协指出,截至2020年11月,未了结初始名义本金中,场外期权8122.21亿元,收益互换5188.03亿元。存续的场外期权标的以商品类(35.97%)、股指类(43.53%)为主;收益互换以其他类(52.86%)、个股类(18.03%)为主。存续名义本金规模较大的前五家证券公司在收益互换、场外期权中的全行业占比分别为86.31%、65.29%,在整个场外衍生品业务中占到 69.21%。

具体来看,前5家公司分别为中信证券、中金公司、华泰证券、申万宏源和国泰君安。对应的规模分别是3039.65亿元、2107.67亿元、1516.42亿元、1290.88亿元和1256.79亿元。

作为衍生品交易的先行者之一,光大证券目前在衍生品交易上已经明显落后于同行,新部门成立之后能否迎头赶上,值得关注。