今天的A股,让投资者非常闹心。

一方面,新能源、半导体芯片板块再次爆发,宁德时代再创新高,隆基股份一度突破5000亿。

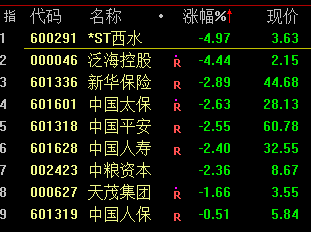

而另一方面,简直是杀疯了,白酒不再是永远滴神,而为了避险买入金融、银行股的,结果今天集体暴跌。

用一个段子来总结的话是这样的↓

截至收盘,沪指跌0.79%报3525.5点,深成指跌0.38%报14882.9点,创业板指涨0.69%报3432.96点;两市合计成交11972亿元,北向资金净流出17.01亿元。

银行等权重下挫拖累上证50指数跌1.49%,再创调整以来新低!

便宜了7.19万、特斯拉再放大招

网友:价格屠杀了

7月8日,特斯拉官网正式上线Model Y标准续航版,预计会在8月陆续开始交付。另外全新Model Y标准续航版起售价为27.6万元,续航里程为(国标工况法)525公里,单电机后轮驱动的动力配置下,零百加速为5.6秒,最高时速可达到217公里。并且标配高级内饰套件。

在此之前,国产Model Y四驱长续航版起售价34.79万元,高性能版本起售价37.79万元,均为双电机全轮驱动。

这其中,在长续航版的续航里程是594公里,最高时速为217公里/小时,百公里加速5.0秒。在二者对比之下,全新Model Y标准续航版的性价比就尤为突出,在续航与百公里加速时间相比长续航版仅仅少了69公里、0.6秒,但在售价上却便宜了7.19万之多!

网友直呼,这简直是价格屠杀。

创业板一哥宁德时代再创新高

值得一提的是,Model Y标准续航版同样将搭载宁德时代的磷酸铁锂电池。上午Model Y标准续航版上线后,宁德时代股价早盘上涨3.95%,截至收盘,市值超1.3万亿!

目前A股市值榜前三位的企业为贵州茅台、工商银行和建设银行。福布斯富豪榜的实时榜单显示,宁德时代董事长曾毓群身价达到479亿美元,在中国富豪中排第三,超越马云,仅次于钟睒睒和马化腾。

而在6月28日,宁德时代与特斯拉签长期合作协议,将在2022年1月至2025年12月期间向特斯拉供应锂电池产品。

另外,昨日上演涨停潮的锂电池概念再度大涨!

中金公司指出,2021-2025年锂供需有望逐步走向紧缺,中长期锂价牛市基本面支撑强劲。需求端,全球新能源转型驱动锂需求进入新一轮增长周期,动力和储能电池将贡献主要需求增量,CAGR分别为58%和32%,预计全球锂需求将从2021年的43万吨增至2025年的150万吨LCE,CAGR37%。供给端,短期全球供给不及预期,长期看锂资源开发不确定性较高,供给响应速度或难匹配需求增长。

芯片股走强

科创50创新高

以芯片为主的科技题材继续走强,北方华创涨约7%,均创新高,科创50指数大涨2%创新高。

港股跌去800点

今天的港股跌得也很厉害,恒生指数跌了800多点,恒生科技指数跌了4%左右,美团、海底捞跌了7%左右。

目前,腾讯控股的股价从773.9港元回撤到500多港元/股,美团从460港元/股回撤到266港元/股,

白酒股大跌

最近白酒股突然不香了,午后持续走弱,五粮液跌近5%,舍得酒业、海南椰岛、顺鑫农业跟跌。

传统白马股让投资者伤透了心

7日的A股,不少传统白马股纷纷大跌,银行板块走低,平安银行跌超5%,招商银行、宁波银行、跌5%,杭州银行跌超4%,成都银行、兴业银行、南京银行等纷纷走弱。

而中国平安也跌去了2%。

消息面上,国务院常务决定,“针对大宗商品价格上涨对企业生产经营的影响,要在坚持不搞大水漫灌的基础上,保持货币政策稳定性、增强有效性,适时运用降准等货币政策工具,进一步加强金融对实体经济特别是中小微企业的支持,促进综合融资成本稳中有降”。

一般来说,降准会利好银行股,结果今天却让投资者大跌眼镜。

有分析称,适时降准,虽然提高了银行信贷投放能力,但更多的优惠将让利给中小微企业,降低中小微企业综合融资成本,意味着银行非但受益有限,相反未来或面临资产端资质下降风险,市场对银行板块的盈利前景担忧增加。

而在今天(8日)上午举行的国务院政策例行吹风会上,中国人民银行副行长范一飞介绍,2020年,银行业减费让利3568亿元,较2019年增加40%,与引导金融机构降低贷款实际利率、贷款延期还本付息等政策相配合,完成金融系统向实体经济合理让利1.5万亿元的目标。

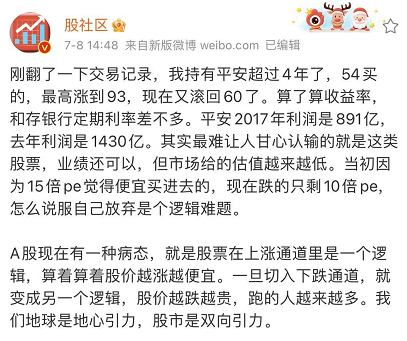

金融股的下跌,让大V也快受不了。

据招商证券首席策略分析师张夏统计,当前典型的Wind茅指数标的中,大约三成个股离春节前的高点还有较大差距,但也有一半个股创出了新高。这些创新高的标的绝大多数属于今年业绩高增长品种,业绩增速是主流资金的核心参考指标。

张夏分析认为,出现上述变化的最核心因素是流动性。当流动性相对充裕的时候,投资者愿意将远期盈利折现进行定价,这时由于折现期较长,短期静态估值反而显得没那么重要,而盈利增长的稳定性才更加重要。

但随着流动性从宽裕回归中性环境,投资者就开始倾向于缩短折现期,因此,静态估值和可预见的盈利增长相匹配更为重要。而在全球经济复苏的大环境下,中小价值指数的估值盈利匹配情况显然更好。

银河策略最新观点表示,房地产产业链的低估值陷阱,从2020年疫情后就很明显了,“三条红线”等政策逐步出台,打击学区房是政策的应有之义,忽视政策,过度关注市盈率P/E等财务指标是舍本逐末。房地产公司、投资房地产的公司、传统家电等相关公司的天花板、定价权、增长潜力已经、并且将继续受到明显的抑制,为科技创新这一时代主题让路。对房地产不应抱有幻想,过去20年房地产超长繁荣上升浪潮,一去不复返。

“后面是拉升!”黄燕铭、陈显顺最新发声

继续看好中盘蓝筹

国泰君安首席策略分析师陈显顺表示:“站在当前阶段,我们对于后市总结一句话结论叫作‘震荡不长久,后面是拉升’,可能时隔六年指数会创下比较好的一个成绩。”

陈显顺认为,风险评价下行是这一轮行情的核心推动力。“风险评价顾名思义就是整个市场的不确定性往确定性变化的过程。我们能看到的是前期市场担忧的问题,包括流动性的收紧、通胀的上行等一系列的因素,在4月、5月的经济数据公布之后变得越来越确定。”

其次,从无风险利率的角度而言,近期通胀、经济增长等一系列数据,都表明越临近年底政策越可能趋宽松,金融市场的流动性有望保持稳定宽裕。从中期的维度来说,包括银行理财产品刚兑的打破,房地产税政策落地等等,都在使得无风险利率未来会出现下行的动力。

陈显顺还认为,风险偏好在未来一段时间将保持不变。

“我们为什么对后市A股看好?主要的原因是风险评价下降,风险评价下降带来的投资机会,在中国A股市场30多年的历史上第一次发生。”陈显顺说道。

国泰君安证券研究所所长黄燕铭表示,无风险利率会长期下行,风险评价则在中短期下行,风险偏好保持不变,因此未来一段时间整个A股市场的估值还会继续上行。