本来好端端的百亿市值公司,辛辛苦苦赚了一年钱,到年底遭人“杀猪“狠狠宰了一刀,走向法院跟人打官司。

A股上市公司中来股份,近期披露的2亿买私募在2020年12月暴跌97%,引发市场广泛关注,而背后的故事也非常“离奇“,未走程序未做披露,“偷摸”地买了2亿理财,而后屡屡要赎回未成,最后更是诡异暴亏。

在理财踩雷披露前后,中来股份股价暴跌,披露当天更是20%跌停,今天上午再度大跌4%,而在暴跌之前,中来股份市值超过百亿,今日上午收盘市值71亿。

下面我们就来看看中来股份这一诡异的理财故事。

杯具:2亿买私募一个月暴亏97%

有产品净值为负

飞来横祸。1月10日晚间,中来股份公告称,公司购买的委托理财(认购私募基金)出现大额亏损,对净利润影响-1.68亿元,预计2020年净利润同比下降52.71%至62.99%。

事故的起因,是一年前奇怪的“偷摸”买了2亿私募,共4只产品,而今出事了。

暴亏的杯具都发生在2020年的最后一个月,基金产品于2020年12月当月亏损1.587亿元,较2020年11月亏损幅度为97.18%。中来股份2020年前三季度,270天辛辛苦苦赚了2.63亿元,取得了不错的业绩,这一个月就被人理财产品“搞走”1.6个亿。

那么,买了将近1年的私募基金,为何突然在2020年最后一个月,离奇暴亏97%?当月上证指数还是上涨的,债券市场也没有特别大的曝雷亏这么多的。

因为中来股份的钱,被人拿去搞“庄股”崩了,还加了杠杆,最终甚至有产品净值亏到负。也就是不仅把本金亏完了,还欠钱。4只产品,2只产品2020年底净值为负,1只只剩4分多钱。

崩盘:2倍杠杆“庄股”杀猪盘

集体闪崩连续跌停

2019年底到2020年初偷摸买的私募,到2020年4月底才披露,然后想赶紧“补救”赎回未成,最终酿成如今恶果。而出事之后,投资者才知道买的这4只私募产品干了什么事。

2019年11月至2020年1月,中来股份先后分四笔买私募,分别买了腾龙1号基金、腾龙4号基金、正帆1号基金、正帆2号基金分别认购了3000万元、5000万元、6000万元、6000万元,合计认购总额为2亿元。

腾龙1号基金和腾龙4号基金的管理人是泓盛资产(深圳),基金托管人为申万宏源证券;正帆1号基金和正帆2号基金的管理人是深圳前海正帆,基金托管人为国泰君安证券。然后这4只产品成立后,就集体重仓了12月崩盘的庄股,还是2倍杠杆。

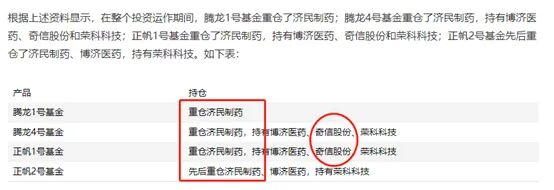

在整个投资运作期间,腾龙1号基金重仓了济民制药;腾龙4号基金重仓了济民制药,持有博济医药、奇信股份和荣科科技;正帆1号基金重仓了济民制药,持有博济医药、奇信股份和荣科科技;正帆2号基金先后重仓了济民制药、博济医药,持有荣科科技。

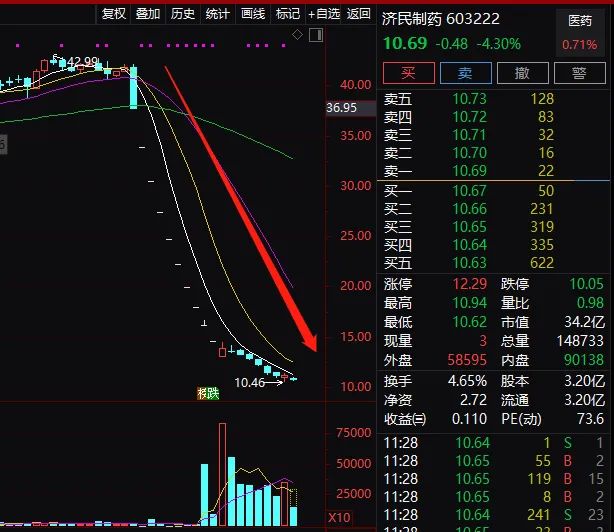

济民制药的走势大家也都看到了。连续10个跌停后,仍然一路暴跌,从去年12月16日闪崩至今,股价跌去74%。

奇信股份、博济医药、荣科科技也好不到哪去。都是惨烈的走势,出现突然闪崩,连续暴跌。奇信股份、荣科科技也是12月16日同时闪崩。

值得注意的是,这些私募产品还不是普通的重仓这几只庄股,还是加了2倍杠杆。中来股份表示,公司投资的四只产品均在产品成立后的一个月内,迅速建仓,并运用杠杆工具重仓济民制药,导致基金资产总值占基金资产净值的比例在当月都接近或超过了合同约定的200%上限。

而在披露买理财曝雷之后,中来股份自己的股价也崩了,1月11日20%跌停,今日上午再度暴跌4%。

诡异:“偷摸”拿2亿买私募

神秘人做担保

追溯事件的原点,中来股份上述委托理财是“偷偷”进行的。2020年4月27日,公司就使用闲置自有资金委托理财的情况进行了说明并致歉,公众才知晓了这笔投资。

中来股份,是在未经内部董事会审议程序,也未通知保荐机构,于2019年11月至2020年1月认购了私募基金合计2亿元,违反了相关规定。而后公司召开董事长补充了委托理财的议案。

不仅偷摸理财,还出现了神秘人做担保,并承诺兜底年化10%收益。这与目前的资管新规精神是不符的。

公告显示,自然人李萍萍、李祥于2020年1月7日向中来股份出具了《承诺函》,其二人对公司认购的腾龙1号基金、正帆1号基金、正帆2号基金合计1.5亿元做出承诺:保证公司能够收回本金并获得年化10%的投资收益,若基金未来向公司分配的总金额(包括期间分红、份额赎回所得、清算分配等全部收入)低于公司投资本金并加计年化10%收益,则差额部分由李萍萍、李祥以现金补足。

这个李萍萍、李祥是何方人士,公告显示和中来股份无关系。目前也没看出这两人和两家私募的关系,交易所也要求中来股份去核实。这两人为何冒出来做担保。

深交所关注函要求公司核实李萍萍、李祥与泓盛资产、前海正帆的关系,为相关产品提供担保的原因及合规性,也要求核实两家私募是否具有关联关系。

中来股份的公告表示,2020年1月10日,公司时任及现任控股股东、实际控制人、部分持有公司5%以上股东、知悉本事项的部分董事及高级管理人员已向公司出具了承诺函,其与私募基金管理人、差额补足义务人李萍萍、李祥不存在任何直接或间接利益输送及不正当往来情形。

这就很神奇了,中来股份的大股东、董事、高管和两家私募、两个担保人都没关系,怎么偷摸去买2个亿的私募,如今还出事了。

离奇:跑到深圳赎回不成

悲剧未躲过

中来股份为苏州的光伏材料上市公司,干实业的;两家私募为深圳的私募机构,在2020年4月披露“偷摸”买了私募后,中来股份赶紧补救要求赎回,还跑到深圳要求赎回,都没有赎成功,最终出事。

先来看看泓盛资产和前海正帆是什么公司。

中国基金报查询显示,泓盛资产成立于2015年11月,注册资本1000万元,法人、总经理为马伟杰,旗下基金产品约20只。不过,在查阅期间,并未在三方网站看到这两只基金的净值表现情况。

前海正帆成立于2015年,注册地及办公地均在深圳市,法人、董事长为黄建杰。公司官网显示,黄建杰曾在多家知名券商市场部任职,深圳电视台、上海广电及香港财经频道常年特约嘉宾,具有20余年实盘交易经验,前海正帆的投资理念为“价值投资,量化择时”,还提到公司致力于构建全天候的风险管控能力。不过,根据第三方平台来看,其2020年业绩确实不太理想。

再看看中来股份是怎么一步步赎回,没有成功的:

从2020年4月一直到11月,多次提出要求,还到深圳现场,都未能赎回成功,哪怕在11月最后赎回成功了,也不至于出现12月庄股暴跌惨亏97%。

回头来看,两家私募应该是加杠杆重仓“陷入”了庄股当中,这其中是否存在持股超限,是否存在操纵情形,为何不及时卖出,值得关注。

从苏州到深圳,有1400多公里。

公告情况如下:

公司于2020年4月23日即第一次正式通过邮件及书面方式向基金管理人递交了将全部所持基金份额赎回的申请,并于4月27日、4月30日、5月6日、5月8日及5月13日间多次与管理人确认赎回进度,但管理人以“公司赎回金额大,短期内集中抛售会导致市场波动,会造成公司和其他投资者的损失”为由,未执行赎回操作。

2020年7月10日,正帆1号基金、腾龙1号基金、腾龙4号基金截至2020年6月30日资产净值均触及预警线或止损线,公司再次以邮件等方式向管理人发出正式赎回申请,其后通过电话和微信语音等方式催办。公司以快递方式寄出赎回申请原件,基金管理人分别于7月13日及7月15日签收。

2020年7月20日,公司派联络人赴泓盛资产及前海正帆指定的联系地址进行现场交流要求赎回。

2020年8月26日,公司收到正帆顺风2号私募证券投资基金赎回金额1,983.52万元,对应认购款项1,840万元及盈利143.52万元。

2020年11月7日,公司再次以邮件方式向基金管理人递交了公司所持剩余所有基金份额的赎回申请,同时以快递寄出原件,基金管理人于2020年11月9日签收。

2020年11月12日,公司再次派联络人赴深圳进行现场交流,但是基金管理人以净值处于回升阶段或将有序退出为由,最终未按照公司要求落实赎回事宜。

声讨:预警线止损线失守

起诉私募、券商和神秘担保人

虽然2倍杠杆“干”庄股,4只私募产品,还是设置了止损线和预警线,但都失守。根据四只产品的基金合同约定,基金份额净值0.85为预警线、0.80为止损线,等于或低于以上净值,即触发预警通知和平仓通知。

中来股份表示,正帆1号基金、腾龙1号基金和腾龙4号基金,多次出现基金份额净值低于平仓线的情况,但未发现管理人进行平仓操作,也未向公司发起提示。此外,公司未发现基金托管人申万宏源证券、国泰君安证券在上述风险出现时,采取过监督提示、披露及报告等行为,也未发现托管人对管理人采取交易权限限制措施。

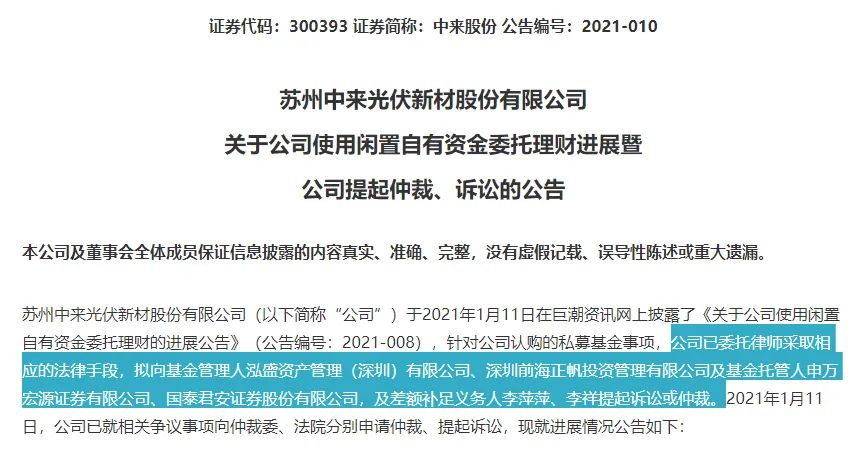

最终,中来股份采取了仲裁和诉讼的方式,将私募、券商、担保人告了。

中来股份表示,公司已委托律师,拟向泓盛资产、前海正帆及基金托管人申万宏源证券、国泰君安证券,及差额补足义务人李萍萍、李祥提起诉讼或仲裁。