12家证券评级机构陆续完成备案,债券评级市场重启良性竞争格局。

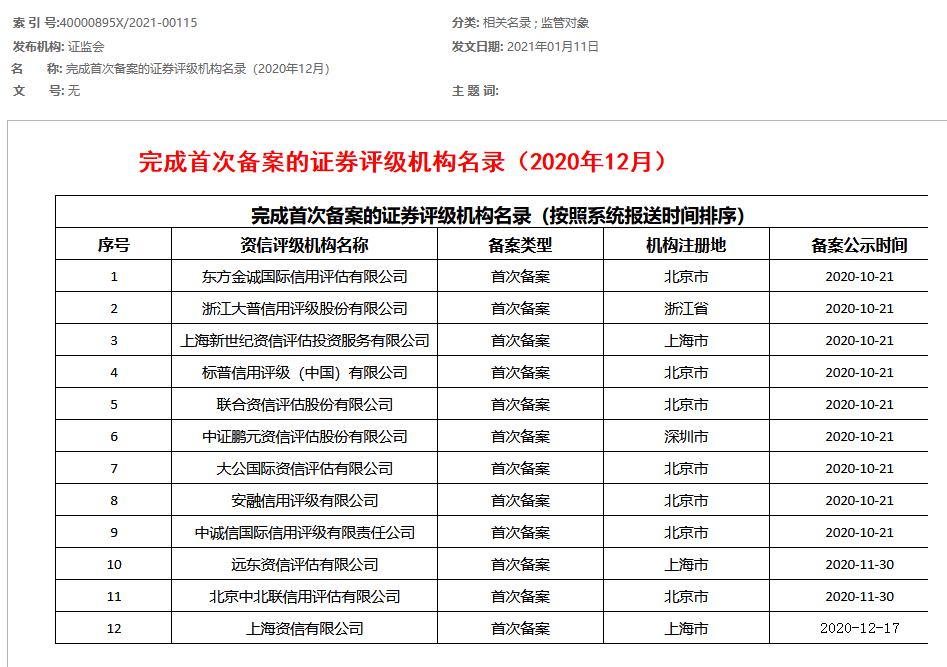

2021年1月11日,证监会公布完成首次备案的证券评级机构名录(2020年12月),从去年10月份《证券市场资信评级业务管理办法》正式实施至去年末两个月时间,已有12家证券评级机构完成备案。其中上海资信有限公司于去年12月份完成备案。

联合资信相关负责人向券商中国记者表示,备案制相对于准入审批制而言,最大的不同是取消了准入门槛限制,赋予了证券服务机构更多主动权,可以通过有效的市场化竞争加速证券服务机构优胜劣汰。从监管模式来看,也与证监会近年来一直推进的事中事后监管相呼应。

12家证券评级机构相继完成备案

据证监会最新公布的信息,去年12月17日,上海资信有限公司完成备案,该公司注册地在上海,中国人民银行征信中心持股比例为75.96%,为控股股东。

此前两个月,即去年10月21日,东方金诚、浙江大普等9家机构已经完成备案;去年11月30日,远东资信、中北联信用评估有限公司完成备案。

就地域分布来看,首批完成备案的12家证券评级机构名录显示,北京为证券评级机构重点“集纳地”,东方金诚、标普信用评级(中国)、联合资信、安融信用评级有限公司等7家评级机构注册地在北京,上海资信、远东资信、上海新世纪资信等3家机构注册地在上海,浙江大普信用评级注册地在浙江省,中证鹏元资信评估股份有限公司注册地在深圳。

目前完成备案的12家证券评级机构中,既有“国家队”光环的机构,比如大公国际资信评估有限公司,其大股东中国国信控股有限责任公司是国务院100%控股的公司;也有多家金融机构加持的市场化“生力军”,比如中证鹏元资信股份有限公司的大股东是中证信用增进股份有限公司,后者由国泰君安、光大证券、中泰证券、前海金控、广发证券、国元证券、东方证券、东吴证券、人保资产等多家金融机构持股;也有市场大佬等自然人担当大股东,比如上海新世纪资信评估投资服务有限公司,大股东朱荣恩持股比例20%,他还兼任中国银行间市场交易商协会信用评级专业委员会副主任委员,以及安信信托独董。

备案制下,监管标准并未下降

证券信用评级机构都是做什么的?据证监会发布的《证券市场资信评级业务管理办法》,证券评级机构主要是对在证监会、交易所或证监会认可的其他证券交易场所上市交易的债券、资产支持债券进行资信评级,但国债除外。

联合资信相关负责人向记者表示,主要是积极落实国务院“放管服”及新《证券法》160条要求,将原证券服务机构事前准入审批的监管体制改为备案制。最大的不同是取消了准入门槛限制,赋予了证券服务机构更多主动权,可以通过有效的市场化竞争加速证券服务机构优胜劣汰。从监管模式来看,也与证监会近年来一直推进的事中事后监管相呼应。对于评级行业来说,这也是市场开放的要求。

自从2007年监管发布《证券市场资信评级业务管理暂行办法》以来,证券市场资信评级业务合规水平逐步提升,在服务交易所债券市场、支持实体企业融资方面发挥了积极作用。

2019年11月,为统一信用评级行业监管标准,央行联合发展改革委、财政部和证监会共同制定了《信用评级业管理暂行办法》(简称《联合规章》),《联合规章》明确了央行为信用评级行业主管部门、证监会等部门为信用评级业务管理部门。

2020年3月,新《证券法》正式施行,取消了资信评级机构从事证券评级业务的行政许可,改为备案管理。增加了信息披露和投资者保护等专章,大幅提高资本市场违法违规成本。

2020年9月18日,证监会就《证券市场资信评级业务管理办法》公开征求意见,相较2007年实施的《暂行办法》,新规取消证券评级业务的行政许可,改为备案管理;鼓励优质机构开展证券评级业务,完善证券评级业务的规则,明确信息披露要求并专章规定,同时强化自律管理职能,提高证券评级业务的违法违规成本。10月中下旬征求意见结束。

值得注意的是,准入方式的变更不意味着监管标准的降低,征求意见稿对实施备案管理的评级机构日常监管提出了明确要求,引导有意向进入交易所债券市场的评级机构对标持续监管要求,在达到持续执业标准后,再进行备案执业。

据《证券市场资信评级业务管理办法》,鼓励具备下列条件的资信评级机构开展证券评级业务:

(一)实收资本与净资产均超过人民币2000万元;

(二)有20名以上完成证券业从业人员登记的评级从业人员,其中10名以上具有三年以上资信评级业务经验、3名以上具备中国注册会计师资格;

(三)有3名以上熟悉资信评级业务有关的专业知识,且通过资质测试的高级管理人员;

(四)最近五年未受到刑事处罚,最近三年未因违法经营受到行政处罚,不存在因涉嫌违法经营、犯罪正在被调查的情形;

(五)最近三年在税务、工商、金融等行政管理机关,以及自律组织、商业银行等机构无重大不良诚信记录;

(六)中国证监会基于保护投资者、维护社会公共利益规定的其他条件。