1月11日,A股市场持续回落,风格上延续极端分化,近80%个股收跌。其中,颇受关注的基金抱团股有部分出现大幅调整,以白酒和新能源板块最为突出。

新年以来,A股的分化和波动均有所加剧,私募机构间的分歧也有所加大。尽管降低了对今年股市投资的收益预期,但据券商中国记者了解,多数明星私募目前仍持乐观态度、精选优质行业和公司,保持高仓位操作,而市场流动性变化是各方普遍关注的风险指标。

谈到对后市的判断,老牌私募神农投资总经理陈宇更是以“大战正酣、岂言退兵”为题公开发文,相当吸引眼球。

基金抱团股开始松动?

上证指数下跌1.08%,深圳成指下跌1.33%,创业板指下跌1.84%,A股三大指数尽墨,两市4148家公司中3311家公司下跌、占比79.82%——这是A股市场1月11日交出的成绩单。

尤其引人关注的是,部分基金重仓板块和个股出现了久违的集体调整。

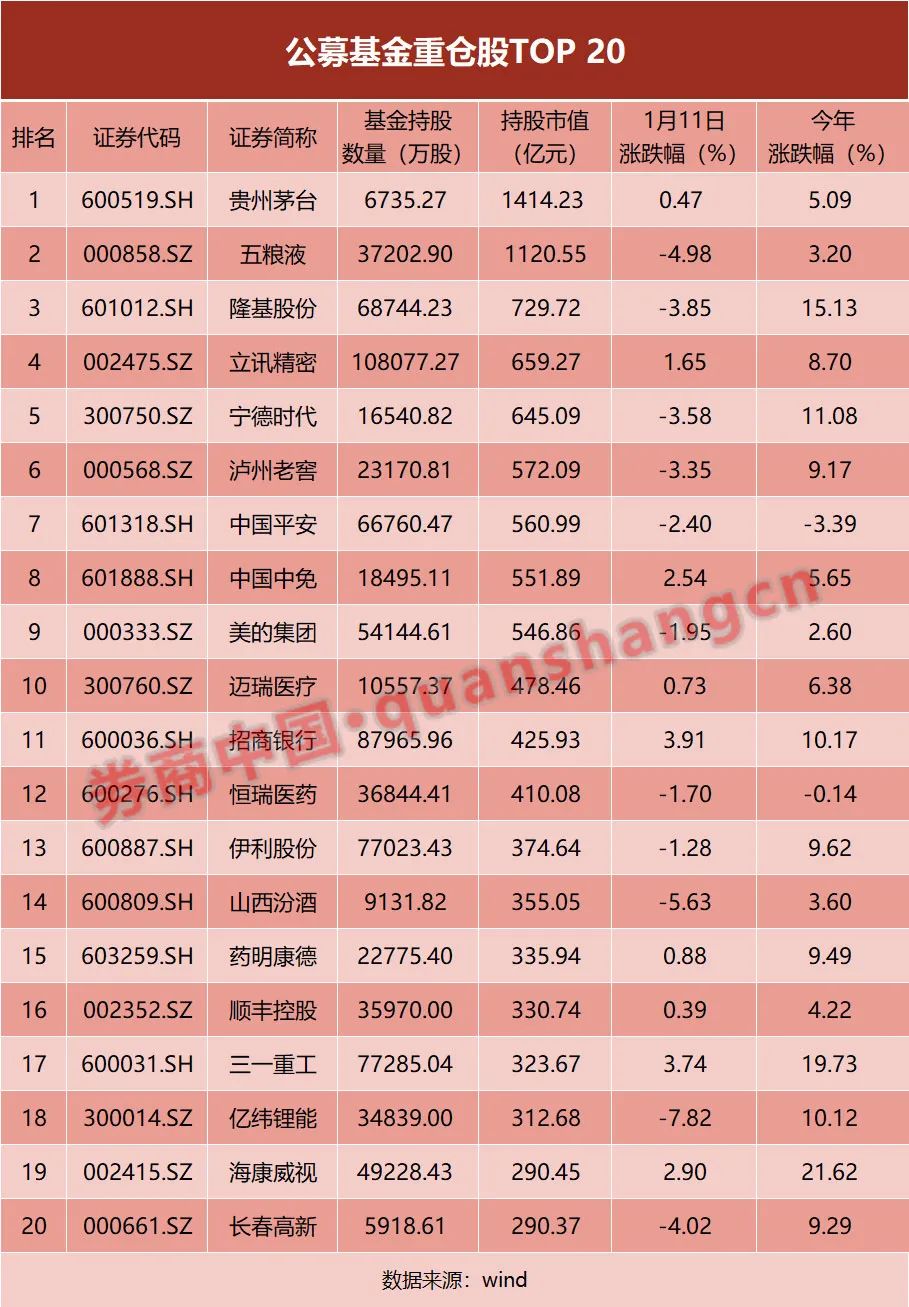

据Wind数据,公募基金持股市值最大的前20家A股公司中,有11家公司昨日收跌,五粮液、隆基股份、宁德时代、泸州老窖、山西汾酒、亿纬锂能和长春高新跌幅超过3%。虽然有转弱迹象,但基金重仓股今年以来的表现还是相当不错,持股市值排名前20的公司中仅中国平安和恒瑞医药下跌,表现最强的海康威视短短一周多时间涨幅已超过20%。

大型私募多数仍维持高仓位

就近期的股市波动,券商中国记者向多家明星私募进行了采访。受访大型私募多数仍维持高仓位运作,策略较前期并没有发生变化。有中小私募表示对前期热门股票进行了减仓,并主动调低了仓位。

“我们去年主要布局了新能源,这是我们认为最确定的赛道。我们总体看得比较长,并不擅长做短期波段。今年我们不觉得股市是大年,涨多了可能会做一些阶段性减仓,目前还没有做调整,当然我们会持续关注市场流动性的变化。”北京一家中型私募向记者表示。虽然最近相关板块波动加大,该公司仓位仍维持在9成左右。

南方一家百亿私募相关负责人告诉记者,目前公司仓位是满仓,持股也没有进行大的调整,继续坚定持有“精选的个股”。不过,该负责人也表示,要警惕某些行业或个股纯拉估值的现象,不少抱团行业若不能反复验证其盈利增长的逻辑,一旦潮水褪去,就会“裸泳”。

“比如金龙鱼,长期业绩增长也就10个点左右,远不及海天味业的高增长。国外虽然对消费行业有溢价,但即使可口可乐,每年增长3%-5%,也只能给30-40倍估值,但金龙鱼10%的业绩增长,却高达100倍的估值,像这种热点我们就不会追;但我们看好新能源车行业,因为每个月的数据都在改善,往后看市场空间大,即使股价调整,但长期增长逻辑可以不断验证。”该负责人表示。

上海某大型私募同样选择以静制动,仓位和策略都没有变化。“我们是长期满仓操作,建仓期也很少做择时,因此短期市场波动对我们没有什么影响。”该公司相关负责人表示。不过,他也提醒,公司在宏观方面比较担心市场流动性反转,会持续关注相关风险指标。记者联系了沪上另外两家明星私募,对方也都表示近期没有对仓位进行特别调整。

盈峰资本表示,该公司始终认为,运用“精选价值”投资方法在中国股票市场可以获取稳定的超额收益。目前A股市场整体估值仍处于合理区域,但板块表现分化严重,消费、医药和部分科技细分领域的核心公司估值水平几乎创出了历史新高,而偏周期的行业估值水平普遍处于历史底部。随着无风险利率的回升以及经济的强劲复苏,市场风格切换正在进行时。

针对目前市场投资策略,盈峰资本表示,公司在投资中采取“哑铃型”配置,一部分是互联网及大消费行业中估值合理的优质成长股,另一部分是“周期性受损但结构性受益”低估值蓝筹股。考虑到市场整体估值较高,会更加集中配置于优质个股。

老牌百亿私募淡水泉则依然看好2021年各类主题性机会:

第一,周期成长主题下的地产产业链等机会,高端制造业供应链机会等。这些机会共同的特点是,所持仓公司核心产品有很强竞争力,同时未来2-3年有可观成长空间;产品、技术升级后具备国际竞争力。

第二,新兴成长主题下的消费电子类机会,以及具有“中国优势”的新兴产业机会等。这些投资机会具备持续创新能力,处于长期好赛道,或因为短期遇到困难,或属于大规模商业应用爆发前期,使得我们在布局时能够拿到更高性价比。

第三,稳定成长主题下的消费医药公司,由于股价调整带来的投资机会,对于这类机会我们并不陌生,正在加大投入,需要把握好布局时机和节奏。

星石投资认为,春季躁动主要是资金驱动,因为一般此时居民、企业的资金比较宽松,实体经济也在淡季,对资金需求也不高。今年特殊在于,机构化趋势加强,资金大量取道基金专业力量入市,因此基本面较好的白马龙头强者恒强。但也正是因为资金驱动,容易出现波动。而受去年疫情影响,今年春季躁动的资金面比往常更为宽松,所以波动率加大。

“一般遇到调整时,我们首先是去复盘基本面长期逻辑,看有没有变化。虽然春节前后是经济高频数据的真空期,但是最新的CPI、PPI数据,仍然透露出一些信号。我们认为,企业盈利持续修复,为2021年A股带来‘盈利牛’。”星石投资指出。

降低预期成主流、少数私募主动减仓

2021年降低投资预期已经是私募圈内的共识。

石锋资产在最新策略中提出,2021年市场预计维持震荡态势,但估值扩张动力减弱,业绩确定性增长将会成为核心因素,预期收益率或将低于今年。正心谷资本表示,面向2021年,中国资本市场仍将有较好的结构性投资机会,建议不过多关注指数层面是否大幅上涨,而是真正做好深度产业研究,积极寻找长期投资机会。

由原兴全基金公司总经理杨东创办的宁泉资产日前发布了最新观点,明确指出A股新能源板块的风险,而其最新月报也显示,公司的股票仓位已减至半仓。谈到新年投资,宁泉资产称,A股的市场不是非黑即白,大部分时间指数可能也没有明确的方向,对个股的研究和估值把握将越来越重要。

也有少数受访私募透露最近主动做出了减仓。辰翔投资创始合伙人张斌彬向记者表示,该公司上周五做了大幅的减仓,仓位从满仓降至70%。“减仓部分主要是A股的机构报团板块,比如新能源汽车,这是我们一直看好和深耕的赛道,但现在估值水平已经超出我们公司内部估值定价上限,因此选择阶段性、战略性回避,待技术演技和销量上升消化了信用估值水平后,再择机进入。部分仓位从A股转向了港股和美股,通过沪港通、深港通和收益互换等手段参与境外市场,转向那些相对不拥挤的赛道。”该负责人说。

老牌私募发文“大战正酣、岂言退兵”

神农投资总经理陈宇近日以“大战正酣、岂言退兵”为题公开发文,称“写在友军宣布撤离光伏,新能源,智能车之际”,颇有些回应杨东观点的意味。

陈宇认为:“从估值的角度看,若干领军行业呈指数型爆发式增长。新股机会层出不穷,个股成长百花齐放。便宜货其实遍地皆是。价格是不是友好,关键看研究跟不跟的上进度。”他还在文中质疑:“此时退兵?讲不讲武德,有没有信仰?”

陈宇是北京大学硕士,13年私募投资经验,20年资本市场经验。历任招商地产董事会秘书、重阳投资董事副总经理、白云山董事,2009年创办神农投资。神农投资成立于2009年,是第一批阳光证券私募,中国证券投资基金业协会会员,成立以来多次荣膺行业奖项。