1月19日,A股四大快递公司顺丰、圆通、韵达、申通均对外披露了2020年12月营业数据,至此这四家快递公司2020年的快递业务经营数据全部出炉。

数据显示,除申通外,其他三家在2020年12月营收均实现同比增长;业务量方面,整体继续维持高增速;从单票收入来看,行业价格战仍未出现停歇的迹象。

从2020年全年情况来看,二三线快递集体退出舞台后,快递龙头内部的分化格局愈发凸显。

高增速、低价格

根据国家邮政局公布的数据,2020年12月份,全国快递服务企业业务量完成92.5亿件,日均业务量2.99亿件,业务量整体同比增长37.4%;业务收入完成926.2亿元,同比增长20%。

从全年来看,2020年快递业保持高度景气,全国快递服务企业业务量累计完成833.6亿件,同比增长31.2%;业务收入累计完成8795.4亿元,同比增长17.3%。

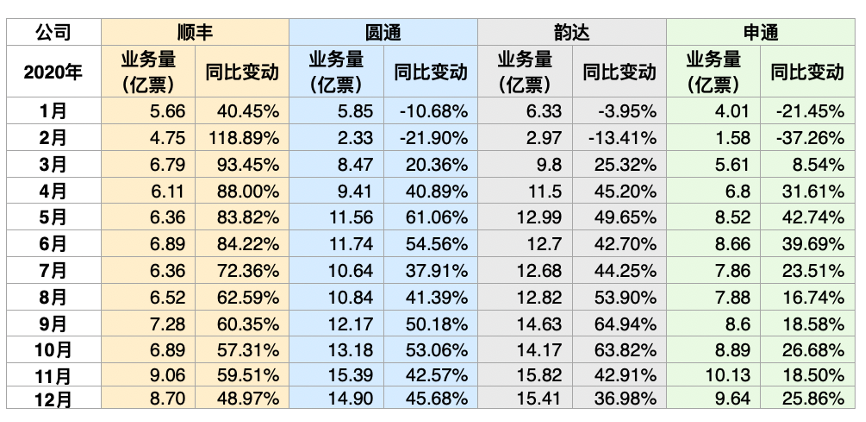

从A股快递四强1-12月的业务量情况来看,在疫情影响下,线上消费加速发展,快递作为线上消费中的重要运输环节,需求加速释放。其中顺丰一直维持高速增长状态,全年业务量达到81.37亿票,相比2019年的48.30亿票增长68.47%;韵达、圆通、申通分别实现快递业务量141.82亿票、126.48亿票、88.18亿票。

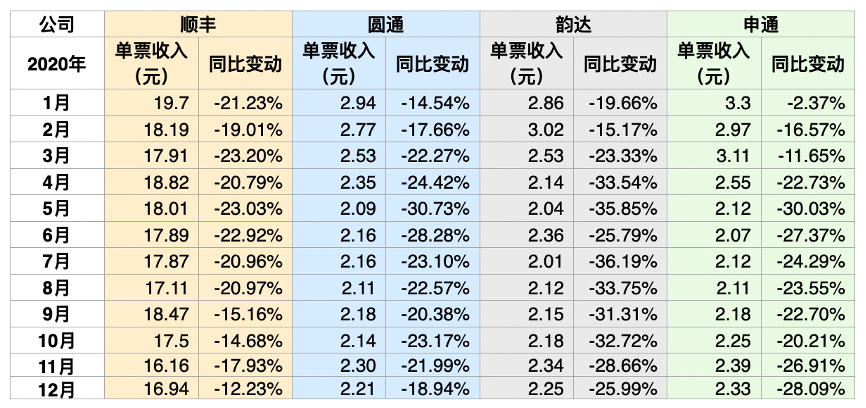

在业务量突飞猛进的同时,行业单价也因为快递企业之间的价格战而不断承压。2020年12月,快递行业单价为10.01元/票,虽然环比上升,但同比去年下降了12.7%。

在上市公司方面,顺丰12月单价16.94元/票,较11月上涨0.78元/票,圆通、韵达、申通均环比下跌。从2020年全年来看,四家上市快递企业的单票收入一直呈现同比下滑,跌幅范围普遍在两至三成。

2020年,快递行业的市场份额争夺战进一步白热化,除了龙头企业之间的竞争,顺丰特惠专配高速增长,新玩家极兔速递、众邮快递更是为价格战按下了加速键,搅动市场,打破原有的格局。

从去年12月的业绩情况和近期快递企业的动作来看,价格战并未出现停歇的迹象。截至目前,顺丰、中通、韵达、百世、德邦等几乎所有的主流快递企业都已经发布的“过年不打烊”的通知。

快递行业专家赵小敏接受《国际金融报》记者采访时表示,至少在今年上半年,价格战依然会是快递行业的主流。

龙头分化愈发明显

快递行业产品同质化严重,随着市场的体量不断扩大,行业规模效应也愈加显著。根据邮政局的数据,2020年,快递与包裹服务品牌集中度指数CR8为82.2。

近几年,快递市场加速集中,在激烈的压价竞争之下,头部企业市场份额逐步扩大,并通过规模效应来分摊价格战带来的盈利压力,而中小快递企业则难以通过规模效应来降低成本。多位行业人士表示,随着2019年二三线快递企业相继退出市场,快递市场的竞争也逐步从头部与二三线快递企业的竞争转变为头部快递企业之间的竞争。

从A股快递四强数据来看,2020年,顺丰营收突破1500亿元,达到1517.43亿元,创下新高,相较2019年的1109.02亿元,增速为36.83%。12月单月,其营收同样创下历史新高,达到156亿元,远超其他三家之和。顺丰在业务量增速、单价、营收方面,均领跑A股快递四强。

通达系中韵达和圆通在向前追赶,从业务增速来看,2020年1-12月中,圆通和韵达多次出现互相反超,12月两家公司的日均业务量都在5000万票左右。不过,从全年的市场份额来看,圆通冲击行业第二落败,韵达市场份额达到17.02%,圆通则为15.18%。

曾经的“老大哥”申通如今则在与龙头一步步拉开差距。去年12月,申通快递服务业务收入22.48亿元,同比下降9.47%,是这四家中唯一一家出现营收下滑的;其业务量为9.64亿票,同比增长25.86%,业务增速在四家公司中也是垫底。

2020年全年,申通快递股价下跌约48%,这一趋势在2021年并未扭转,截至目前,申通今年至今股价已经下跌约6%,其市值已经跌到了146亿元。