编者按

资本市场从来不缺各种传奇。在这里,人们追逐梦想、渴求财富。有人以梦为马、脚踏实地;也有人玩弄财技、甚至违规违法。我们希望,通过复盘一个个鲜活的案例,来记录资本市场的故事,当然、也可以是事故。近期,证券时报特别推出专栏“股事会”,以飨读者。

今天的故事,是关于香港外汇基金。

1998年7月,香港回归一周年。香港各界还沉浸在喜庆当中。

刚过去的一年,香港顺利回归祖国,并且成功抵御了亚洲金融风暴的冲击,值得庆祝。

但特区政府和一众金融高官却如临大敌。因为国际金融大鳄仍然没有放弃攻击香港金融市场,即使他们已经在泰国、马来西亚等多个新兴市场赚得盆满钵满。

前任香港金管局总裁陈德霖是这样描述当时的情形:“港元、本地股票和期货市场持续遭受投机者大举狙击,国际大鳄透过双边操控,刻意制造市场恐慌,意图操控利率、股票和期货定价,牟取暴利。”

当时,香港恒生指数已经从一万点跌到6000点附近。

8月14日,香港特区政府动用外汇基金入市。在十个交易日里,外汇基金使用1180亿港元买入33只恒生指数成份股,占当时外汇基金资产大约18%。8月28日,恒生指数收市报7830点,较入市之初上涨18%。8月28日当天的市场单日成交金额超过790亿港元,创下历史新高,而买方基本上只有一家──金管局。更准确地说,是外汇基金。

2002年,完成救市使命的外汇基金,将持有的1404亿股票转售给盈富基金,同时将剩余的513亿港元的股份长期持有。香港金融体系顺利渡过危机。

在外汇基金86年历史上,不只一次挽救过香港金融市场。

1980年代,香港数家银行面临倒闭,政府动用外汇基金接管或提供担保;1987年股灾,政府动用外汇基金支持期货市场免于崩溃;1991年,个别银行出现挤提,外汇基金提供流动资金支援;1998年8月,政府以外汇基金入市,抗衡国际金融大鳄在香港汇市和股市的双边操控行动;2008年10月,国际金融危机爆发,外汇基金为香港银行所有存款提供担保,并为银行提供流动资金及资本援助安排,稳住市场信心。

白衣骑士,实至名归。

外汇基金历史

1935年,港英政府第一次在香港发行纸钞票。

同年,港英政府设立“外汇基金”,授权三家私营发钞银行(汇丰、渣打、有利),各自发行纸钞。三家发钞行在新发行港钞时,必须先按“1英镑=16港元”的固定汇率以100%等值(与发行额相等)的英镑,缴纳给外汇基金,以换取外汇基金颁发的“负债证明书”,然后才能发行等额港钞。另外,发钞银行也可持负债证明书向外汇基金换回英镑。

同时,外汇基金还负责收购民间所有的银币和白银,并将这些白银都运往伦敦出售,兑换为英镑纸钞。所得英镑仍由外汇基金持有,并以此作为港钞的发行准备金。

到了1976年,由于硬币发行基金的资产和政府一般收入帐目的大部分外币资产均转拨到外汇基金,外汇基金的作用扩大至官方储备的管理。同年,政府亦开始将财政储备转拨到外汇基金。

1993年,外汇基金开始投资美国投票,也是外汇基金首次持有外国股票。

1998年4月1日以前,政府财政储备是以港元存款的形式存放于外汇基金,以减低市场风险。由于官方储备大幅增加,政府决定以较积极的方式管理存放于外汇基金的财政储备,争取较高的长期实质回报。因此,从1998年4月1日起,以往作为港元存款存入外汇基金的财政储备改为以积极方式管理,其回报率与整体外汇基金的回报挂鈎。

到了1998年9月初,外汇基金设立支持组合。该支持组合持有短期及高流动性的美元证券,为货币基础提供十足支持。

1998年11月1日,约2114亿港元的土地基金资产存入外汇基金,并按与其他存放于外汇基金的财政储备款项相同的方式来管理。

在文章开头所描述的外汇基金救市后,在1998年10月14日成立一家外汇基金投资有限公司,以管理当年8月救市时所购入的香港股票组合及由土地基金拨入外汇基金的香港股票。此外,除保留一部分拨作长期投资组合外,外汇基金投资有限公司亦负责将该批股票售回私人市场。

1999年4月,外汇基金投资有限公司推出与恒生指数挂鈎的单位信托:盈富基金。从2003年1月起,原来由外汇基金投资有限公司管理的香港股票组合,改由金管局管理。金管局将该组合的管理工作完全交由外聘基金经理负责。

2008年,为能更妥善管理风险及提高中长期回报,金管局以审慎及循序渐进方式将外汇基金的部分资产分散投资至较多元化的资产类别,包括新兴巿场及内地债券与股票、私募股权及海外房地产。新兴巿场及内地债券与股票由投资组合持有,私募股权及海外房地产则由长期增长组合持有。

2009年,外汇基金开始接受政府基金及法定组织的存款,利率一般与投资组合的表现挂鈎。

随着外汇基金的投资规模持续扩大和更趋多元复杂,金管局于2018年8月1日成立外汇基金投资办公室,履行外汇基金的投资及相关风险管理职能。

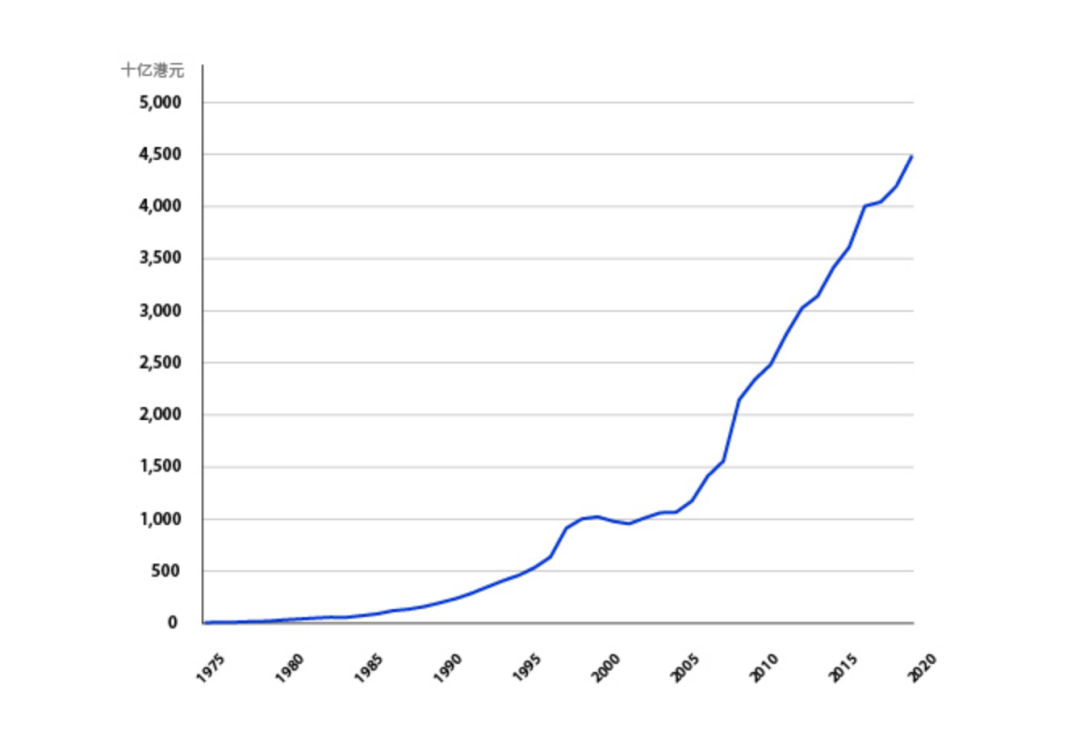

在数十年间,外汇基金的规模日渐扩大。截至2020年底,外汇基金总资产规模已经超过4.5万亿美元。

图:外汇基金总资产变动 来源:香港金管局

香港的货币政策

从1935年开始,外汇基金一直作为实质上的香港“中央银行”。直到1993年4月1日,外汇基金管理局与银行业监理处合并,并成立香港金融管理局。

香港金管局的职能包括在联系汇率制度的架构内维持货币稳定、促进金融体系,包括银行体系的稳定与健全、协助巩固香港的国际金融中心地位,包括维持与发展香港的金融基建及管理外汇基金。

金融管理专员的办公室称为金管局,金融管理专员即为金管局的总裁。根据《外汇基金条例》委任,金融管理专员以协助财政司司长执行该条例授予的职能,以及执行其他条例及财政司司长所指定的职能。

外汇基金由财政司司长掌有控制权。金融管理专员须根据财政司司长所转授的权力,就外汇基金的运用及投资管理向财政司司长负责。

具体到香港的货币政策,则是由财政司司长负责厘定香港的货币政策目标及货币体制——透过采用货币发行局制度,保持港元汇价稳定,在外汇市场港元兑美元的汇率保持在7.8港元兑1美元左右的水平。作为香港金融管理局总裁的金融管理专员则负责达成货币政策目标,包括决定有关的策略、工具及执行方式,以及确保香港货币制度的稳定与健全。

外汇基金目标

1、保障资本;

2、确保整体货币基础在任何时候都由流通性极高的美元资产提供十足支持;

3、确保流动资金足以维持货币及金融稳定;

4、在符合上述(一)至(三)项的前提下尽量争取投资回报,以保障基金的长期购买力。

外汇基金投资组合

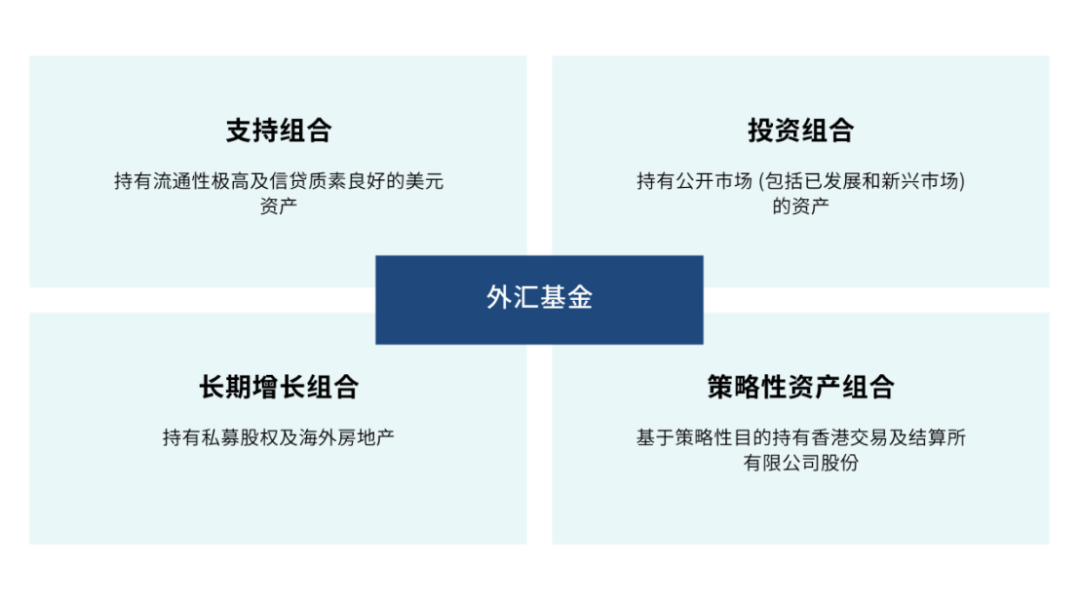

外汇基金的资产由四个不同的组合来管理,包括支持组合、投资组合、长期增长组合及策略性资产组合。

1、支持组合:根据香港的货币发行局制度,支持组合的资产与货币基础完全相配。支持组合持有流通性极高及优质的美元资产,为货币基础提供十足支持,并用以履行联系汇率制度下的兑换保证。支持组合资产与货币基础的比率应维持于105%与112.5%之间。当比率触发上或下限时,金管局便会从支持组合转出或向其注入资产。这项措施一方面可以提高过剩资产的投资回报,另一方面又可确保支持组合有足够的流动资产。

2、投资组合:主要投资于经济合作与发展组织成员国的债券及股票市场,以保障资产的价值及长期购买力。

3、策略性资产组合:持有香港特区政府为策略目的而购入,并列入基金的账目内的香港交易及结算所有限公司的股票。由于“策略性资产组合”的性质独特,因此在评估外汇基金的投资表现时,并没有包括有关组合。

4、长期增长组合:为能更妥善管理风险及提高中长期回报,金管局在2009年开始透过长期增长组合,以审慎及循序渐进的方式投资私募股权及海外房地产。长期增长组合的市值上限为外汇基金累计盈余的三分之一,以及未来基金与外汇基金附属公司存款中与长期增长组合挂鈎部分的总和。

图:香港外汇基金资产组合 来源:香港金管局

外汇基金历年表现

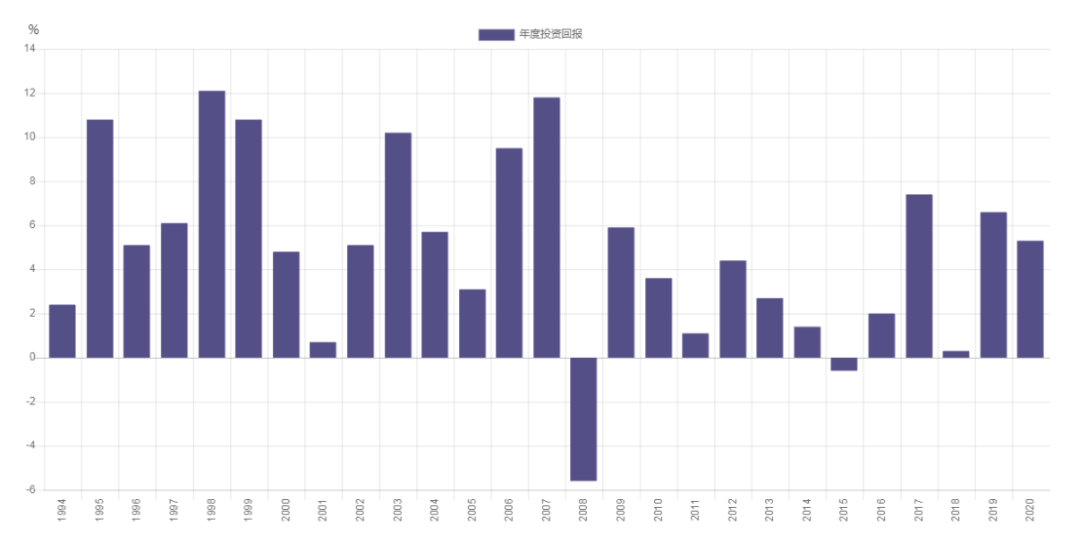

外汇基金自1994年以来复合年度投资回报率为4.8%,高于同时期的复合年度香港综合消费物价指数2.0%。

图:外汇基金1994年-2020年复合年度投资回报率 来源:香港金管局

外汇基金2020年表现

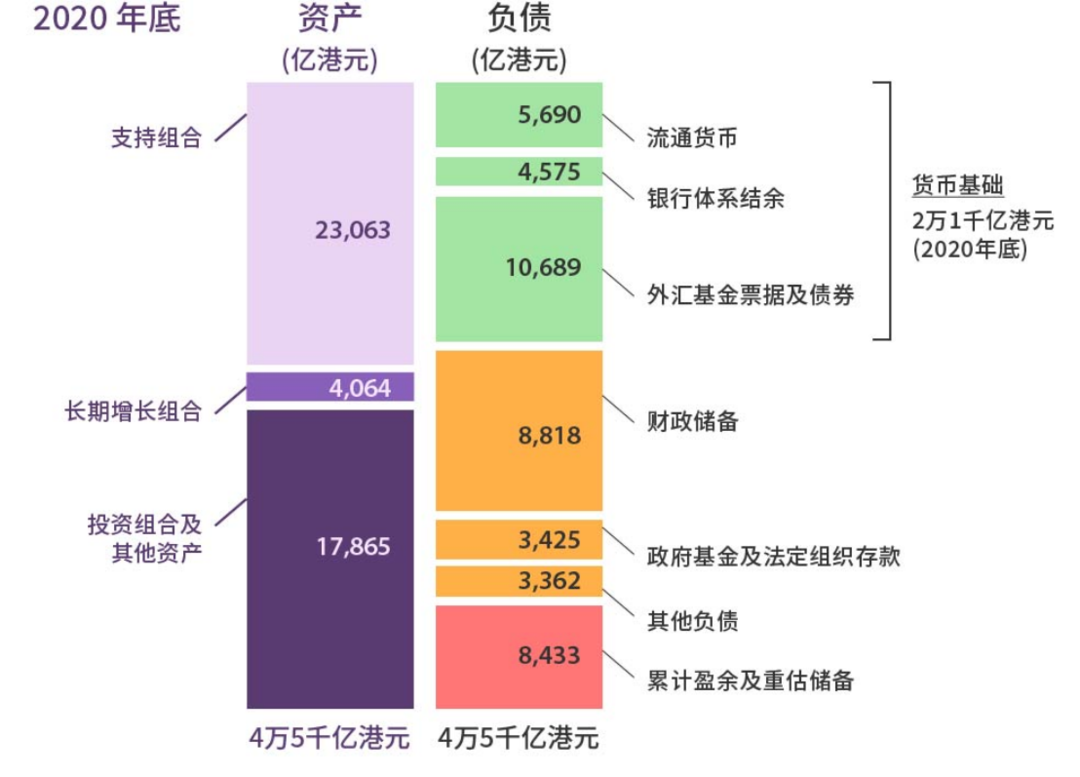

根据香港金管局最新披露的数据,外汇基金在2020年获得1978亿港元的投资收入,主要包括:债券投资收益925亿港元、香港股票投资收益40亿港元、其他股票投资收益690亿港元、非港元资产外汇估值上调96亿港元,以及其他投资收益227亿港元。

此外,2020年外汇基金支付予财政储备存款与香港特别行政区政府基金及法定组织存款的息率为3.7%。外汇基金在扣除所有支出及应计费用后,外汇基金累计盈余增加1037 亿港元。

外汇基金资产负债表摘要还显示,外汇基金的总资产当年增加2941亿港元,由2019年底的4.2万亿港元,增加至2020年底的4.5万亿港元,主要来自2020年的投资收入及银行体系结余上升,但有关增幅因财政储备存款下跌而被部分抵销。

总的来看,2020年外汇基金的投资回报率是4.4%,其中“投资组合”回报率是7.8%,而“支持组合”是1.6%。“长期增长组合”自2009年开展投资至2020 年9月底的内部回报率年率为12.5%。

图:外汇基金于2020年底的主要资产及负债规模 来源:香港金管局