近日,上市公司半年报进入密集披露期,华夏、招商、浙商、东吴、诺安等多家有上市公司股东背景的基金公司也被曝光了公司经营情况。

整体来看,公募基金行业的头部效应正在不断增强,有华夏基金上半年净利润突破10亿元,也有东海基金营收大幅下滑,净利润亏损868.52万元。

此外,像诺安基金、东吴基金、浙商基金等中小型基金公司亮点爆发,浙商基金扭亏为盈,净利润相比去年同比大增4760%,而诺安基金则靠网红基金经理蔡嵩松撑起了大半边天,净利润实现超60%的大幅增长。

华夏基金上半年净利润超10亿,同比增长40%

8月19日晚间,中信证券发布2021年半年度报告,其持有62.2%股权的华夏基金的上半年经营情况也随之浮出水面。

公告显示,截至报告期末,华夏基金本部管理资产规模人民币16066.14亿元。其中,公募基金管理规模人民币9762.43亿元;机构及国际业务资产管理规模人民币6303.71亿元。公募管理规模相比2020年二季度末的6535.94亿元增长了3226.49亿元,增幅近50%。

截至报告期末,华夏基金总资产人民币 141.06亿元,净资产100.40亿元;2021年上半年实现营业收入36.52亿元,净利润10.49亿元,相比去年同期增长53.25%、40.24%。这也是目前已经披露经营状况的基金公司中,上半年净利润最高的一家。

对于华夏基金上半年的成绩单,中信证券总结道,华夏基金在2021年上半年强化战略性方向投资,加强长期赛道布局,投资业绩显著提升;基金发行数量再创新高,持续营销成效显著;把握港股市场机会,持续完善指数产品线布局;稳步推进养老战略业务,改善主动管理专户结构;加大创新业务投入,打造金融科技生态圈,不断提高风险防范能力,整体资产管理规模进一步提升。

Wind数据显示,截至8月19日,华夏基金今年以来共发行了45只基金,新发规模941.35亿元,其中华夏新兴成长、华夏恒生科技ETF、华夏核心资产、华夏内需驱动、华夏核心制造等多只权益类基金的首募规模均超过了50亿元,以郑泽鸿、屠环宇为代表的新生代基金经理正逐渐崭露头角。

展望2021 年下半年,华夏基金将加强战略性资产配置,持续提升投资业绩,科学布局新发基金,提升客户和渠道运营能力,加强优势指数产品营销,全面提升机构业务服务质量,拓展国际业务规模,持续完善金融科技生态圈,保持行业综合竞争力。

浙商基金扭亏为盈,净利润同比大增4760%

浙商证券2021年半年度报告显示,浙商基金注册资本3亿元人民币,浙商证券持有其25%股权。截至2021年6月30日,浙商基金总资产2.82亿元,净资产为1.01亿元;而截至2020年6月30日,浙商基金总资产2.72亿元,净资产0.92亿元,总资产及净资产较去年同期增幅较小。

但浙商基金的营业收入及净利润均较去年同期增幅明显。浙商证券定期报告显示,2021年1-6月,浙商基金实现营业收入10258.08万元,净利润891.81万元,而去年同期的营业收入为6193.61万元,净利润为18.35万元,增幅分别达到65.62%、4760%。

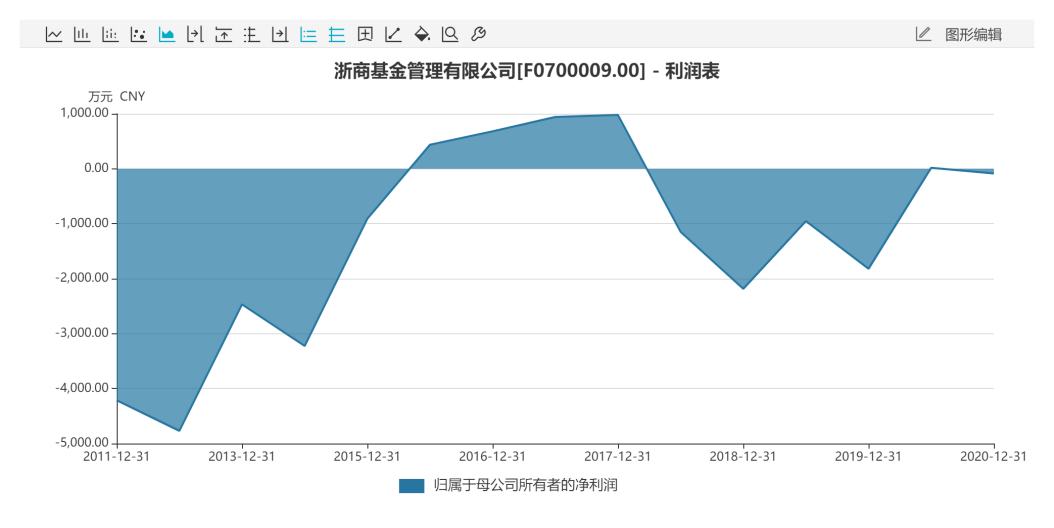

另外,公开数据显示,2018年、2019年、2020年浙商基金的净利润均为亏损,分别为-2134.75万元、-1066.75万元、-86.16万元,亏损额在不断减少,甚至一度在2020年上半年收获了18.35万元的净利润,2021年上半年净利润891.81万元,也意味着浙商基金已经逐渐扭亏为盈。

从公募业务来看,据wind数据统计,截至2021年二季度末,浙商基金公募资管规模为330亿元,相比2020年二季度末的252.8亿元增长了30.5%,目前在145家公募基金公司中排名第84位;此外,浙商基金在2021年共发行了8只新基金,新发规模33.54亿元。

蔡嵩松撑起诺安半边天,东吴基金抢抓REITs等特色业务

同为中小型基金公司,诺安基金和东吴基金同样在今年上半年利润颇丰,其中一家靠网红基金经理蔡嵩松撑起了大半边天,另一家则在公募REITs、专户定增等特色业务的带动下实现了弯道超车。

持有诺安基金20%股权的大恒科技半年报显示,诺安基金今年上半年实现营业收入4.68亿元,净利润2.22亿元,同比增幅分别达到26.02%、63.89%。

而拉动诺安基金营收和净利润大幅增长的最大功臣,非蔡嵩松莫属。Wind数据显示,蔡嵩松的公募管理规模从去年6月末的197.62亿,增长至今年上半年末的353.28亿元,增长了155.66亿元,增幅78.77%;而同期诺安基金整体公募规模增长了246.84亿元,蔡嵩松贡献了超六成。

其中,截至2021年二季度末,蔡嵩松管理的诺安成长、诺安和鑫两只基金规模分别为281.77亿元、70.88亿元,同比增长74.80%、94.55%。其中除净值增长的带动外,两只基金均自2020年二季度末以来获得了净申购,份额分别增长38.71亿份、16.21亿份。

没有网红基金经理的东吴基金则抓住了公募REITs、摊余债基、专户定增等行业性发展机会,而且发力互联网金融渠道业务,同样在今年上半年实现了利润飙升。

东吴证券披露的2021年半年报显示,截至2021年6月30日,东吴基金实现营业收入 11235.63万元,同比增长25.83%;实现净利润1475.61万元,同比增长151.14%。

显然,股东方东吴证券对这一成绩单十分满意,并在半年报中称,报告期内,东吴基金抢抓契机,发行“东吴瑞盈”摊余债基,做优资管结构;与母公司合作,完成“东吴苏州工业园区产业园封闭式基础设施证券投资基金”基础设施公募 REITs 项目,并作为管理人;全面布局互联网金融渠道,主题基金改造成效初显;拓宽专户主动发展脉络,专户定增一对多产品落地。

整体来看,截至6月30日,东吴基金总资产4.76亿元,净资产3.29亿元,管理规模合计 392.95亿元,其中,公募基金管理规模 261.92亿元,专户资产管理规模128.82亿元,子公司专项资产管理规模2.21亿元。

银行系公募发展稳定,永赢基金净利润小幅下降

此外,两家银行系基金公司——招商基金和永赢基金的经营情况也于近日得到披露,但两家的成绩单在净利润这一指标上却截然相反。

其中,“零售之王”招商银行的2021年半年报显示,截至2021年6月末,招商基金总资产90.28亿元,净资产61.54亿元,资管业务总规模12,139.78亿元(含招商基金及其子公司);报告期内实现净利润7.84亿元,同比增幅高达75%。

值得注意的是,这也是王小青上任以来的第一份成绩单。王小青自2020年5月任招商基金总经理,2021年6月起同时任职招商基金董事长,到2021年中报恰好是王小青上任一周年。

从半年报来看,招商银行对招商基金的这份成绩单较为满意,半年报中多次提到招商基金的管理费收入。例如,在招行手续费及佣金收入分析中提到,托管及其他受托业务佣金收入同比增长17.14%,主要是托管费收入和招商基金管理费收入增长;分析资产管理手续费及佣金收入时又提到,资产管理手续费及佣金收入348.60亿元,同比增长37.60%,主要是子公司招商基金和招银国际的基金管理费收入,以及招银理财的理财产品手续费收入增长。

和招商银行净利润大增不同,宁波银行控股的永赢基金却出现了营业收入增加,净利润小幅降低的情况。

具体来看,2021年上半年,永赢基金实现营业收入约4.88亿元,实现净利润1.40亿元;而去年同期,永赢基金的营业收入是4.34亿元,净利润是1.79亿元,净利润同比减少21.79%。

净利润的减少大概率是因为公司的支出增加。根据公开披露数据,永赢基金2021年上半年比2020年上半年员工数增长了35%以上,用人成本或许有所增加;此外,截至2021年6月末,永赢基金个人有效客户达到87.5万户,较2020年末的51万户增幅超70%,客户维护费也是很大一笔支出。

整体来看,永赢基金的发展势头仍然非常迅猛,截至2021年二季度末的非货管理规模为1505.35亿元,其中债券基金规模和2020年二季度末基本持平,而股票型基金和混合型基金增长明显,目前在145家公募基金公司中排名第24位。