春节刚过,上海一家新晋百亿私募希瓦资产就宣告,暂停基金经理梁宏旗下老产品的申购。这背后究竟是什么原因?其实前不久也有一家量化私募启林投资管理规模也突破了百亿,其也公告市场中性策略部分产品封盘。2020年以来在市场结构性行情下,不少绩优私募规模迅速突破百亿,石锋资产、衍复投资等阶段性进行“封盘”,引发市场关注。有私募表示,今年市场波动会加大,要降低收益预期,赚企业盈利增长的钱。

希瓦资产公告暂停部分老产品申购

背后原因竟然是?

2月17日春节假期最后一天中午,上海希瓦资产管理有限公司的公众号发布《关于基金经理梁宏暂停老产品申购的通知》,自2021年02月22日起,基金经理梁宏暂停老产品申购。净值1.15以上的小牛、大牛、圣剑、刀塔FOF暂停新申购,持有人追加不受影响。恢复时间将另行通知。

基金君就此采访了希瓦资产相关知情人士,他表示老产品净值比较高,总体保持较高仓位运行,相对于新产品而言,进攻性略强,但相应的波动也会更大一点,“如果新的客户申购老产品,没有享受到之前的收益,但可能承受市场一定波动,会对其持有体验造成影响。”

“我们觉得今年市场会有很多机会,但担心短期市场波动大,如果新进来的客户买仓位高的老产品,一周5、6个点的回调,怕客户体验不好。所以封闭老产品,最近我们也会有一些新产品推出,建议客户申购新产品,新产品会根据市场慢慢建仓,建立安全垫,从客户心理角度来说会更好受一些。”该人士说。

基金君也发现,2020年9月希瓦资产也公告,提高部分产品的申购起点,从2020年10月21日起,基金经理梁宏管理的一年期和两年期产品申购起点将提高至200万元,三年期产品维持100万元。

据了解,希瓦资产成立于2014年12月,并且在去年管理规模突破100亿,目前旗下备案的基金有37只。希瓦资产掌门人梁宏拥有美股、港股和A股三地市场超过10年的投资经验,擅长成长股投资、价值投资。

他从上海交通大学毕业后,曾经从事过财务软件咨询工作、做过美股交易员,也自己创过业做生意,但结果不尽如人意。后来他打算专职从事投资行业,并且在2012年开始活跃于雪球社区,发表了不少投资感悟的原创文章,至今已经积累了64万粉丝。

2014年12月梁宏成立了希瓦资产,公司名字取之于DOTA游戏中的一款装备“希瓦的守护”,据梁宏介绍,希瓦作为护甲装备有立足于防守的意思,代表着公司以风控为主,控制产品回撤为主的思路,另外作为法师装备,代表了希瓦靠智取,而非蛮力,靠策略,靠脑子战胜市场。希瓦资产的投资策略,可以归结为十六个字:“价值选股、趋势选时、估值定仓、波动降本”。

希瓦资产董事长梁宏近期在公开演讲中表示,未来小市值公司被边缘化是大趋势,因为随着越来越机构化,资金肯定是关注主流标的的,这些标的当中,目前有的泡沫化,甚至重度泡沫化的公司存在。但是有一些基本面不错,偏贵也是可以的。“站在全球的视野,我们肯定配置中国的资产大于美国的资产。当然美国的一些好的资产我们也会配,配置一些技术领先的。但是中国的资产配置,我们会首先考虑互联网公司为主,其次是生物医药公司、消费公司,其次是供应链的,不管是新能源供应链、光伏供应链。”

百亿量化私募也封盘市场中性策略产品

其实在今年1月27日,量化私募启林投资也公告,决定从2021年1月22日起,暂停部分市场中性策略产品的募集申购,其余存续未满足打新规模产品的申购、赎回照旧。据了解,到今年1月22日,启林投资主动管理规模突破百亿大关。

基金君了解到,封盘部分市场中性策略产品的原因是现在股指期货贴水还处于相对较高位置,“从长期投资人回报的角度来说,性价比较低,没必要去承担这个损失。从私募管理人的角度来说,中性策略额度其实比较紧张,暂时性控制,也是对自身策略收益的保护。”相关负责人称。

据了解,启林投资是沪上一家量化私募,成立于2015年5月28日,其创始人王鸿勇是北京大学物理学博士,德国亥姆霍兹研究所博士后,曾任上海大学物理系副教授,后来跟几个朋友一起成立量化私募基金创业。目前启林投资旗下管理的私募基金有166只,包括指数增强、市场中性等策略。

多家百亿私募去年阶段性“封盘”

由于市场火爆,结构性行情引发投资者借基入市热情高涨,2020年以来一些私募基金规模增长迅速,石锋资产、衍复投资、千象资产等多家主动投资或量化投资的私募基金选择阶段性“封盘”,控制规模。

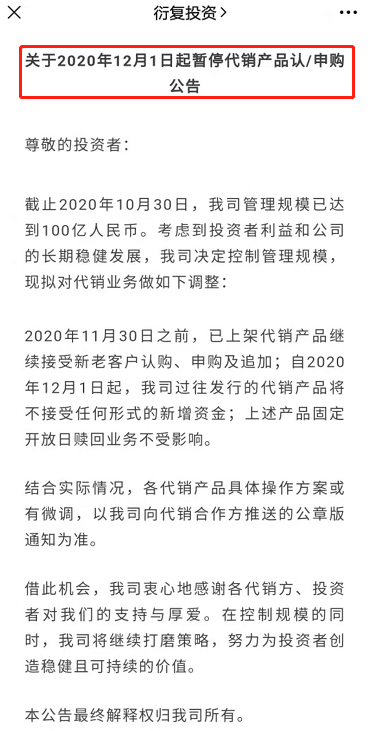

去年12月,量化私募衍复投资发布公告称,截至2020年10月底,公司管理规模已达到100亿人民币,考虑到投资者利益和公司的长期稳健发展,公司决定控制管理规模,12月1日起暂停代销产品的认购和申购。

彼时,衍复投资相关负责人告诉基金君,封盘的主要原因是产品策略容量限制。公司旗下产品采用多因子量化选股模型,有策略容量限制。在A股现在的市场体量下,衍复的年化超额收益能够做得比较高,当然可以继续做到300、500亿,“但是收了投资人的管理费,如果超额收益没有竞争力,这是对投资者不负责,所以我们产品都封盘了。”

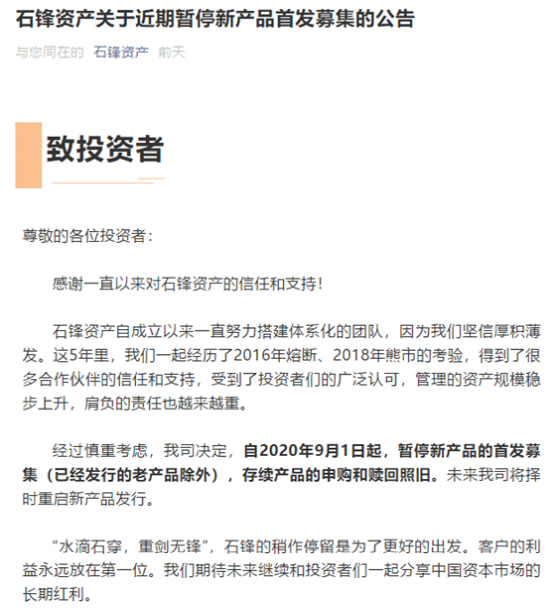

去年9月,上海新晋百亿主动权益私募石锋资产在其官方微信公告称,“经过慎重考虑,我司决定,自2020年9月1日起,暂停新产品的首发募集(已经发行的老产品除外),存续产品的申购和赎回照旧。未来我司将择时重启新产品发行。”

具体来看,格上研究认为私募“封盘”的原因主要有几点:一是控制公司管理规模,保障投资收益。资产管理行业离不开团队的力量,规模的提升对管理人团队的要求更高,除了运营人员的配置要跟上,投研团队能力也需要进一步提升,以扩充更大的投资范围和更多的投资标的,来满足更多规模的投资需求。

二是拒绝短期追捧资金,引导投资者理性投资,提高投资体验。因短期爆发性业绩追捧而来的投资人,往往对基金的收益预期也会参照短期业绩,但管理人深知这种业绩不可持续,甚至资金进入时点可能是相对高点,所以拒绝这类非理性的资金有助于管理好投资人的预期,也让投资者的体验更好一些。

三是主动调整产品发行节奏,比如汉和资本在去年1月宣布封闭3年锁定期产品,随后7月推出6年锁定期产品。

另外,也有私募告诉基金君,“部分私募选择封盘,不是因为规模大、不看好市场等理由,而是后台运营跟不上。”

百亿私募数量翻倍

私募认为今年要降低收益预期

格上研究数据显示,2020年以来百亿私募增加了33家,到2020年底达到64家,实现翻倍;2021年新晋百亿私募还包括原东方红资管副总经理林鹏执掌的和谐汇一资产。这主要得益于市场行情带来私募基金赚钱效应明显,投资者越来越喜欢通过买基金来进行投资。

不少私募仍然看好2021年市场投资机会。重阳投资表示,股票市场的表现将从2020年主要受益于宽松流动性环境的估值扩张驱动,转为2021年主要由经济复苏带来的上市公司业绩驱动。不管是A股还是港股,由于结构的高度分化,且市场在两年的大幅上涨后也积累了一定的风险,需要时间进行消化。所以,在策略上需要做到攻守兼备,发掘结构性机会的同时适度重视防守。在选股上,优质赛道与传统行业同样存在结构性机会。优质赛道需更加注重估值与成长确定性的匹配度;传统行业均值回归过程中,同样需要对公司的质量和增长潜力仔细甄别。

同犇投资认为,今年投资者应该适当降低收益率预期,2020年主要赚的是估值提升的钱,2021年更多要靠赚盈利增长的钱,市场上最优质的一批公司的估值有望基本保持,而一些伪成长或没有长逻辑的股票存在估值回落的风险。当然,投资者也不必过分悲观,A股、港股的优质公司仍值得中长期看好,努力寻找还是能找到一些结构性机会。