(原标题:重磅!最牛大赚近30%,偏股基金最新赚钱榜来了!“春春”、“坤坤”霸榜5年业绩100强)

又到了总结一季度业绩的时刻。

2021年凸显出“风水轮流转”,自春节这一重要节点前后市场截然不同,春节前市场延续去年强势,核心资产持续走强,而春节之后核心资产节节下跌,市场震荡起伏,顺周期领域表现较好。

可以说,这是一个对基金经理考验极大的一季度,但整体公募基金给出尚可的答卷。

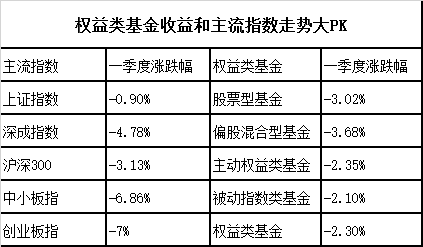

数据显示,一季度上证指数、深证指数、沪深300、创业板指等均出现不同程度下跌,尤其创业板指跌幅达到7%,主动权益基金整体下跌2.35%,表现要好于沪深300。一季度大概有37%的基金获得正收益,表现最好的产品收益逼近30%。

主动权益基金一季度净值下跌2.35%

一季度各大指数都走出“先扬后抑”的行情,主流指数均出现不同程度的下跌。

从整体情况看,2021年开年市场行情延续2020年强势,在消费等核心资产带动之下,上证指数节节攀升,最高探至3731.69点,与此同时带来权益类基金热销狂潮。然而,在春节之后市场风格突变,核心资产出现大幅回调,金融、地产、资源等顺周期品种则走强,中小市值股票也有所逆袭,但整体市场震荡起伏。

数据显示,春节之后的市场跌幅已然吞噬掉1月份以来的上涨,杀伤力巨大。整体来看,一季度上证指数、深成指数、沪深300、中小板指、创业板指均出现不同程度下跌,跌幅最大的是创业板指,下跌幅度达到7%。

若仅看春节之后的行情,按照2月18日至3月31日指数表现看,上证指数跌幅也达到5.83%,沪深300、创业板指跌幅更是达到13.08%、19.20%。

如此行情突变给参与其中的公募基金带来不小压力,极为考验基金经理的应对能力和前瞻布局。整体来看,权益基金给出一个尚可的答卷。

WIND数据显示,截至3月31日(仅计算披露了3月31日净值基金),剔除2020新成立基金,将普通股票型、灵活配置型、偏债混合型、平衡混合型、偏股混合型合并计算主动权益基金的平均收益率-2.35%,其实整体表现虽然不及上证指数,要好于沪深300指数、创业板指等。

若分类型看,最低仓位80%的股票型基金一季度收益为-3.02%,而最低仓位为60%的偏股混合型基金一季度收益为-3.68%,表现也好于创业板指和中小板指。

价值派涌现

37.3%的主动权益基金正收益

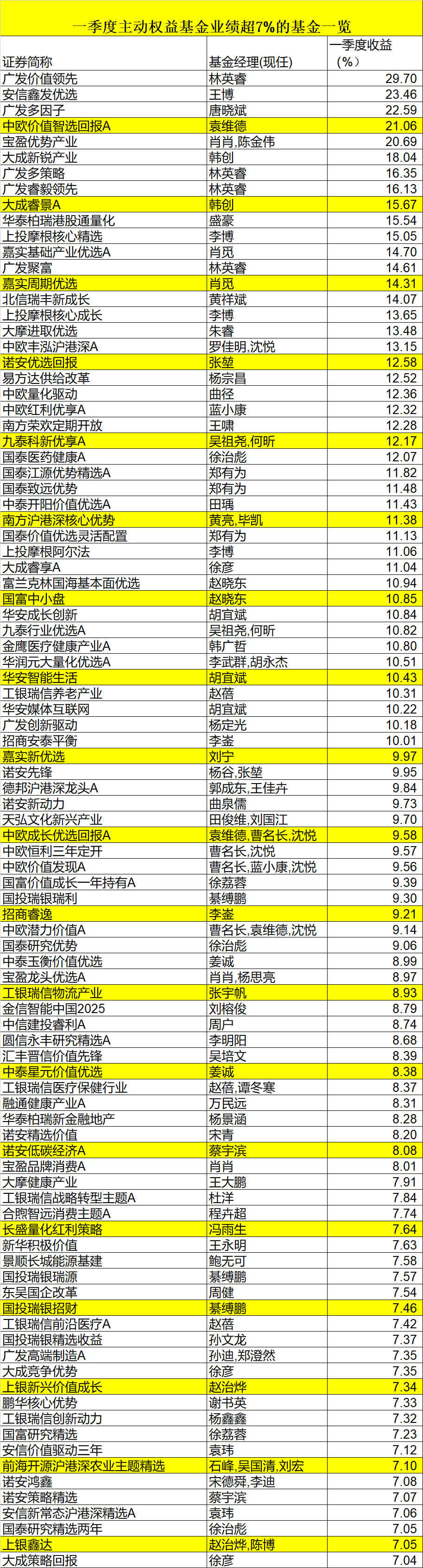

每一次市场调整,都是对基金经理一次重要的考验。而这一次大跌之下,绝大多数主动权益基金受到冲击,仅少数主动权益基金获得正收益,而一季度是“价值派”基金经理开始走“红”。

数据显示,从获得正收益的主动权益基金来看,大概是37.3%的基金获得正收益,表现差的基金亏损幅度超24%,尤其是春节之后不少主动权益基金跌幅较大,因此给不少投资者短期遭遇了净值波动而导致体验不佳。

不过,也有一批主动权益基金表现较好,主要是价值派选手。数据显示,截至3月31日,今年以来投资A股的主动权益基金中表现最好的是广发价值领先,年内收益达到29.7%,已逼近30%。广发基金每年都有排名靠前的“选手”,不知道2021年该基金是否能持续保持领先。

广发价值领先基金经理为林英睿。从去年末公开持仓数据可以发现,他看好并加仓顺周期方向,特别是上游原材料、中游制造业领域,包括有色、煤炭、钢铁、机械、银行等,正式今年表现较好的品种。

在广发价值领先的2020年四季报来看,林英睿表示,虽然成长与价值风格的收益差异在12月又走阔,但这只是在均值回归过程中的一个小波澜。随着经济的逐步企稳,处于历史极值的风格差异也会逐渐回归到正常水平。管理人看好未来两年的价值风格。另外,管理人会持续将一定仓位暴露在港股的价值风格中,在风格正常化的过程中,港股中不乏潜在收益率更为优异的品种。

在刚刚披露的年报来看,谈及未来,林英睿也表示,2021年全球经济将逐步走出阴霾,货币环境会维持较为宽松的状态,但是对政策回归正常的讨论会更加频繁。目前大部分的行业已处于高估值区域,很难在这些板块找到未来三年能有较好回报率的标的。投资者需要严肃地思考关于降低预期回报的问题。在结构上,2021年价值风格会全面跑赢。中国仍然是一个中高增速的经济体,相信对于绝大部分行业和领域,回报率的均值回归大概率会发生。特别是在港股能够发现不少优质且低估的投资机会,会保持一定的港股仓位。

王博管理的安信鑫发优选基金,一季度收益也达到23.46%,也是在下半年布局了不少有色、化工等,抓住了市场机遇。谈及后市,基金经理在年报中写道,仍然维持2020年下半年的总体判断,中国经济在2021年上半年仍处于复苏通道。同时海外方面,美国总统交接、疫苗逐步普及后,美国同样会走中国在2020年的政策方向,财政刺激可期,全球将同步处于一个小幅复苏的方向上。只是这个过程中,需要警惕通胀超预期的风险,带来的货币边际紧缩从而给权益市场估值带来压力。基于经济复苏预期,配置盈利边际改善弹性大的顺周期品种仍是今年主要的策略方向,这其中有色、化工、农业等行业都具备深耕细作的条件。但同时也需要警惕目前市场处于估值高位、而流动性可能收缩的风险,因此在顺周期板块中会更加关注供给端格局更好的品种进行深度筛选,以求在今年创造出更好的产品收益。

此外,一季度业绩超20%的还有广发多因子、中欧价值智选回报A、宝盈优势产业等。

值得一提的是,近期表现较好的不少偏低估值的价值派选手,如中欧基金曹名长、中庚基金丘栋荣、大成基金徐彦、安信基金袁玮等等。

不过,投资者应该对基金短期的波动淡定一些,从长期投资、理性投资出发去布局基金,不要过多追求短期业绩,短期可能会昙花一现,而中长期业绩扎实的品种更能“打”。

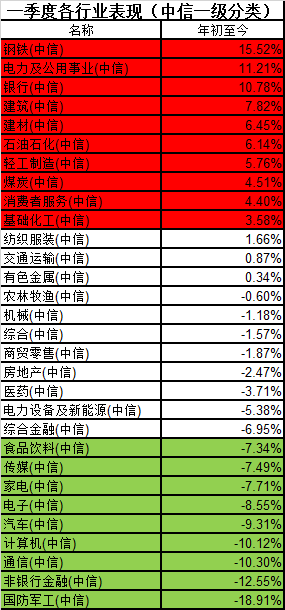

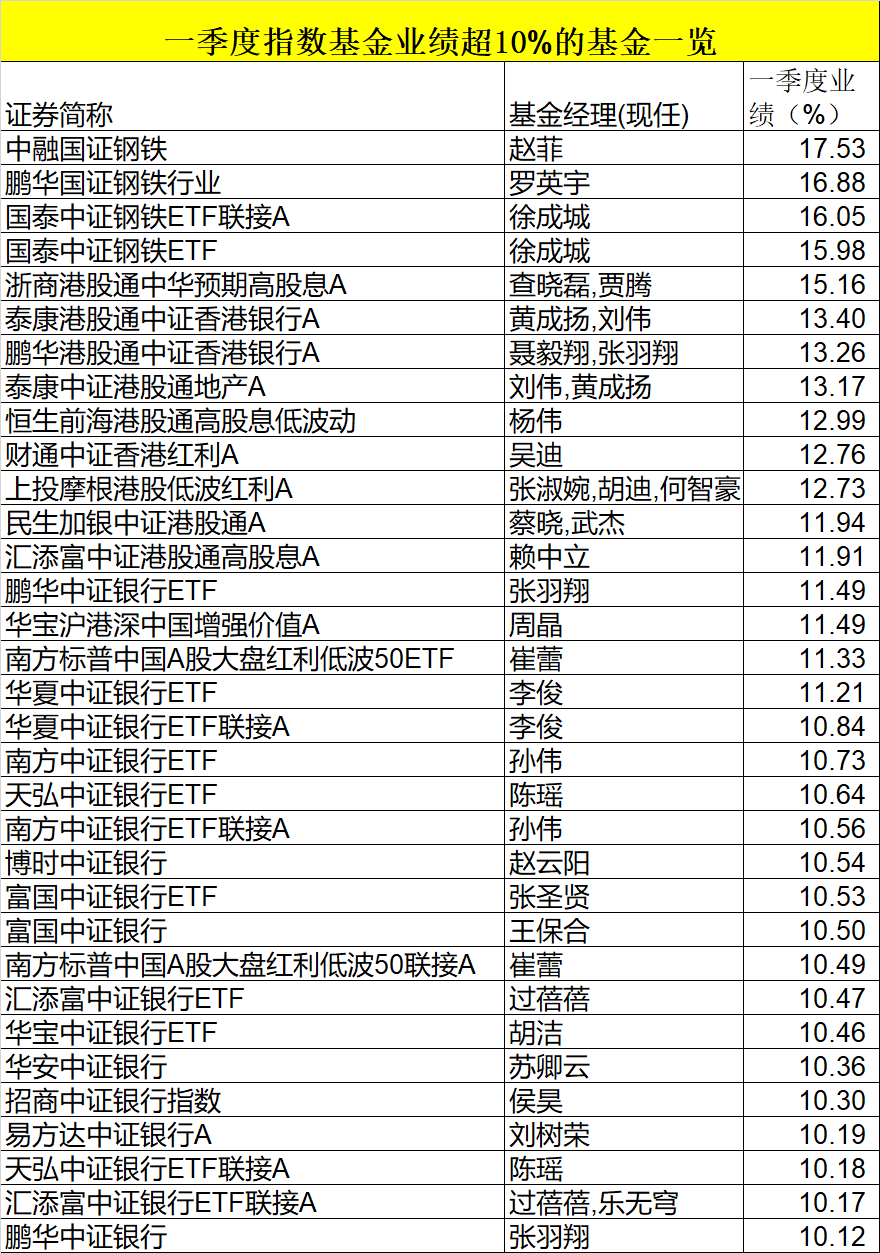

33只指数基金收益率超10%

一季度充满波动的市场,行业也分化严重,这也带动了相关指数基金业绩差异,顺周期领域的指数型产品表现更好。

按照中信证券一级行业指数分类,一季度今年以来表现最好的指数是钢铁,今年以来涨幅达到15.52%,紧随其后是电力及公用事业,今年以来涨幅达到11.21%,银行、建筑,今年以来涨幅分别达到10.78%、7.82%。然而,国防军工、非银行金融、通信、计算机等表现较差,下跌幅度超10%。

基础市场表现直接影响了指数基金表现,因此今年业绩比较好的都是顺周期的品种,如中融国证钢铁、鹏华国证钢铁行业、国泰中证钢铁ETF联接A、国泰中证钢铁ETF等表现较好。此外,布局银行、地产等指数基金也表现较好。

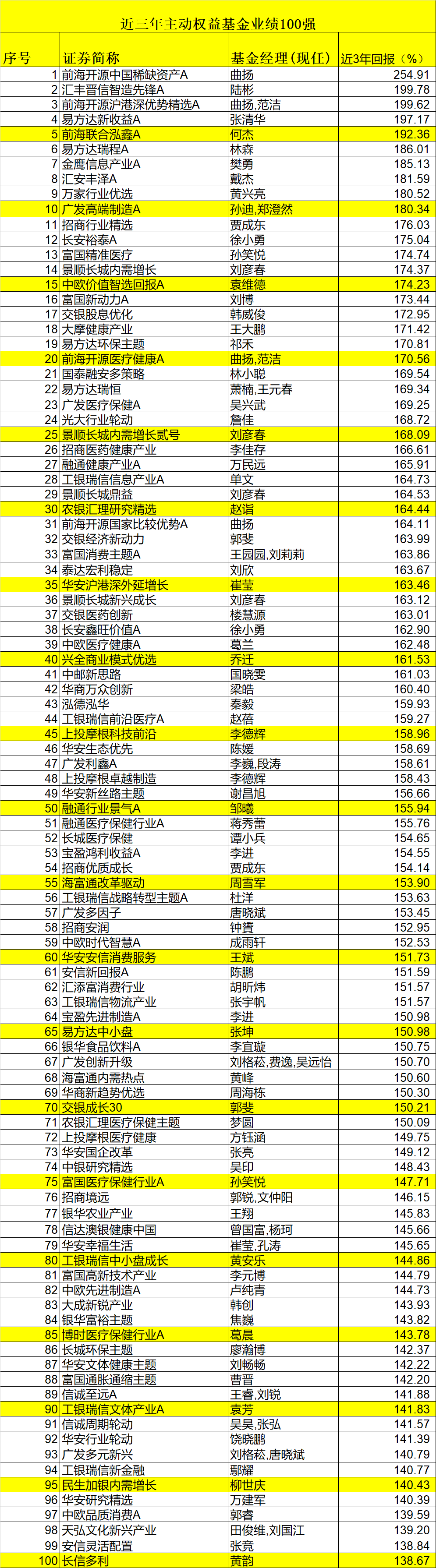

近3年回报100强出炉

最牛者收益超254%

深入评价一只基金表现,中长期业绩是一个重要标志,三年、五年业绩是一个重要的指标。

遥想3年前,2018年二季度正是市场较为黑暗时刻,原本在1月略见起色,上证指数最高攀升3587点左右,成为当时小高潮,但是随后市场又开始震荡,当年市场出现历史第二大跌幅。而2019年和2020年市场迎来结构性牛市,虽然期间也有疫情、国际形势等扰动波动较大,但整体消费、医药、科技领域成为市场的“黄金赛道”,基本布局这三大领域的核心资产可以实现“躺赢”,涌现出一批牛股。不过,在2021年春节后市场又出现了震荡行情,核心资产出现调整。

在这个期间,整体主动权益基金近3年获得60.7%的收益,而同期上证指数、沪深300、创业板指涨幅分别为26.51%、66.13%,公募基金还凸显了“炒股不如买基金”实力。

正是这样波动的市场之下,给参与其中的主动权益基金管理上带来调整。虽然和去年底相比,目前基金近三年和近五年的业绩都出现一定幅度回撤,其中基金经理的业绩排名也出现调整,一批更均衡、风格多元化的基金经理也逐渐脱颖而出。

在近三年业绩PK中,曲扬所管理的前海开源中国稀缺资产A还是以254.91%的收益位居第一,也是目前唯一业绩超200%的基金。在基金2020年报中,曲扬写道,中国经济处于转型阶段,经济结构逐渐改善,宏观政策较为温和。展望2021年,疫情对宏观经济造成的影响有望逐步减弱,预计全年经济数据企稳回升,全球流动性较为宽松, A股估值具有吸引力,结构性机会较多。基金持仓将聚焦在消费、医药、高端制造等朝阳行业,以具有竞争优势的公司股票为主,力争获得持续稳定的超额回报。

汇丰晋信陆彬所管理的汇丰晋信智造先锋在今年市场表现较为抗跌,以接近200%的近三年收益排在第二。陆彬也在年报中写道,2021年是机会和风险并存的一年。在2021年相对看好以新能源汽车为代表的新能源行业、以化工为代表的顺周期行业和国防军工行业。

此外,曲扬和范洁管理的前海开源沪港深优势精选A、张清华管理的易方达新收益、和解刮案例的前海联合泓鑫、林森管理的易方达瑞程、樊勇管理的金鹰信息产业等都表现较好,近三年收益率超185%。

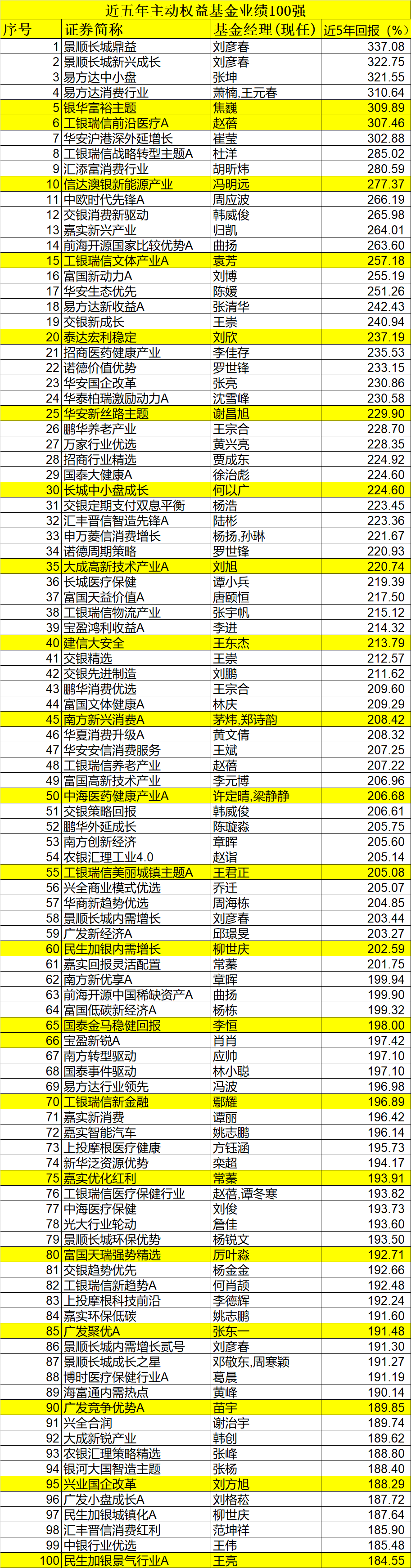

近5年回报100强

刘彦春、张坤仍最牛

最近5年市场更是起伏波动,经历了2015年大牛市戛然而止之后,2016年至2018年可以说是上一波牛市的调整期,起伏波动,震荡不已。

直到2019年之后出现了一波追求企业内生价值的结构性牛市,2019年和2020年基本是这一风格的映照,以贵州茅台等为首的核心资产成为市场宠儿,表现突出,也带动了一批基金业绩领先。

虽然在2021年春节后市场出现了震荡行情,核心资产出现调整,但是也不改过去5年的较好收益。仍然是市场耳熟能详的一批基金经理占据榜单前列。

WIND资讯数据显示,截至3月31日,主动权益基金近五年业绩最强的是刘彦春管理的景顺长城鼎益,虽然在牛年以来该基金净值出现不小跌幅,但是近五年仍有337.08%的收益,同样是刘彦春管理的景顺长城新兴成长的收益也达到322.75%。紧随其后的是张坤管理的易方达中小盘,过去五年净值涨幅也达到321.55%。

此外,易方达消费行业、银华富裕主题、工银瑞信前沿医疗、华安沪港深外延增长最近五年回报也超过300%,表现出色。

让我们来看看“坤坤”和“春春”在所管理基金的2020年报中写的话吧:

“春春”刘彦春在景顺长城鼎益的年报中写道:权益投资应该顺应经济发展潮流,我们更愿意在符合产业趋势、效率持续提升的领域寻找投资机会。收入水平的提高带来居民消费水平持续升级,我国在众多高附加值领域的全球竞争力也在不断提升,部分行业已经处于爆发前夜。未来值得跟踪关注的细节很多,例如国内信用紧缩力度、美国地产周期强度等等。但就大局而言,我国这些年一直在做正确的事,发展潜力十足。我们能在中国做投资非常幸运,凭借正确的方法和坚持的态度,未来必然有所收获。

“坤坤”张坤在易方达中小盘年报中写道:近两年基金的业绩表现普遍比较亮眼。基金的收益率从根本上是由持仓企业的收益率决定的,拉长来看应大致相当于企业的ROE(净资产收益率)水平。从全球来看,能够长期维持较高ROE的公司是非常少见且优秀的,近两年公募权益类基金的复合收益率远高于市场平均ROE水平,这样的趋势很难长期持续,因此,我们或许应该降低对收益率的预期。

任何长期有效的方法都有短期的失灵。我们在投资上市公司时,如果信心是建立在股价上涨上,是很难赚到钱的,因为股价必然会有向下波动的时候。因此,我的一点体会是,在股价阶段性跑输市场时进行建仓,能够更加有效地拷问自己的内心:我是否相信这个公司的底层逻辑?是否对公司的长期逻辑充满信心?假如股市关闭、三年无法交易,我是否还有信心买入这个公司?或许,投资基金也有类似之处。

回顾2020年,让我们欣喜的是,我们对一些行业和公司加深了理解,同时也努力拓展了研究的范围,对企业价值的洞察力获得了提升。我们2020年的一些投资决策,来自于较长时间的研究积累,并借助疫情中市场悲观的机会完成了建仓。我们希望不断精进自己的研究,从而更好地指导未来的投资。

基金经理的职业与医生或许有些方面相似,都是理论和实战缺一不可的,都是需要不断积累、同时知识复用性很高的职业,需要通过每天不断的阅读、思考、决策、纠错来完备自己的知识体系,提升自己决策的准确性。由于从入行到成熟需要漫长的成长期,以及市场存在短期的随机性,我认为评价一个投资人至少需要10年的维度,才能平滑掉风格、周期、运气等方面的影响。相比国际上不少有30年、甚至50年记录的杰出投资人说,我还有太多需要学习和积累的。遗憾的是,这个过程并没有任何捷径,无法一蹴而就,认知水平是由过往所有的思考、实践和经验积累决定的。

最后,我们对于中国经济和资本市场的长期前景是乐观的,相信会有一批优质企业不断长大、成熟并且长寿,优质的股权资产在各大类资产中仍是具有吸引力的。公募基金的意义在于,让普通人能够更加有效地对接优质的股权资源,让持有人能够更好地分享中国经济的发展成果,跟上社会财富增长的快车。虽然能力有限,但我将全力以赴,最大限度把认知水平投射到基金的投资决策中来。希望能够选出优质的企业,长期持有并分享企业的发展成果。