原标题:刚刚,又有重磅创新产品来了!

基金行业或又将迎来一款创新产品。

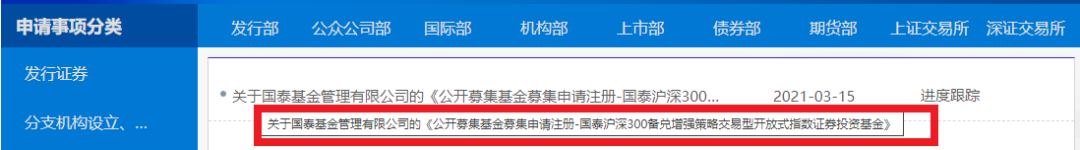

基金君从证监会网站上发现,3月15日,博时、国泰基金公司分别上报名称中含有“备兑增强策略”的ETF产品,这是国内基金名称中首次出现这样表述。这两只基金分别为博时沪深300备兑增强策略交易型开放式指数证券投资基金、国泰沪深300备兑增强策略交易型开放式指数证券投资基金。

据基金君了解,这两只产品是国内ETF产品首次上报尝试运用场内ETF期权构建投资策略的产品。

业内首次上报备兑增强策略ETF

在场外市场早已运用广泛的期权策略未来有望在公募基金产品中得以使用。

3月15日,国泰基金上报了国泰沪深300备兑增强策略交易型开放式指数证券投资基金。

博时基金也在同一时间上报了博时沪深300备兑增强策略交易型开放式指数证券投资基金。

一位产品人士表示,从基金名称来理解是期权策略的增强ETF产品,用期权来做指数增强,是通过卖出指数的认购期权,通过权利金增厚收益。

“备兑增强策略ETF主要是通过卖出看涨期权收取权利金来增强收益,这类基金品种在海外已经非常普遍,主要是在加拿大市场,国内基金公司很早之前就在研究。”据一位基金公司人士表示,目前上证50指数包含的成份股数量比较少,且单只个股权重比较高,主要是通过主动选股进行增强。相比之下,通过备兑期权策略进行沪深300指数增强的市场需求会更大一些,因此,基金公司更多会上报沪深300备兑期权策略ETF。

他表示,当前市场上做增强策略的基金多数的通过选股的方式,备兑增强策略ETF提供了不同增强收益的来源,丰富了公募基金市场的投资策略,给投资者提供多一种选择,且备兑增强策略ETF的投资策略比较透明,不受人为主观因素或模型因素干扰,比现在市场上部分增强指数基金的投资策略还要透明一些。此外,备兑增强策略ETF适合慢牛和震荡市环境,投资者可以根据自己对后市的判断做出选择。

更有基金公司人士透露,目前至少5家以上的基金公司正在筹备包含备兑增强策略的ETF品种,未来还会有基金公司陆续上报。

不过,也有业内人士表示,目前这类产品并不限制基金公司上报,但是否能获正式受理以及产品推出的时间目前很难判断,不排除将来会出台关于这类产品的审核指引。

更适合慢牛或震荡市行情

从海外市场来看,美国市场的第一只备兑期权策略ETF为PowerShares S&P 500 Buy Write ETF,成立于2007年,以标普500指数的样本股为现货多头,同时卖出标普500指数认购期权作为空头。备兑增强策略在持有基础资产的同时卖出认购期权获得权利金收入,

“备兑期权策略的运用可以改变指数的风险收益特征。” 一位基金公司人士表示,举例而言,投资者持有沪深300 ETF,持有期收益就是去掉管理费之后的指数收益,而备兑期权策略是指基金管理人以 ETF作为基础,卖出备兑权证给其他的投资者,其他投资者买入这个权证后,可以随时以行权价来购买ETF。当作为对手方的投资者不行权时,基金管理人就赚取了权利金,可以作为指数增强策略的收益来源。

“对于基金公司而言,卖出的是看涨期权,只要市场不出现大涨,买入看涨期权的投资者不行权,ETF就能赚到权利金,起到收益增强的作用,反之,若是市场某一天或者连续几天出现大涨,这类包含备兑增强策略的ETF就会损失一部分收益。两者之间的关系可以归结为是对市场波动性做的对赌,备兑增强策略的ETF有可能连续一两年跑赢沪深300指数,但是某一年又跑输沪深300指数。”上述基金公司人士称。

在他看来,备兑增强策略ETF适合想买指数基金,同时判断未来市场是慢牛或震荡市的投资者。“因为备兑增强策略更能在这两类市场中获得增强收益,反之,若是市场处于大牛市时,备兑增强策略ETF有可能跑输标的指数,若是处于大熊市时,由于持有的标的指数也在单边下跌,备兑增强策略只是让其跌幅相对减少一些,这时候买入指数基金并不是非常好的选择。”

“从海外同类基金的运作情况看,当指数处于窄幅震荡或下行周期时,备兑增强策略的增强效果较好,相比指数本身可以产生明显的超额收益。”另一位基金公司人士表示。

基金公司积极探索运用ETF期权的产品

“我国ETF期权推出历史较短,2015年2月9日推出的上证50ETF期权是境内首只场内ETF期权,其后沪深两所又于2019年12月23日推出沪深300ETF期权,可以预期未来将有更多运用ETF期权的基金产品面世。”一家基金公司产品人士表示。

“基金公司自ETF期权推出起就在研究备兑增强策略ETF,探索了至少有两年左右的时间,但因为这类基金涉及到衍生品工具的运用以及ETF清算交收的问题,所以直到现在才上报产品。”上海一位基金经理表示,“ETF相对于其他普通基金最大的区别是用实物来交收,未来涉及到衍生品的部分应该如何交收,还有待产品正式推出时才会披露更多的细节。”

“目前期权在非公募的结构化产品中已经广泛运用,个人认为,期权等衍生品还是更适合有期限的一些场外产品,基金管理人基于对未来特定一段时间内的市场行情判断开发产品,投资者也只需要判断未来一段时间的市场行情即可。若是做成永续性产品,首先产品的定价和估值不是很容易,且对于有短期交易需求的ETF投资者而言,需要面临期权价格的波动,此时很难判断投资者是否还有交易ETF的意愿。”有业内人士从产品开发的分析。

不过,也有业内人士对当不适应某一阶段市场行情时,这类产品规模能否平稳持续表示担忧。“若是市场处于快速上涨阶段,备兑增强策略ETF的市场需求会下降,甚至会有清盘的风险,即使基金管理人通过条款设置或者其他做市手段保住产品,但流动性降低之后,未来即使市场行情来临,产品是否还能做大也不好说。”

“个人认为这类产品还是有市场需求的,只是目前不太确定保险等机构投资者能否购买此类包含衍生品的ETF品种。”一位业内人士判断。