两家注册地在北京的券商相继完成上市辅导,冲刺IPO的目标有了实质性的进展。

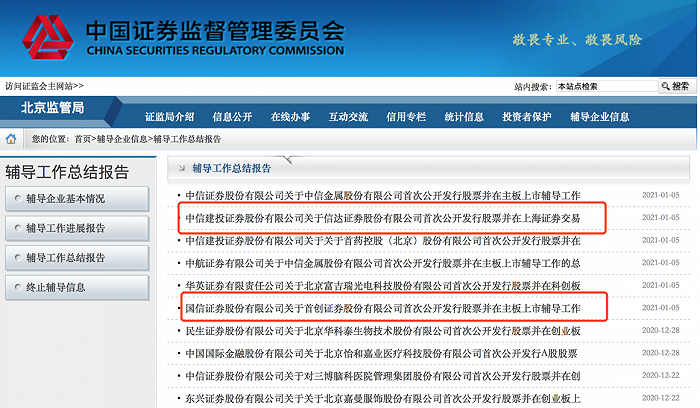

北京证监局官网1月5日发布的信息显示,首创证券、信达证券相继于去年底完成了上市辅导工作。辅导总结显示,两家券商均于去年8月份启动上市辅导,4个月左右相继完成辅导,其中信达证券分拆上市的申请已于去年12月28日被证监会受理。

在证券行业格局剧变的当下,多家券商谋求IPO进行资本补血以提升自身竞争力,但自从中信建投证券在2018年6月份完成A股上市后,两年多时间内相继有8家券商完成上市,唯有2020年11月份的回A的中金公司注册地在北京,北方地区中小券商鲜有IPO成功案例。

去年11月份以来,首创证券、信达证券完成上市辅导,财达证券首发申请获通过,对近两年资本市场缺少北方券商新兵的局面,或是一种补足。

北京国资委旗下又一券商完成上市辅导

据国信证券发布的首创证券上市辅导总结,双方于2020年8月份签订辅导协议,11月30日完成上市辅导。本次辅导结束后,首创证券已初步符合股票发行上市的有关规定,并且公开发行股票并上市必将对其发展起到十分积极的推动作用。

首创证券已经存续了20年。2000年,首创证券经纪公司成立,彼时首创集团持股比例30%,天乐投资持股比例20%,中立投资、中寰联合、净海实业、华东置业持股比例均在10—15%之间。

此后,首创证券进行了一系列的股权转让、增资扩股等,至2020年9月份,首创证券共有5名股东,其中首创集团持股15.52亿股,持股比例为63.08%,为公司控股股东;京投公司持股比例19.23%,京能集团持股比例9.23%,城市动力持股比例6.15%,安鹏投资持股比例2.31%。

其中,首创集团为北京国资委旗下全资子公司,也就是说,北京国资委为首创证券的实际控制人。

2020年无疑是首创证券快速冲刺资本市场的年份,期间完成了增资、改制、注册资本扩充等多项事宜。其注册资本在2020年连增两次,8月份从6.5亿元增值13亿元,9月份再进一步增至24.6亿元,整体增幅达278%。

去年8月8日,中水致远出具的资产评估报告显示,截至 2019 年 12 月 31 日止,首创证券经评估的净资产为47.23亿元。

业内人士表示,首创证券完成上市辅导的信息,算是对之前首创、一创合并传言的有力辟谣。去年8月中旬,有传言称第一创业将与首创证券合并,首创证券因此推迟了正在进行的IPO计划。传言中,二者合并的一大原因是均为首创集团参、控股企业。受此消息影响,第一创业股价一度大幅上涨。

近年来,首创证券已不止一次谋求冲刺IPO,此前曾有借壳上市的操作。公开信息显示,早在在2007年1月份,S前锋披露的重组暨股权分置改革方案显示,公司将通过资产置换、新增股份吸收合并的方式,实现首创证券的借壳上市,但最后不了了之。

证券业协会披露的业绩信息显示,2019年,首创证券营收12.97亿元,行业排名62位;净利润4.24亿元,行业排名51名。其中,经纪业务收入1.52亿元,排名73位;投行收入2.3亿元,排名55名;资管收入1.43亿元,行业排名32位;融资类业务利息收入3.23亿元,行业排名59位;证券投资业务收入5.86亿元,行业排名45位。与很多中小型券商偏向依赖经纪业务有所不同,首创证券的营收结构多元且较为均衡,各项业务没有明显短板。

北方券商相继冲刺资本市场

中信建投证券发布的辅导总结则显示,2020年8月4日,中信建投证券和信达证券签订上市辅导协议,并于次日报送信达证券在上交所主板上市的辅导备案登记材料,12月8日完成上市辅导。

2020年12月28日晚间,信达证券控股股东中国信达发布公告显示,此前向上交所递交了信达证券分拆上市的申请已获证监会受理。预计中国信达持有信达证券的股权在分拆上市完成后将有所减少,分拆上市的比例将在(大于)5%至(小于)25%之间。

公开信息显示,信达证券也早已于数年前开始默默推进上市。2019年公司董事长、总经理双双更迭,被外界视为信达证券IPO进程加快的信号。

近期,除了这两家券商完成上市辅导外,河北券商财达证券首发申请获通过,有望成为河北首家A股上市的券商。

近年来多家券商谋求IPO,拓展融资渠道,但自从中信建投证券于2018年6月份完成A股上市后,两年多时间内天风证券、长城证券、华林证券、红塔证券、中银证券、中泰证券、国联证券、中金公司8家券商相继上市,但只有2020年11月份的回A的中金公司注册地在北京,其他上市券商注册地/总部均不在北京,甚至不在北方。

信达证券、首创证券完成上市辅导,对近年资本市场缺少北方券商新兵的局面,或是一种补足。