中国基金报记者 李智

9月9日晚间,中谷物流的定增名单终于出炉,多家知名机构出手,不乏多家公募基金与私募大佬。其中,景顺长城获配金额最高约3.3亿元,高毅资产也获配近亿元。

截至9月10日收盘,中谷物流涨0.31%,报38.47元,总市值为369亿元。以此计算,相较于发行价29.84元,此次非公开发行投资人已经浮盈近三成。

中谷物流披露定增结果

景顺长城、高毅资产等参投

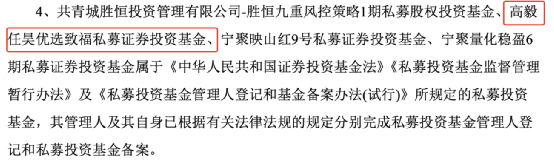

9月9日,中谷物流(603565)披露了非公开发行A股股票发行情况报告书。公告显示,中谷物流此次非公开发行价格为29.84 元/股,发行股数为9209.11万股,募集资金总额为27.48亿元。本次发行对象最终确定为20名,吸引了公募基金、私募基金、港口集团、产业投资人和保险集团等明星机构投资者的参与,锁定期均为6个月。

从获配名单上看,明星机构云集,高毅资产、景顺长城、广发基金、财通基金、诺德基金、中国人寿等纷纷亮相。此外山东港、天津港、上海港、江苏永钢、东方嘉盛等投资者也参与了此次非公开发行。

从披露的定增参与报价情况上来看,2021年8月25日,有14名投资者参与申购,但在首轮申购报价结束后,获配投资者认购股份数量低于批文核准数量1.73亿股,认购资金未达到本次非公开发行拟募集资金总额30.00亿元,且认购对象数量未超过35名,随后启动追加认购程序,12名投资者有效追加申购。

私募大佬出手

高毅资产获配近亿元

值得注意的是,私募基金方面,高毅资产获配335.12万股,获配金额约1亿元。此外,宁聚资产、宁聚投资、胜恒投资等也有参与。

从详细披露的名单了解到,此次代表高毅出手的是“任昊优选致福私募证券投资基金”。

据了解,吴任昊是高毅初始投资团队确立以后唯一受邀新加入的基金经理,目前为高毅资产合伙人、资深基金经理。拥有20年投资从业经验,加入高毅资产前担任中金公司资产管理部权益投资总监。具备A股、港股及海外市场股票深耕多年的投资经验,曾管理超百亿美元组合。中金公司任期内所管理团队曾获中国基金报“英华奖” 2018年中国券商资管权益奖 。

图:高毅资产官网

景顺长城获配近3.3亿元

广发、财通、诺德也有参与

另外在公募基金方面,景顺长城获配股数最高为1105.9万股,获配金额约3.3亿元。此外,广发基金、财通基金、诺德基金等均有参与。具体来看,景顺长城、广发基金、财通基金以其管理的公募基金产品参与本次发行认购;景顺长城、诺德基金、广发基金、财通基金以其管理的资产管理计划产品参与认购。

同时,以大家保险、中国人寿保险为代表的保险资金,以及山东港、天津港、上海港、江苏永钢、东方嘉盛等投资者也参与了此次非公开发行。

其中,大家资产以其管理的大家人寿保险股份有限公司-万能产品、大家人寿保险股份有限公司-分红产品参与认购,中国人寿以其管理的国寿资产-PIPE2020保险资产管理产品参与认购,华泰资产以其管理的华泰资管-华泰资产价值精选资产管理产品、华泰优颐股票专项型养老金产品参与认购,

中谷物流频获机构增持

年内股价累计涨近130%

中谷物流上市以来,频获机构增持。2021年中报显示,瑞银集团二季度增持了345.78万股,为公司的第一大流通股东,持股占比为17.06%;广发利鑫基金(曾为广发稳鑫保本)为公司的第二大流通股东,二季度增持了219.11万股,持股数量为441.9万股,同时,中谷物流也是广发利鑫的第一大重仓股。

长江金色扬帆2号理财产品也相继增持,截至6月底持股占比为2.14%;中金泰顺12个月定开基金新进成为中谷物流的第九大流通股东,持股占比1.6%;诺安平衡基金也是新进成为第十大股东,持股占比1.49%。

知名百亿私募少薮派旗下的产品“尊享收益94号”二季度增持29.31万股,截至6月30日,持股占比为1.64%。值得注意的是,少薮派自2020年4季度便进入中谷物流的十大流通股东名单中,且旗下的两只产品一度位列第三、第四大流通股东,伴随中谷物流的不断成长。

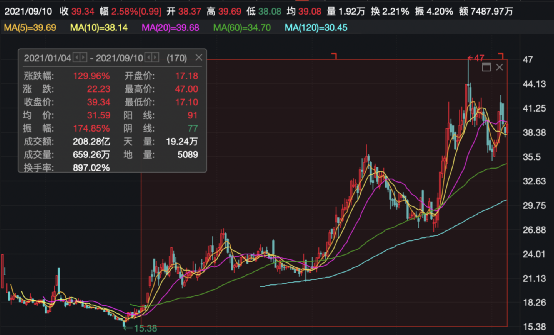

中谷物流自2020年9月25日上市后,股价经历了一段时间的低迷期,但在2020年12月22日触及股价新低后,便开启了上攻之势。今年以来,该股已经累计涨近130%,这也使持股中谷物流的机构赚的金满钵满。

此次定增完成后

中谷物流财务结构将得到优化

据了解,中谷物流此次非公开发行募集资金扣除发行费用后,募资净额为27.28亿元,将用于集装箱船舶购置项目、集装箱购置项目、集装箱智能运输信息化平台建设项目以及补充流动资金。

对此,中谷物流表示将有利于进一步加强公司的主营业务,增强核心竞争力和技术研发实力,提高公司的持续盈利能力。公司业务及业务结构不会因本次非公开发行发生重大变化。

在资产结构方面,本次非公开发行完成后,中谷物流资产总额与资产净额将会增加,资产负债率将会下降,财务结构将得到优化,有利于提高公司的资本实力和偿债能力,降低公司的财务风险,为公司后续发展提供有力的保障。

中谷物流称,本次发行前后,公司控股股东和实际控制人没有变化。本次非公开发行不会对公司现有治理结构产生重大影响,公司将保持其业务、人员、资产、财务、机构等各个 方面的完整性和独立性。同时,公司高级管理人员不会因本次发行而发生除正常人事变动外的其他变化。

本次非公开发行新股后,公司前十名股东名单并未发生变化,只是持股比例方面有所调整。

中谷物流运力规模位列行业前三

上半年净利润增长343%

据了解,中谷物流主要业务为集装箱物流服务,是中国最早专业从事国内沿海集装箱货物运输的企业之一,目前运力规模位列内贸集运行业前三。截至2021年6月30日,公司运营的集装箱船舶运力约240万载重吨,集装箱约40万标准箱。

业务结构方面,中谷物流的集装箱物流服务主要分为港到港服务(CY-CY)和多式联运服务两种。2021年上半年,公司多式联运服务收入占公司报告期内总收入的比例约为65%。

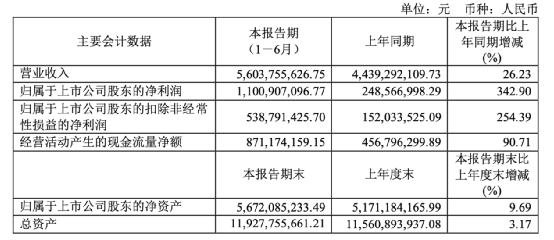

今年上半年,中谷物流实现营业收入56.04亿元,较上年同期增长26.23%,其中水运业务收入45.05亿元,较上年同期增长34.26%,陆运业务收入10.99亿元,较上年同期增长1.38%;实现归属于上市公司股东的净利润11.01亿元,较上年同期增长342.90%。

中谷物流表示,由于行业运力供给增速处于历史相对低位,加之货运需求有望保持持续稳定增长,运力储备充裕、运营效率领先的龙头企业有望享受行业供需改善红利。为了把握契机投放自有船舶运力,夯实运力底盘,提升核心竞争力,2021年上半年公司与国内船厂签订18艘4600TEU集装箱船舶的订单,公司将有序推进该批集装箱船舶的建造,为契合行业需求的释放做好运力储备。