公募基金行业利好不断,创新产品推层出新。

券商中国记者独家获悉,首批FOF-LOF产品已获监管批复,相关基金公司正筹备发行,已获批的产品包括交银智选星光一年封闭运作混合型FOF-LOF、兴证全球积极配置三年封闭运作混合型FOF-LOF、广发优选配置两年封闭运作混合型FOF-LOF、民生加银优享平衡6个月定期开放混合型FOF-LOF。

国内首批公募FOF基金始于2017年,近年来,FOF基金的数量和规模都有明显增长。截止2021年6月30日,全市场共有162只公募FOF基金,其中普通FOF42只,规模566.72亿元;目标风险型FOF65只,规模618.60亿元;目标日期型FOF55只,规模158.33亿元。

专业人士指出,FOF产品通过资产配置来分散风险、平滑波动、改善组合收益风险比,从而优化投资者的持有体验,非常适合追求资产中长期稳健增值的投资者。而目前的FOF产品大多有最短持有期要求,FOF-LOF为处于封闭期内的FOF产品持有人提供了流动性,如果投资者有短期变现需求,可以通过场内交易进行退出。

首批4只FOF-LOF获批

证监会官网显示,作为最早一批申报FOF-LOF产品的基金公司,交银施罗德、中欧、民生加印、广发、兴证全球均显示于8月5日申请材料被接受,8月12日获监管受理,交银施罗德基金最早获意见反馈,为8月24日,随后中欧、民生加银于9月2日获反馈意见。

券商中国记者向多家基金公司核实确认,目前交银施罗德、民生加银、广发、兴证全球上报的首批FOF-LOF产品已获监管批复,正在筹备发行中。

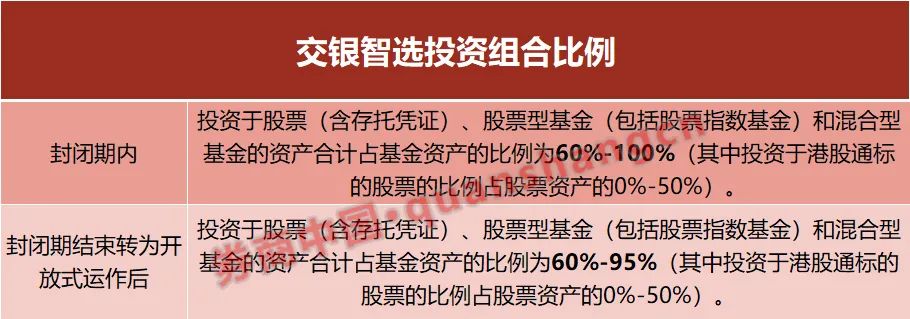

以交银智选星光一年封闭运作混合(FOF-LOF)为例,该产品为混合型基金中基金(FOF),主要投资于其他公募基金不低于该基金资产的80%,相当于一篮子基金的组合。LOF即上市型开放式基金。在基金合同生效后,前一年封闭运作,在封闭期内不办理申赎业务,但投资人可在该基金A类基金份额上市交易后通过上交所转让A类基金份额。待基金封闭期结束转为开放式运作后,投资人方可申赎。

券商中国记者了解到,交银智选星光一年封闭运作混合将已运作的“交银全明星”组合策略首次应用到权益FOF中,该策略运作超四年,过往实盘验证有效且组合过往运作业绩较优异。全市场选基,择基范围更广,为创造优质长期回报提供更高可能性;力求精准把握各子基金的风格、主题,互补配置以期抵御市场风格的转变。作为权益型FOF,偏好主动型基金;注重中长期业绩的稳定性;通过定量模型增强组合构建的纪律性,再定性调研验证子基金和基金经理的匹配性。

拟任基金经理刘兵是交银基金多元资产团队的核心成员,有5年证券基金行业从业经验。他也是交银施罗德基金量化投资体系发展过程中的深度参与者和改进优化者,是交银FOF投研体系的重要初创人。刘兵首批参与公司FOF投研体系搭建,亲历量化投资体系从雏形到成熟的完整过程;他自2016年入职后曾深度参与公司旗下多只专户产品及互联网平台基金组合的管理运作,实战经验丰富。

广发基金资产配置部联席总经理杨喆对券商中国记者表示,广发基金一直以来的优势之一就在于产品线齐全,目前公司已有的FOF产品最短持有期在3个月到5年不等,希望通过FOF-LOF产品为持有人提供更多的流动性,进一步丰富公司FOF产品线。对于投资者而言,以往在投资FOF的时候必须提前对投入FOF的资金进行规划,而如果投资于FOF-LOF,可以通过场内交易进行卖出,解决了投资FOF产品会遇到的封闭期内无法变现的问题。因此FOF-LOF某种程度上是降低了FOF投资的门槛,扩大了FOF产品潜在的客户群体。

FOF发展驶入快车道

国内首批公募FOF基金始于2017年,近四年来,我国FOF基金的数量和规模都有明显增长,发展驶入快车道。截止2021年6月30日,全市场共有162只公募FOF基金,其中普通FOF42只,规模566.72亿元;目标风险型FOF65只,规模618.60亿元;目标日期型FOF55只,规模158.33亿元。

从FOF基金的收益角度看,据Wind数据显示,成立日期早于2020/1/1的83只FOF基金在2020年的平均收益为24.45%;成立日期早于2019/1/1的24只FOF基金在2019、2020年的平均收益分别为13.38%、23.66%。FOF基金作为居民理财产品的一种选择,在近年的发展中表现可圈可点。

“基金赚钱,基民不赚钱”的顽疾依旧存在,基民面临的困局需要破解。

首先在于择基难。市场上投资选择种类繁多。自2010年来,公募基金数量翻了10倍。截至8月31日,全市场股票数量4455只,公募基金数量为8548只,基金数量多、种类多、业绩分化大,投资者面临着如何挑选到优秀基金的难题。基金的业绩分布有较强的随机性,A股市场的行业轮动和风格切换时常发生,一些赛道型基金能够在特定年份取得很好的业绩,但如果下一年市场风格切换,其业绩可能会落后于市场,收益水平出现较大幅度的波动。基金业绩的持续性存疑。仅根据过去排名买基金,有效性不高。

其次投资时点难以把握。市场涨跌难测,而且A股市场中每年涨幅排名靠前的行业呈现出一定程度的轮动现象,前一年涨幅靠前的行业次年很可能表现不佳,难以连续两三年保持突出表现。然而,很多投资者还是会被热门行业主题基金吸引,希望从中获取高额回报,在市场风格轮动的情况下,普通投资者更难把握市场节奏,在合适的时点申赎基金,容易“追涨杀跌”。

再次投资者持基体验差,基金赚钱 ≠ 投资者赚钱。偏股混合基金指数近17年年化收益率超17%,在以股票为主要投资方向的公募权益基金获得较好收益的情况下,投资者却不一定能从这些基金上赚钱,投资者追涨杀跌、频繁交易、持有周期短、盲目追逐热点和风格,是导致基民“亏损”的主要原因。

“FOF产品的主要目标是通过资产配置来分散风险、平滑波动、改善组合收益风险比,从而优化投资者的持有体验,更适合追求资产中长期稳健增值的投资者。”杨喆表示,我们常说,投资基金并不是买入“优质基金”这么简单,市场上目前的基金数量远远超过股票,基金经理的投资风格多种多样,投资策略也不尽相同,即便是同一个基金经理的投资风格可能还会发生漂移,对于没有时间和精力跟踪基金的投资者,FOF产品是一个更省心的投资选择。

杨喆认为,FOF产品仍处于规模的快速扩张期,主要因为以下几方面因素:

一是投资者的观念变化,从选择短期收益高的产品,到选择适合自己风险偏好的产品。我们看到,经过几年的发展,很多FOF产品取得了中长期平稳、向上的历史业绩,逐渐得到了投资者的认可,今年的发行成绩也是不错的。

二是市场环境,在牛市行情中,FOF产品的收益率显然不如部分主动基金具备吸引力,但是市场环境也会经历牛熊震荡等多种情形,因此经历一轮牛熊周期下客户实际到手收益率才是关键,成熟的客户也会越来越看重多种市场环境下的综合投资能力。

三是政策推动,随着养老体系和制度的逐步完善,FOF产品通过提供多样化的配置方案,能够更好地匹配居民理财和养老的配置需求。