8月,英国金融市场行为监管局进一步放宽SPAC在伦敦的上市条款;9月2日,新交所正式发布SPAC上市规则,“希望透过推出SPAC制度吸引更多优质公司在新交所上市,为投资者提供更多投资选择和投资机会”;9月17日,港交所就SPAC上市机制进行征询。

一边是来自市场和监管的多重审视,另一边SPAC热潮仍在各大金融中心继续。

出圈的数据和跑步进场的机构

区别于传统的“IPO上市”和“借壳上市”,SPAC(特殊目的收购公司)的特点是先完成壳公司的IPO(造壳、募资),再收购目标公司,最终目标公司与壳公司合并、成功实现目标公司的上市。

SPAC最早出现于上世纪80年代,很长一段时间里都被归入粉单市场(pinksheets),虽然间隔性有“爆点”,大多数时间里并没有维持其市场宠儿的地位,募资能力并不突出。2020年起,宽松货币政策之下大量资金迫切需要寻找投资标的,而传统IPO不确定性较大且耗时更长,SPAC因此提供了一条相对“捷径”,再次火爆美国。

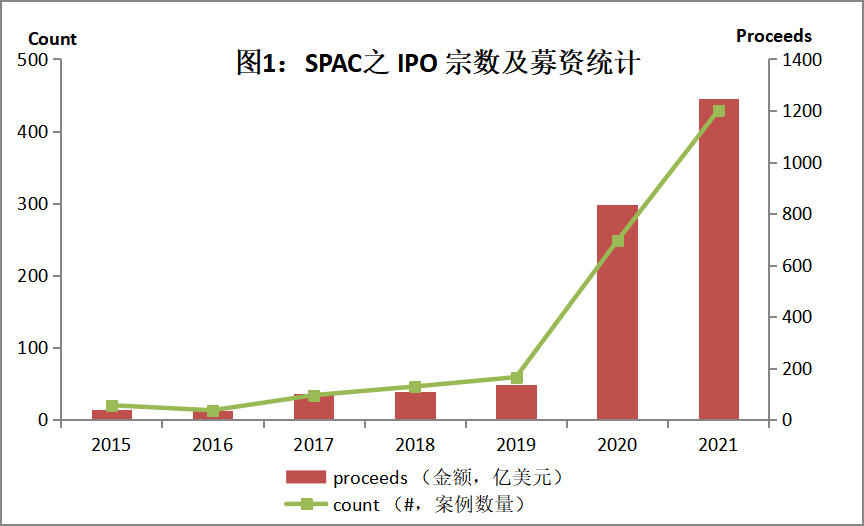

根据SPAC Research的数据:2020年美国市场IPO宗数达248宗,募资总额834亿美元,平均IPO规模为3.36亿美元;2021年至今,IPO宗数达429宗,募资总额1246亿美元,平均IPO规模为3.14亿美元。而如果从SPAC IPO募资总额占美国IPO整体市场的比重来看,2020年达到创记录的46%,2021年至今亦占到44%。

来源:SPACResearch;截止日期:2021年9月12日。

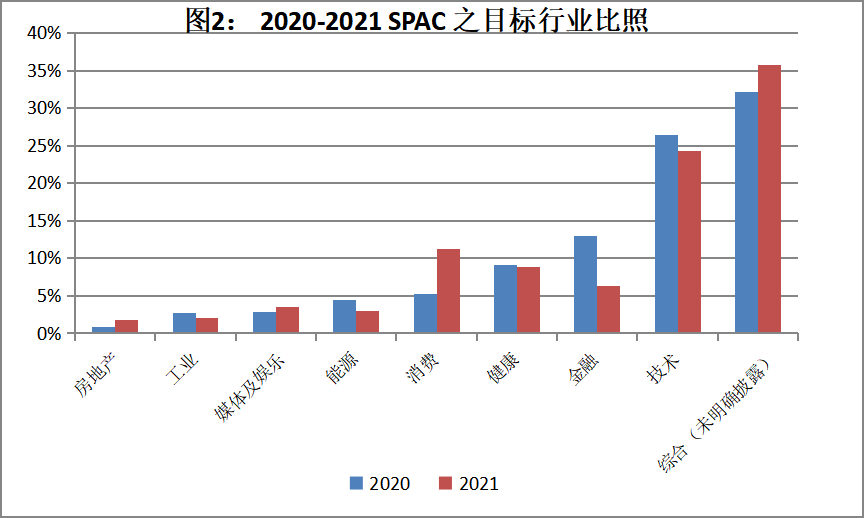

而在所募资金的使用方向即并购目标公司的行业选择上,对比2020-2021可以看出,除了未明确披露细节的“综合”类外,“技术”、“金融”、“健康”、“消费”类位居前列,与当下PE基金的热点行业有较大重合,体现出高预期的行业特征。

来源:SPACResearch;截止日期:2021年9月12日

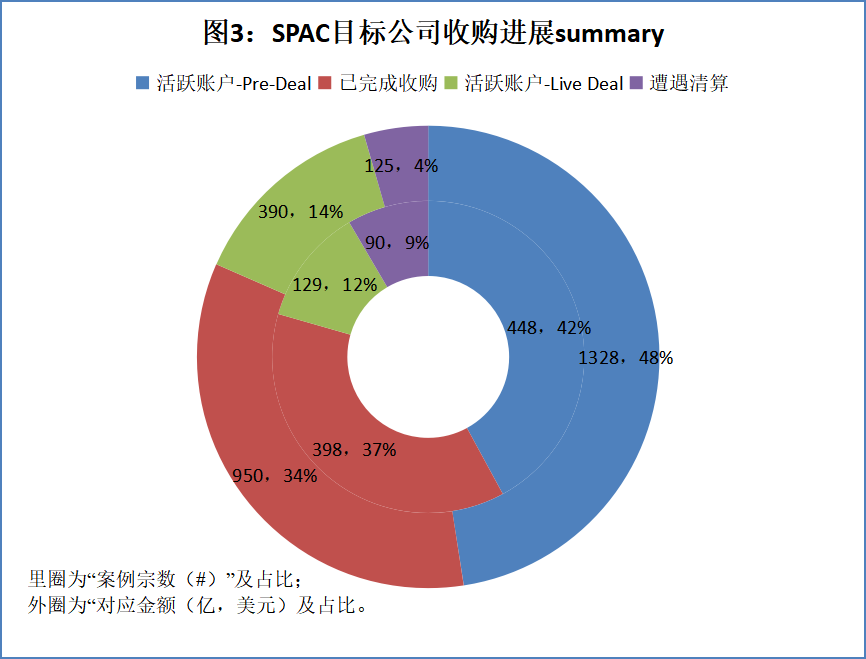

紧随“造壳”之后的,是“去SPAC”(DE-SPAC)阶段即在约定期限内完成目标公司收购。来自SPAC Analytics的数据表明,截至2021年9月初,在迄今为止可查的SPAC中,活跃案例(尚未完成对目标公司的收购的SPAC)总数为577宗,对应信托账户资金总计为1718亿美元,这其中Live Deal(已经宣布业务合并)与Pre-Deal(正在寻找标的)的宗数分别为129宗与448宗,对应资金额度分别为390亿美元及1328亿美元。已完成收购的宗数为398宗,对应资金额度949.7亿美金。遭遇清算的宗数为90宗,对应资金额度为124.5亿美元。

来源:SPAC Analytics;截止日期:2021年9月12日

与“从严监管”赛跑

但如果把2021年数据拆开了看,情况又有些微妙的变化。RBC Capital的数据显示:今年一季度SPAC新成立约300家,超过去年全年宗数,IPO融资规模达923亿美元;之后二季度出现大幅放缓,只有不到50家,对应约68亿美元的融资规模;尚未结束的这个第三季度里,SPAC上市数量和融资规模逐渐增加,不过仍未恢复此前的势头。

市场普遍认为,来自监管部门的引导与警示是本轮SPAC热度“盘中调整”的因素之一。4月份,美国证监会(SEC)发布了一份针对SPAC的新会计指引,指出SPAC发行的认股权证应该归入负债而非股权工具,并就某些SPAC发起人披露误导信息的行为进行通报,客观上“逼退”了一批拟上市的SPAC。

其实,自问世以来,创新发展与监管引导就如硬币的两面,在SPAC的发展过程中相互作用、相互牵制,相关规则亦不断调整,从未间断。

SPAC最早源自上世纪80年代的空白支票公司。1990年,为遏制操纵空白支票公司股价获利的现象,美国国会通过了《低价股改革法案》。1992年美国证监会颁布Rule419-A,明确了空白支票公司的管理框架,我们现在熟悉的一些基本规则,比如要求发起人在IPO后的规定期限内必须完成并购,募集资金必须存放在专门托管账户,并购必须获得大多数投资者投票同意等,都在该制度中予以了明确。

1993年该载体正式被命名为“SPAC”,它自愿遵守Rule419大部分规定,同时通过细节设计避免被认定为低价股。到了2003年8月,第一个现代意义上的SPAC发行,在遵守SEC为空白支票公司制定的规则的前提下有了一个重大突破,即空白支票公司在并购完成之前也能在市场上交易了。

2008年,美国证监会分别批准了纳斯达克及纽交所关于SPAC在主板市场IPO的申请。

2011年的并购表决投票权改革推动了交易的最终完成率(避免被清算),同时引入PIPE机制吸引新投资者入股,及FPA接盘机制允许发起人或机构投资人提前签好远期股份购买协议。

4月份美国证监会的发声,严格意义上并没有突破原有的法律框架与制度约定,但作为一个信号仍然引起了市场的迅速反应。更深层次的意义或许在于,随着SPAC上市数量与募集资金的巨增,在短时间内要完成如此大量的并购,一方面极有可能形成对资产的竞争性争夺,从而推高资产估值,风险把控的难度亦随之加大,另一方面也有可能泛化不实甚至虚假陈述(信息披露),令投资者利益严重受损。

交易所的“算盘”

在美国市场形成一定观望气氛的同时,英国金融市场行为监管局(FCA)正强力推动SPAC在伦敦上市。这些举措包括:取消SPAC公布交易计划须停牌的规定,将SPAC在首次上市时需要筹集的最低金额从2亿英镑降低到1亿英镑,SPAC可以无需获得股东批准而将拟议的2年时限运营期延长6个月(如果股东批准延长12个月,则累计为3年)。相关规定8月10日生效,预期将增加当地市场的灵活性与吸引力。

在欧洲,荷兰阿姆斯特丹的泛欧交易所也正在吸引投资者的关注。2018年2月,荷兰SPAC明星公司ONE成为首个在泛欧证券交易所的SPAC公司。2020年2月,全球移动服务提供商CM.com通过与ONE并购实现上市。泛欧证券交易所此前曾为科技公司推出名为“Tech Share”的Pre-IPO项目,CM.com是2015-2016年第一批参与者,此番通过SPAC上市成功,或也为后续类似公司的资本市场之路提供了参照路径。

而在亚洲,新加坡、香港均于今年初启动了SPAC相关政策的研究,最终新加坡于9月2日率先发布SPAC上市规则,去SPAC期限最长可达3年,市值方面最终确定的门槛是1.5亿新元(约1.116亿美元),与美国市场标准趋于一致。

不过,虽然本次新加坡开放SPAC上市算是亚洲主要金融中心的首次,但却并不是亚洲市场的首次。早在2009年马来西亚和韩国即已引入SPAC,只是创设与交易并不活跃,其中多家已清盘。在全球范畴内,澳大利亚、奥地利、巴西、加拿大、德国、意大利、荷兰、新西兰、南非、瑞典等地也均对SPAC开放。可见在吸引资本、竞争上市资源这件事上,各个交易所的想法是空前一致的,只是能不能做是一回事,做成什么样是另一回事了。

SPAC是否可以发展起来,最主要的还不是规则与门槛,而是当地资本市场的深度和广度。新加坡早在2010年即曾探讨引入SPAC但未果。9月17日港交所就SPAC在港上市事宜进行征询后,市场普遍认为,鉴于新加坡市场的流动性和估值过低,一旦香港开闸,新加坡或仍将落在下风,而香港有望成为美国以外最大的SPAC市场。

散户是否会成为“接盘侠”

虽然SPAC市场异常火热,但散户投资者切不可简单将其与“打新”画等号。鉴于SPAC的特殊生命周期,在谈论投资风险时,首先需要明确的是,投资的是SPAC的哪个阶段。

公共投资者在IPO时投入的资金享有信托账户的保护。找到标的后,即进入DE-SPAC(去SPAC)阶段,此时由于个人可以对并购项目的后续发展选择看涨或是看空,所以有权根据章程规定在这个阶段选择继续跟投或要求赎回。此外,如果SPAC没有在期限内完成DE-SPAC或者需要修改章程以延长交易期限,也会触发赎回要约。

SPAC Research的数据表明,在要约赎回阶段,公共的赎回情况与SPAC的交易表现(股价)高度正相关。这一阶段,虽然理论上可以保证本金的基本安全,但由于投资者其实是无法介入并购目标的决定的(而只能做“接受与否”的最终选择),因此也无法避免机会成本。

一旦完成并购,那些没有选择回赎的资金即成为“承受风险的资本(atriskcapital)”,通俗理解就是进入正常的个股交易阶段,股票的表现完全取决于目标公司本身的发展和表现。目前惯例,SPAC公共投资者所持每一投资单元也包括了1/2或1/3的认股权证,其行权价格为投资单元价格的115%-120%,那么如果后市攀升,也会为投资者创造了进一步的收益空间。

普通投资者的另一个选择是专注于SPAC的ETF。考虑到SPAC投资的不同阶段,选择基金时尤其要关注其投资标的,是已达成并购的公司,还是尚未进行并购的公司。目前来看,SPAC ETF的整体规模仍非常有限。SPAK、SPCX、SPXZ这三只成立最早的SPAC ETF,今年2月份时资产规模合计曾到达2.35亿美元的高峰,而今总计缩水约二成半。

与此对应地,这三只ETF的价格也从2月份的高点往下调整。但专注于对尚未进行并购的SPAC进行投资的SPCX的表现优于其他两只ETF,或许是因为,人们愿意为那些不确定性所隐含的潜在想象空间买单。至于5月份成立的FOMO,其实不算是专门的SPAC ETF,但可灵活投资于包括SPAC在内的各种证券及衍生品,其全称叫做"Fear Of Missing Out"(害怕错过),如此命名,简单粗暴,倒也道出了市场的几分真实情绪。

注:(1)相关信息及数据来源自各ETF官网,资产规模为截止2021年9月14日数据,投资的描述来自于募集说明书;(2)CboeBZX为美国一家交易量极高的非传统交易所;(3)作者就此不存在任何投资上的利益冲突。

上图为成立最早的三只SPACETF的市场表现。来源:GoogleFinance,截止日期2021年9月14日,其中蓝色为SPAK,黄色为SPCX,绿色为SPXZ。

近日港交所发布SPAC征询意见稿,约定在并购交易前将只允许资产专业投资者入场,以有效控制风险,如是,香港将会是国际上首个对SPAC投资者资质设限的资本市场。不过也有市场人士担心,SPAC的本质就是激进,过分保护可能会降低对发起人、拟上市目标公司及一众中介机构的吸引力,令交易量不振。

盲盒有惊喜,但从监管层面来说,未来是否会对并购阶段的信息披露逐步提高要求至传统的IPO的水平,是否会规范、约束目标公司关于业务前景的过于乐观的描述,是否会要求中介机构承担更为充分的尽职调查责任,并对各方违规者施以更严厉的惩戒,都仍存在变数,且势必会根据监管目的进行动态调整。而从SPAC本身的运作来说,如何消除对发起人能力的高度依赖(这其实是个悖论),并寻找到真正优秀的被投对象,而不是成为各方试图进行监管套利的工具,也仍有待市场的检验。