(原标题:股东同意了,全部清仓!)

摩根士丹利华鑫基金股权转让一事又有新进展。

据华鑫股份最新公告,同意全资子公司华鑫证券拟转让所持摩根士丹利华鑫基金36%股权,挂牌价格不低于3.88亿元。本次股权转让后,华鑫证券不再持有摩根华鑫基金的股权。

这意味着,华鑫证券“清空”所持有的摩根士丹利华鑫基金全部股权的决策已获得大股东认可。业内认为,目前持股49%的大摩大概率将“接盘”这部分股权,实现对公司的绝对控股。

股东同意华鑫证券“清空”合资公募股权

挂牌价格不低于3.88亿元

3月30日晚间,华鑫股份公告,同意全资子公司华鑫证券拟转让所持摩根士丹利华鑫基金36%股权,挂牌价格不低于38,844万元。

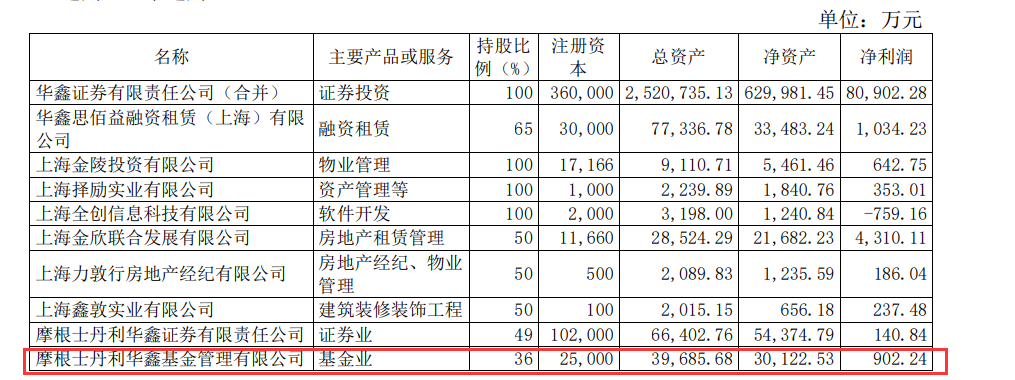

按照上海东洲资产评估有限公司出具的资产评估报告,经评估,摩根士丹利华鑫基金股东全部权益价值为人民币10.79亿元。

此外,被评估单位申报的全部资产合计账面价值3.97亿元,负债合计账面价值0.96亿元,净资产3.01亿元。

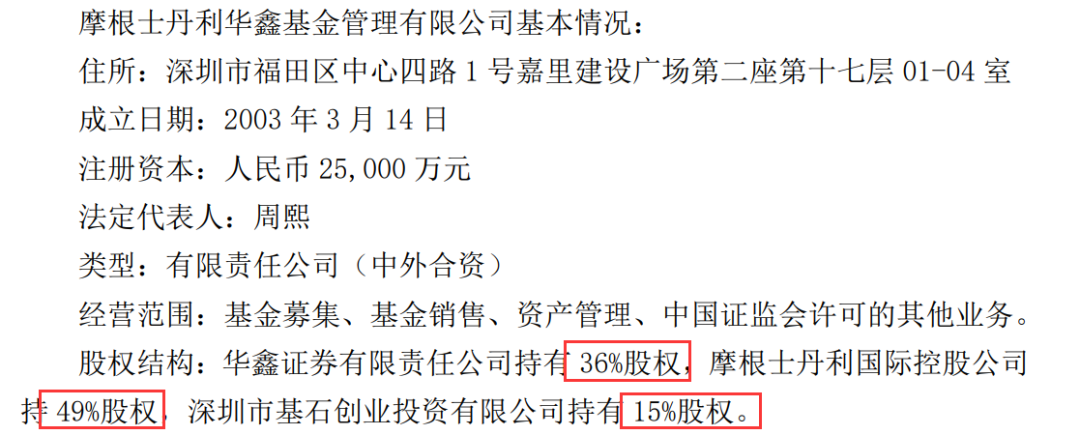

根据股权转让的公告,摩根士丹利华鑫基金是一家合资基金管理公司,目前的股权结构为华鑫证券持有36%股权,摩根士丹利国际控股公司持49%股权,深圳市基石创业投资有限公司持有15%股权。

本次股权转让后,华鑫证券不再持有摩根华鑫基金(即摩根士丹利华鑫)的股权。也就是说,此番股权让渡相当于“清空”基金公司股权。

2月初,华鑫证券曾公告称,拟通过在上海联合产权交易所公开挂牌的方式,转让其所持有的摩根华鑫基金36%的股权。

对于上述股权转让的原因,华鑫证券表示是为了优化公司资产结构,合理配置资源,综合考虑公司整体发展战略和实际经营需要。

从经营数据看,摩根士丹利华鑫基金保持着良好的发展势头。截至2020年末,其公募资产管理规模超200亿元。公司去年净利润902.24万元,较2019年大增近15倍。

摩根华鑫或成第二家

外资绝对控股公募

业内普遍预测,摩根士丹利华鑫基金外方股东大摩或将接盘此次华鑫证券拟“清空”持有的合资公募股权,该基金公司也将成为国内第二家外资绝对控股的基金公司。

早在2019年8月,摩根大通旗下摩根资管花了2.41亿元成功竞拍上海国际信托持有的上投摩根2%股权,其持股比例将升至51%,或将成为上投摩根的第一大股东。彼时市场认为,上投摩根有望成为中国公募基金行业第一家外资绝对控股的基金公司。

待美国及中国相关监管部门审批后,摩根资管将持有上投摩根51%的股权,成为上投摩根基金公司的绝对控股股东。

而业内普遍认为,摩根士丹利将追随摩根大通的步伐,实现对合资基金公司的绝对控股。据接近该笔交易人士记者透露,摩根士丹利有意在此次公开挂牌转让中拿下该笔股份。

事实上,摩根史丹利对摩根华鑫基金谋求进一步控股由来已久。

公开资料显示,摩根士丹利华鑫基金的前身是2003年成立的巨田基金。2008年6月,巨田基金完成股东出资转让,正式更名为摩根士丹利华鑫基金。其中摩根士丹利国际控股受让中信国安信息产业持有的35%股权和巨田证券有限责任公司持有的5%股权;华鑫证券则受让巨田证券持有的30%股权。

当年9月9日,摩根士丹利华鑫基金再次完成股权变更,摩根士丹利国际转让了6%的股权给华鑫证券。此次变动后,华鑫证券跃为第一大股东,持股36%。

2018年4月,证监会正式下发《外商投资证券公司管理办法》。并在相关的答记者问中表示,基金管理公司对境外投资者进一步开放,允许外资持股比例达到51%。

随后摩根士丹利华鑫基金股权发生多次变更。直到2019年,大摩成功受让深圳市招融投资控股有限公司持有的股权,持有的股权份额升至44%,成功晋升为第一大股东,摩根士丹利华鑫基金成为一家外资相对控股的基金公司。

2020年5月,证监会核准摩根士丹利受让深圳市中技实业持有的摩根士丹利华鑫基金股权。此次股权变更完成后,摩根士丹利持股比例上升为49%。

外资全资控股基金公司正酝酿

事实上,外资对于旗下合资基金公司的持股诉求已不满足于绝对控股,而将在控股后继续加码。

2017年11月10日,财政部宣布,国内基金公司控股权外资持股比例放宽至51%,三年之后投资比例不受限制;2019年7月20日,国务院金融稳定发展委员会办公室宣布进一步扩大金融对外开放的11条措施,其中,基金管理公司放开外资股比限制的时点提前到2020年4月1日。

2020年4月,中国正式取消对证券公司、公募基金公司的外资持股比例限制。摩根大通旗下摩根资管宣布,与上海国际信托有限公司初步达成一项商业共识,将拟收购取得上投摩根基金管理有限公司股权至100%。

5月9日当天,上海国信在上海联合产权交易所挂牌预披露,转让上投摩根基金公司49%股权。根据公告信息显示,截止挂牌日的股权结构为,上海国信持有上投摩根基金公司51%的股权,摩根资管持有上投摩根49%的股权。

尽管本次转让并未明确受让方,但摩根大通集团旗下的摩根资产管理(简称“摩根资管”)作为受让方已经成为市场公开的秘密。

业内人士预计,摩根士丹利未来很大概率追随摩根大通的步伐,继续谋求更高的持股比例。这意味着首家外资100%控股的公募基金在不久的将来有望诞生。

全球资本持续加码中国市场

伴随着中国金融市场持续扩大对外开放,叠加对中国经济发展和市场潜力的一致看好,多家外资金融机构也计划加码中国市场。

Wind数据显示,截至目前,154家公募基金公司中,中外合资企业已达到44家。其中,外资机构持股比例为49%的就有14家,另有10家合资基金公司的外资持股比例超过30%。

其中,多家基金公司的外资股东都在谋求绝对控股权,表示未来会根据新的政策寻求跟中方合资方做增持股比的调整。尤其在对方股东对合资券商实现绝对控股后,合资基金公司的控股权成为很多外资的下一个目标。

除外方股东谋求合资进公司的更大持股比例外,贝莱德、路博迈、富达等多家外资巨头也在积极申请中国公募基金牌照。

去年4月,全球最大资管公司贝莱德迅速递交了公募基金公司设立申请,8月贝莱德获得我国首张外商独资公募牌照。

继贝莱德之后,路博迈、富达、范达集团、联博香港有限公司等外资机构也递交了申请设立公募基金公司的申请。可以预见,未来公募基金业即将进入内外资机构同台竞技新时代。

一位公募投资总监表示,中国金融持续扩大开放,外资谋求控股权的步伐也在加快。但无论中资还是外资,都需不断更新对中国市场的认识。事实上国内外机构所使用的研究方法与资产定价手段大同小异,真正懂中国市场的基金公司才有优势。

中国也对继续扩大开放做出承诺。商务部副部长钱克明表示,商务部将围绕自身的职能,围绕降低准入门槛、做实开放平台、加快制度性开放、优化营商环境、深化开放合作等方面,推动更大范围、更宽领域、更深层次对外开放。