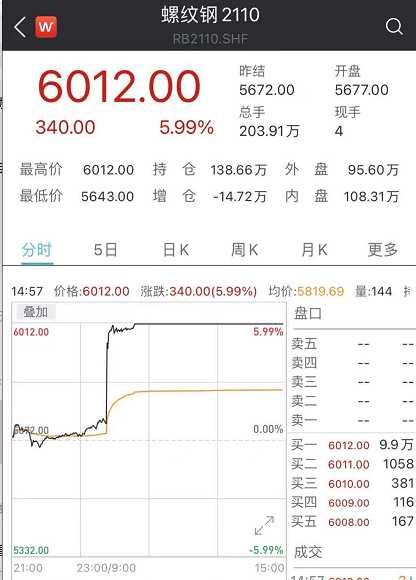

今天的A股依旧是不争气,然而通胀交易火热!有色、黑色期货全线大涨!铁矿石螺纹钢涨停 !

彻底疯了

大宗商品大牛市

自2020年新冠疫情冲击以来,全球需求恢复的预期持续拉动了大宗商品价格的上涨。同时,美联储并未有实质性收紧操作,海外金融体系流动性仍然十分充裕。在供需错配和流动性宽松的推动下,近期大宗价格再次出现快速上涨。

5月10日早盘,国内期货市场上黑色、有色商品价格全线大涨。

焦煤主力合约触及涨停,涨幅7.99%。

黑色系掀涨停潮,铁矿石、玻璃、焦煤、螺纹、热卷纷纷涨停。铁矿石吨价破1300元、螺纹钢单吨超6000元、玻璃涨破2600元、沪铝涨过20000元/吨大关……历史极值再度被刷新。

铁矿石毫无疑问是今日行情的主角。期货方面,铁矿石主力合约2019直线拉升涨停报1326元,创历史新高。收盘该合约成交金额超过615亿元。

沪铜涨近5%,国际铜涨逾4%,沪铝涨逾3%创逾13年来新高;能化品多数上涨,玻璃涨停,苯乙烯涨逾4%,乙二醇涨逾3%;贵金属全线上涨,沪银涨逾1%;

天风期货表示,铁矿石和钢铁价格的飙升主要是由投机性交易推动,尽管一些钢厂已停止以这么高的价格买入原材料,但交易员在现货市场仍在争相购买。外盘方面,新加坡交易所6月铁矿石合约价格亦出现大涨,并再度创下历史新高。

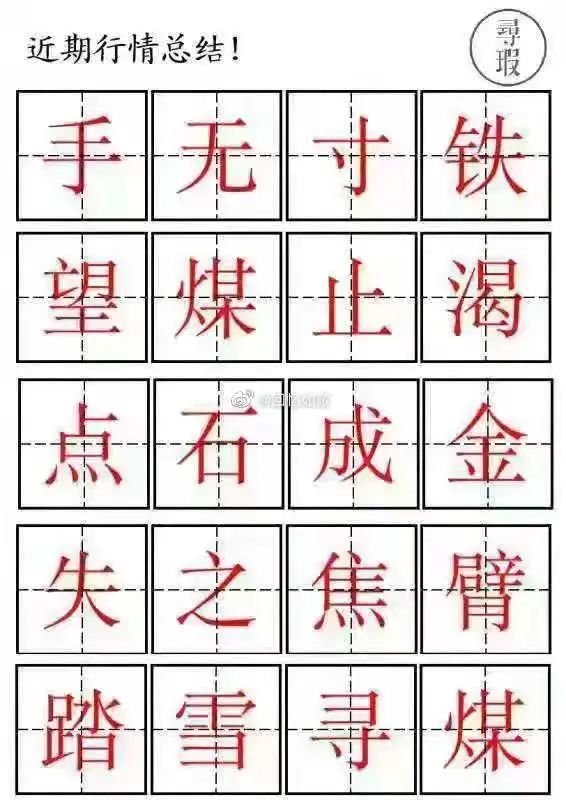

投资者也纷纷做起了段子。

国金证券分析称,这可能是商品的最后一涨

国金证券称,今年以来市场对商品涨价的持续性担忧基本没有停止过,但我们此前一直在强调商品涨价或持续到二季度甚至三季度。4月以来,随着铝和铜等工业金属不断创历史新高,大宗商品迎来了今年以来的第二轮上涨。正如我们此前报告强调的,今年大宗商品涨价的逻辑和去年有明显的区别:去年主要是美元流动性宽松和供给受疫情冲击导致的,而今年商品涨价的逻辑要从供需错配出发,所以涨价趋势是分化的,在需求逐步复苏的背景下,那些供给端产能利用率较高叠加新增产能难以短时间内投放的品种涨价持续性更强,比如:铜、铝等工业金属等。

今年以来大宗商品价格第二轮上涨如期而至,但很有可能这是商品的最后一次普涨。我们之所以倾向于大宗商品或处在最后一轮上涨阶段,核心的原因在于后续供给端或均面临一定的压力,此外通胀压力之下央行特别是美联储政策的边际收缩同样会对商品涨价趋势造成负面冲击。具体而言,从上市公司一季报的数据来看,非金融企业资本开支增速已经连续三个季度上行,而资本开支往往领先在建工程增速3个季度左右。这一轮资本开支扩张周期,设备购置相对厂房仓库投资率先发力。这意味着在建工程转为固定资产的时间在缩短,也就是说下半年部分行业或迎来新增产能的扩张。这对于部分大宗商品而言,供给端的扩张或减弱价格的上涨趋势。比如,未来MDI、纸浆等产品价格或面临调整压力。

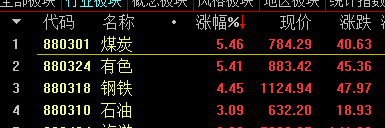

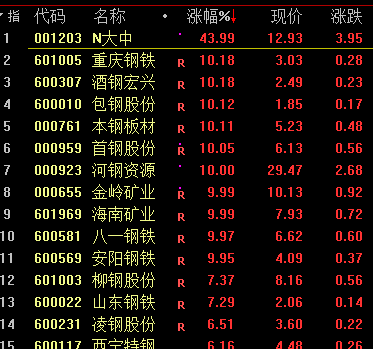

盘面上,有色、煤炭、钢铁板块大涨。

中国钢铁工业协会副会长骆铁军认为,铁矿石价格居高不下的主要原因在于供给端高度集中,主导权掌握在卖方手中。此外,市场预期和炒作成分很大。

骆铁军呼吁,要在市场机制失灵的情况下,发挥政府引导作用,有效遏制铁矿石价格不断上涨势头。

盘后,郑商所发布通知,自2021年5月13日结算时起,动力煤期货合约的交易保证金标准调整为12%,涨跌停板幅度调整为8%,其中2106、2107、2108合约的交易保证金标准调整为15%,涨跌停板幅度调整为10%。5月11日当晚夜盘交易时起,动力煤期货合约的交易手续费标准调整为30元/手,日内平今仓交易手续费标准调整为30元/手。

大宗商品超级行情如何影响A股?

招商证券研报称,疫情之后全球经济从深度衰退中修复,生产扩张提升对大宗商品的需求,此外大宗商品本身兼具的金融属性带来短期的炒作,也将涨价效应进一步放大。市场普遍担心原材料价格上涨会对企业盈利能力带来负面影响,我们认为产能利用率的提升也将带来费用率的大幅下降,因此盈利能力提升与否要就要看成本端与费用端的博弈。此外,影响制造业盈利能力的不仅仅是价格效应,随着总量的扩张、我国产品竞争力和附加值的提升,中国制造业毛利率和净利率都处在大幅提升的阶段,盈利能力持续改善。

总的来看,不必过度担忧原材料价格上行对制造业盈利能力的整体冲击,投资者更需要关注的公司需求是否快速扩张,产能利用率是否快速提升,是否能够一定程度的涨价转移,是否进行了大宗商品的套期保值,是否有较多的原材料库存。最终,由于担忧原材价格上行使得很多绩优制造业公司被错杀,反而带来了半年报之前布局业绩超预期的机会。

国金证券分析称,通胀或是未来影响A股乃至全球股市的核心因素,警惕全面通胀由预期转为现实。对比过去10年前两次大宗商品上涨(2009-2010年,2016-2017年),真正产生系统性通胀的是2009-2010年那次,2016-2017年主要以PPI上涨为主,CPI并没有明显上行。其中关键在于农产品价格是否呈现上涨态势。每一次大宗商品上涨阶段,工业金属等工业品往往是最敏感的,而农产品价格则相对来说差异性较大,一方面取决于居民收入特别是低收入人群的收入变化,另一方面取决于美元和天气等因素。这一次大宗商品上涨呈现出类似2010年的工业品和农产品普涨的趋势,我们有理由要去警惕全面系统性通胀对股票市场带来的压力。

国金证券称,短期A股市场不具备持续反弹的动力,仍面临二次探底的风险。1)首先,从基本面角度来看,目前A股进入长达2个多月的业绩真空期,在当前市场业绩预期普遍较高的背景下,基本面预期的边际改善幅度相对有限;2)其次,从政策角度来看,信用趋紧叠加货币政策的不确定性对市场风险偏好仍有所压制,部分高估值板块仍面临调整压力,同时这也意味着边际增量资金相对有限;3)最后,从海外市场风险角度来看,美股估值屡创新高,美股对政策和事件性冲击的日益敏感,海外市场潜在风险仍面临较大不确定性。

A股表现低迷

反观A股,三大指数冲高回落,三大指数早盘小幅高开,开盘后走势有所分化。创业板指盘初急速拉升,一度涨超1.7%,随后冲高回落,沪指则波澜不惊,基本围绕平盘线上下波动。

其中,贵州茅台创年内新低,今日早盘,贵州茅台一度低开低走,盘中跌破1900元,最低探至1875元,再创年内新低。如从2月的高点2627.88元计算,不到3个月的时间,贵州茅台市值最大损失近9500亿元,几近等五粮液或农业银行的总市值。

5月10日,兴业证券低开跌0.78%,16分钟后重挫至跌停板,此后一直在跌停板附近震荡,截至收盘,公司股价跌9.89%,放量成交23.89亿元。兴业证券方面回应称,公司经营一切正常,一季度业绩增长良好,股价波动属于市场行为,截至目前,未有应披露未披露的信息。

另外,千亿白马股恒立液压(601100,SH)今早开盘后一路下杀,不到45分钟就大跌9.49%几近跌停。截至收盘,恒立液压暴跌10%,无力地躺在跌停板上,成交额较前几个交易日明显放大,最新市值已经跌破1000亿元,仅剩下954.6亿元。

值得投资者注意的是,该股自今年2月18日高点131.29元以来持续回调,至今日已抹去45%的涨幅,几乎腰斩。

猪茅牧原股份大跌近6%。消息面上,据卓创监测,今日生猪均价跌至19元/公斤,较月初跌8.12%。多地开启急跌模式,“10元”均价线下压到华南区域,仅极少数销区均价仍在20元/公斤以上。大肥猪供应过剩,二次育肥补栏偏弱,预计猪价或继续走低。

生猪期货主力合约跌幅扩大至逾6%。