尽管市场行情波动,投资者赚钱不易,但以成交额指标来看,A股的日成交额已迎来历史性时刻。

8月13日,A股大小指数延续分化走势,沪指跌0.24%,创业板指跌1.22%,两市个股红少绿多,成交额突破1.2万亿元,连续第18个交易日突破万亿元。

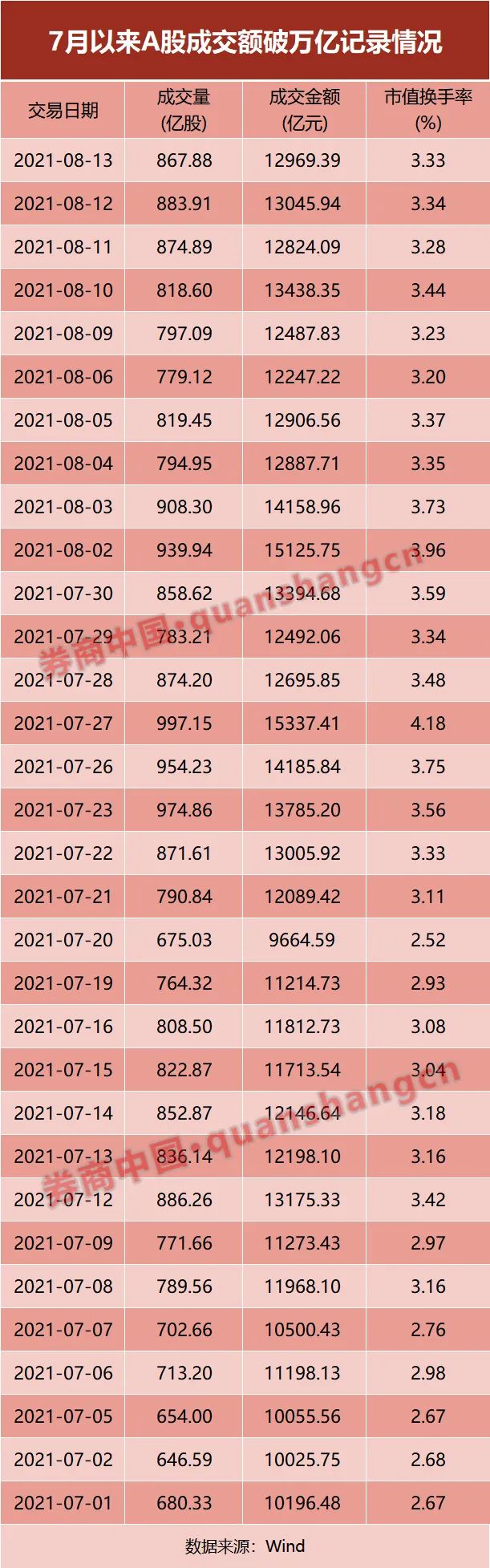

券商中国记者注意到,复盘A股成交历史上,除了2015年大牛市,便是去年7月连续17日破万亿成交额,这意味着,今年7月21日至8月13日连续18日破万亿成交额已经打破去年历史第二纪录,仅次于2015年大牛市。

业内人士认为,下半年以来市场交易活跃度提升,A股过万亿成交额,直接每日给券商贡献约3亿元佣金收入,同时,在火热的股票基金行情之下,将进一步促使券商提升主动管理规模,加大投研能力提升自身获客能力,将加速券商财富管理业务转型。

A股成交额迎来历史性时刻

以成交金额计算,8月13日全天成交金额达到1.297万亿元,较8月12日的1.3万亿元略有减少。

券商中国记者注意到,A股成交额迎来历史性时刻,wind数据显示,7月21日以来,A股每个交易日的交易额都超过万亿元,日成交额在1.2万亿元~1.5亿元,这意味着,7月21日至8月13日,A股已经连续18个交易日成交额超过万亿元,已经创造了A股成交历史第二纪录。

东莞证券首席经济学家兼研究所负责人杨博光对记者分析,复盘历史,A股首次成交额破万亿是出现在2014年末,次年便是空前的大“牛”市,也是破万亿成交额最多天数的一年。2015年成交破万亿元的交易天数达到114天,其中3月~8月连续99日交易日实现破万亿成交额,创下历史纪录,至今仍未破纪录。其次,便是2020年7月连续17日破万亿成交额。

“统计近三年A股成交额,上一次交易额连续多日破万亿出现在2020年7月2日至7月24日,共持续17个交易日,”粤开证券研究院首席策略分析师陈梦洁对券商中国记者表示,这意味着,今年7月21日至8月13日,A股连续18个交易日成交额破万亿元水平,已经超越去年历史纪录。

券商中国记者注意到,今年以来A股日成交额在今年3月、4月、5月较为低迷,破万亿成交额较少,但是进入今年7月以来,除了7月20日的成交额在9665亿元外,7月至今已经有合计31个交易日成交额破万亿。

加速券商财富管理转型

A股成交火爆,结构性行情深度演绎,投资者赚钱不易,这对赚取交易佣金的券商而言将带来怎样的影响?

“按照行业平均净佣金率万分之三估算,券商行业日均佣金收入超过3亿元。”陈梦洁分析,行情火热之下,行业头部券商由于渗透率提升,有望分到更多蛋糕,同时尾部券商主要受益于经纪业务,产品代销、管理费、信用业务等收入也将提高。

尽管成交火爆直接使得券商传统经纪业务收益,不过,面对持续下滑的佣金率,业内人士认为,可能行情火爆之下,将更多推动券商财富管理转型步伐。

杨博光分析,如果单纯以成交额去计算,2021年上半年日均股票成交额为9120亿元,同比增长了19.95%,日均股基成交额为9808亿元,同比增长21.17%,2021年上半年佣金率却较2020年同期下降万分之0.25,而证券行业2021年上半年实现代理买卖证券业务净收入为580亿元,同比只增加了10.95%。而且,增加部分还包含了大量金融产品销售等财富转型业务收入。

“单纯靠成交额增长为券商带来的收益增长可能不大,更多的是高流动性市场高风险偏好下带来财富管理产品的业绩向好,”杨博光表示,后续随着行业竞争加剧下佣金率持续下降,万亿成交额只能维持经纪业务收入不减少,真正影响经纪业务收益的可能是财富管理业务规模的增加。

陈梦洁则认为,股票基金成交火热,券商将显著受益于财富管理赛道的成长和转型,基金代销业务方面,虽然银行和第三方互联网代销优势显著,但券商的权益产品代销市场空间十分广阔;同时,在投资业务层面,券商的投资能力优秀,自营和子公司投资、投资顾问等方面有望形成利润贡献。

杨博光认为,股票基金市场的火热会促使券商提升主动管理规模,为保证业绩与自销产品的优势,各家券商会加大投研能力的投入以及提升自身获客能力,后续整个券商财富管理业务的看点,将更加注重各家券商的自有产品差异化优势,以及“以客户为中心”的客户开发能力比拼。

陈梦洁表示,下半年以来市场交易活跃度提升,且证券公司中期业绩向好,而估值整体偏低,券商股形成了估值修复的土壤,利于财富管理赛道市场认可度提升以及进一步转型。

来源:券商中国(ID:quanshangcn)