解禁第一天就要“清仓式减持”,疫苗股难道不香了?

在天量解禁下,千亿疫苗巨头——康希诺(688185)于8月13日遭遇资金抛售,单日大跌超10%。当日盘后,市场的担忧“靴子落地”,康希诺公告称,股东上海礼安、苏州礼泰拟合计减持不超过770.95万股,以当日收盘价计算,770.95万股对应的总市值高达36.73亿元。

当前全球疫情愈演愈烈,疫苗订单爆满,正值康希诺业绩爆发期,2021年上半年其营业收入或超20亿元,同比增长或超500倍,更是首次实现了盈利。

此时,康希诺的两位位股东抛出“清仓”减持计划,释放了怎样的信号?

千亿疫苗巨头被“清仓”减持

千亿疫苗巨头,正在面临考验。

8月13日开盘,康希诺直线下挫,盘中一度大跌超13%,截至当日收盘,跌幅仍超过10%,股价报收476.4元/股,全天成交金额接近20亿元,是近一段时间以来的天量,康希诺的最新总市值(A+H)为1178.85亿元。

若拉长周期来看,康希诺的这一轮下跌始于7月初,截至8月13日收盘,期间的累计跌幅高达38.7%。面对股价的持续大跌,有投资者在投资者互动平台提问称,公司销售是否正常,是否有疫苗滞销的情况?对此,康希诺回应称,目前公司经营正常。

其实,市场的另一个担忧或许是,巨量限售股解禁后的减持压力。据Wind数据显示,8月13日,康希诺约有4279.38万股限售股份解禁并上市流通,占公司总股本比例为17.3%。

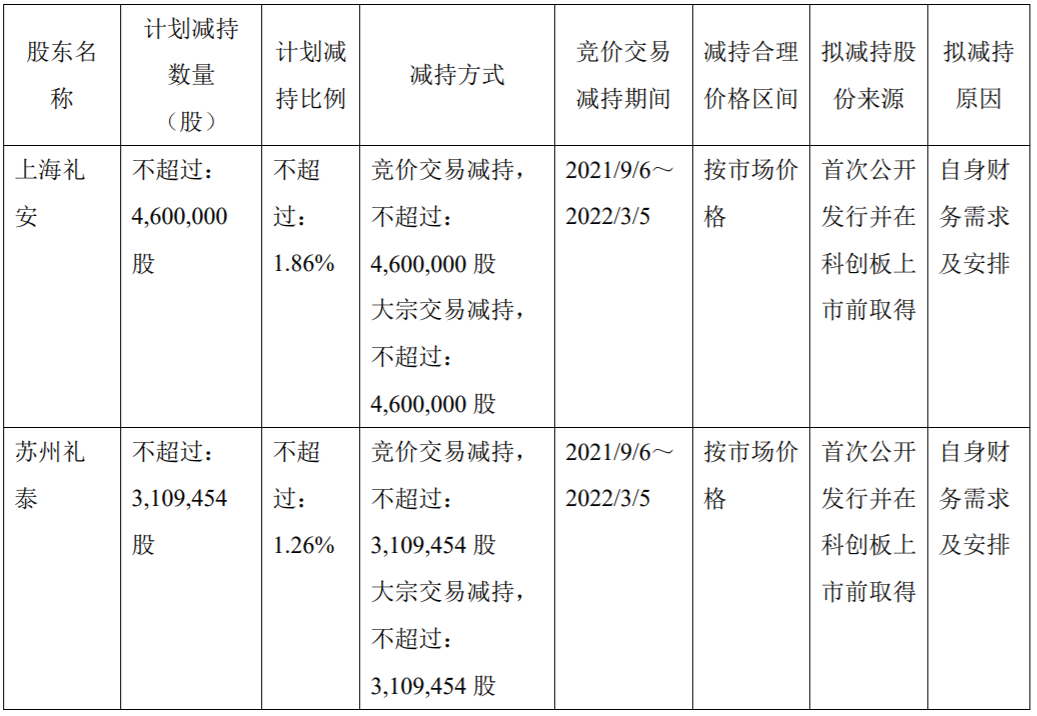

当日收盘后,市场的一担忧演变成了现实。康希诺公告称,股东上海礼安、苏州礼泰拟通过集中竞价交易、大宗交易的方式减持其所持有的公司股份合计不超过770.95万股,拟减持股份占公司总股本的比例约为3.12%。以当日收盘价计算,770.95万股对应的总市值高达36.73亿元。

据公告显示,2位股东计划减持的股份解禁日恰巧就是8月13日,减持原因均为“自身财务需求及安排”,计划减持的时间点为2021年9月6日至2022年3月5日。减持前夕,上海礼安、苏州礼泰持有康希诺股份数量分别为460万股、310.9万股,持股比例分别为1.86%、1.26%,意味着,此次二者抛出了一份清仓式减持计划。

而在此之前,上海礼安、苏州礼泰的一致行动人LAV Spring、LAV Bio、Lilly Asia、LAV Amber 曾减持康希诺H股股份800万股,占公司股份总数 3.23%。上述一致行动人仍持有康希诺A股1258.56万股,占比5.09%.

券商中国记者翻阅康希诺上市招股书发现,上海礼安、苏州礼泰所持股份均为IPO前获得,获得股份的出资金额分别为2.26亿元、5亿元,而目前对应的市值高达21.91亿元、14.81亿元。

分析人士表示,上海礼安、苏州礼泰早期入股康希诺时,康希诺几乎没有任何营收,且长期处于亏损状态,投资风险较高,现如今减持大概率是为了兑现投资收益,与康希诺本身的经营情况关系或许不大,且当前康希诺的新冠疫苗订单仍在放量,业绩确定性较大。

据悉,上海礼安、苏州礼泰均是礼来亚洲基金旗下的2个投资平台,礼来亚洲基金2008年起始于礼来制药的风险投资部门,2011年成为独立的投资管理公司,管理生命科学和医疗健康风险投资基金一直持续投资中国医疗健康产业。

新冠疫苗大卖,康希诺营收暴增超500倍

一场突如其来的新冠肺炎疫情,令疫苗行业瞬间迅速成为了资本市场的“新宠”,康希诺也成了第一批站上风口的疫苗厂商。

据资料介绍,康希诺2009年成立于中国天津,致力于研发、生产和商业化创新疫苗。目前,康希诺现有产品仅有3种,分别为2017年获批的全球创新重组埃博拉病毒病疫苗、2021年获批附条件上市的重组新型冠状病毒疫苗(Ad5-nCoV)、A群C群脑膜炎球菌多糖结合疫苗(CRM197载体)美奈喜。

其中,康希诺与军科院陈薇院士团队联合研发的Ad5-nCoV是国产第3款被大规模接种的新冠疫苗,前2款分别为国药集团的新冠灭活疫苗(Vero 细胞)和科兴中维的克尔来福。

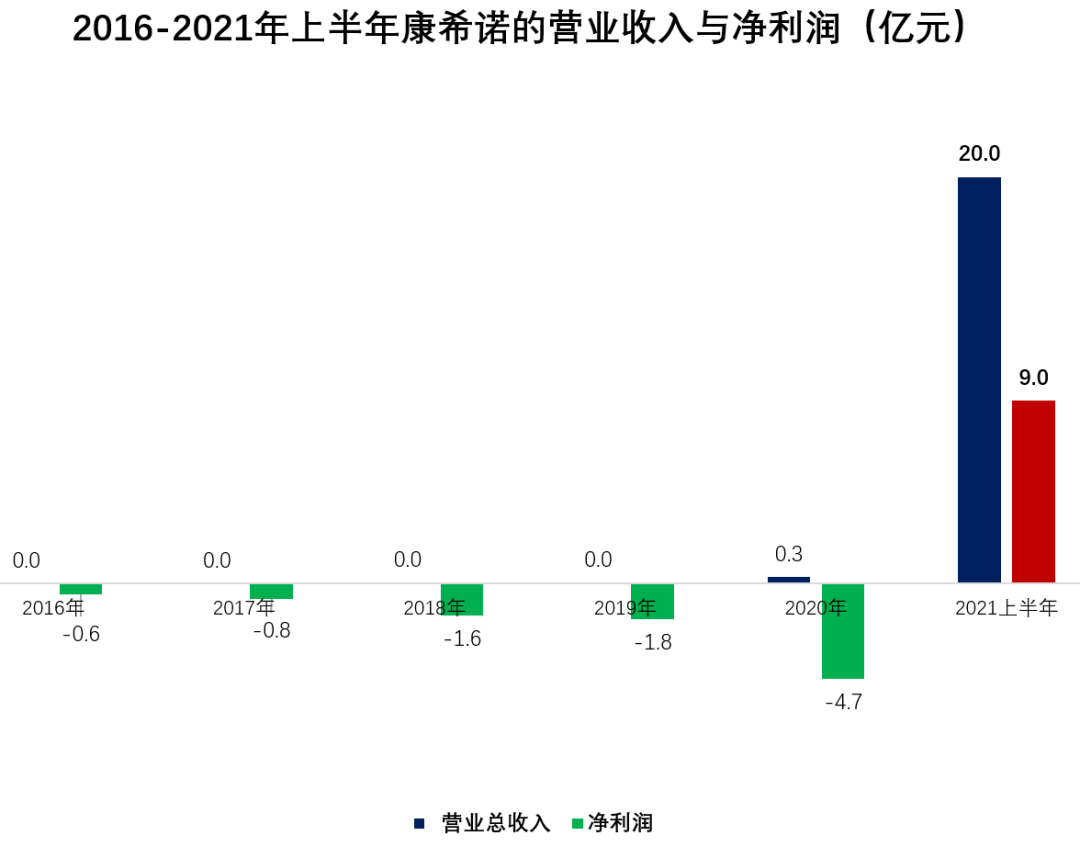

在2021年之前,康希诺仅有一款疫苗上市销售,而面对巨额的研发投入,公司长期处于亏损状态,2018-2020年,康希诺亏损金额分别为1.58亿元、1.75亿元、4.71亿元。

随着重组新型冠状病毒疫苗(5型腺病毒载体)获批上市,康希诺可谓是“名利双收”,于2020年8月在科创板实现了二次上市,并一举改变了业绩长期亏损的局面。

7月17日,康希诺发布了2021年半年度业绩预告,经公司财务部门初步测算,预计2021年上半年度实现营业收入20亿元-22亿元,同比增加49532.59%到54495.85%;预计实现归属于母公司所有者的净利润为9亿元-10.5亿元,成为公司成立以来的首次盈利。

而背后的原因自然离不开“暴利”的疫苗。康希诺表示,2021年上半年业绩变化的主要原因为,公司重组新型冠状病毒疫苗(5型腺病毒载体)已获得墨西哥、巴基斯坦等国的紧急使用授权及中国附条件上市批准,对公司的主营业务收入及归属于母公司所有者的净利润产生积极影响。

尽管近期股价连续下挫,但自2020年8月二次上市以来,康希诺的最新收盘价,相比当初发行价(209.71元/股)的累计涨幅仍高达127.2%,总市值最高飙升至1500亿元,成为生物疫苗板块中最快实现千亿市值的企业。

据机构分析,随着全球第三波疫情愈演愈烈,新冠疫苗仍将供不应求,康希诺将进入产能与订单追逐阶段,康希诺的5亿剂(公司2亿剂,上海子公司2亿剂,CMO约1亿剂)腺病毒疫苗产能有望得到充分释放,峰值净利润可达91亿元。

另外,康希诺与陈薇院士团队合作研发的雾化吸入用腺病毒载体重组新冠疫苗正在有序推进二期临床试验。据《柳叶刀·传染病》发表的临床研究数据显示,雾化吸入用腺病毒载体重组新冠疫苗只需要使用1/5剂肌肉注射用的剂量,细胞免疫反应水平就可以与1剂肌肉注射相当。

全球疫情愈演愈烈,疫苗板块的2大催化剂

近期疫苗行业遭遇一轮调查风波,据路透社报道,当地时间8月12日,欧洲药管局目前正在调查辉瑞、Moderna等疫苗企业的mRNA疫苗可能引发的3项新的副作用,包括多形红斑、肾小球肾炎和肾病综合征,欧洲药管局要求辉瑞和Moderna提供更多数据。

受此影响,美股的疫苗板块集体大跌,当日Moderna暴跌15.64%,市值蒸发288.36亿美元(约合人民币1868亿元);BioNTech亦暴跌超13%,辉瑞跌幅接近4%。而康希诺是国内研发mRNA疫苗的主要上市公司,本周以来跌幅超23.5%。疫苗股此前一度集体飙涨,诸如Moderna近期遭遇大幅回调,但今年以来累计涨幅仍然超过了280%。

尽管调查与减持风波扰动,但中期来看,疫苗行业仍值得期待。目前,全球第三波疫情愈演愈烈,且新冠病毒的变种德尔塔、拉姆达正在迅速扩散,未来一段时间内,新冠疫苗需求有望持续。

8月12日,美国单日新增确诊病例156150例,新增死亡病例376例;日本疫情也非常严峻,单日新增确诊病例首次突破2万例,日本首相菅义伟表示,东京的医疗体系处于极端严峻的局面。另外,英国、印度尼西亚、印度、巴西、伊朗等国家的疫情仍在疯狂扩散。

在这种局面下,全球对疫苗接种的需求仍然非常大,据世卫组织披露的数据显示,目前全球的疫苗接种率仅有15%,其中100多个国家接种率甚至不到5%,疫苗接种的潜在空间仍非常巨大。

疫苗行业的另一个潜在的催化剂是,面对德尔塔、拉姆达等变异毒株,是否有必要第三剂加强疫苗?

据以色列的统计数据显示,在接种疫苗几个月后,保护作用会减弱。今年1月接种疫苗的人现在的抗感染能力仅为16%,而今年4月接种疫苗的人的抗感染能力为75%。对此,辉瑞官方表示,在完全接种后的6至12个月内,可能需要继续接种第三剂加强疫苗。

如果这种逻辑得到证实,对于疫苗厂商而言,各国的采购将不是一次性订单,疫苗也具备了中长期的需求,这也将改变疫苗股的估值逻辑。

另外,面对免疫逃逸的变种病毒,国内外疫苗厂商正在加紧研发新冠疫苗加强针,主要策略有四种:

1、原始疫苗加强针:多项研究表明基础免疫数月后接种加强针能大幅提高中和抗体水平;

2、变异针:对于特定变异株设计的变异针对于该毒株效果更优;

3、多价苗:同时含有针对多种毒株设计的疫苗组分,可同时针对多种毒株建立高水平免疫;

4、序贯接种:前后接种不同技术路线的疫苗,可提高免疫反应效果。

综合上述逻辑,国泰君安认为,新冠疫苗进入业绩兑现期,新冠疫苗的接种需求仍然巨大, 2021年全球新冠疫苗销售额有望突破千亿美元。国内新冠疫苗出口市场逐步打开,维持智飞生物(重组亚单位疫苗国内获批紧急使用,原液产能10亿剂,制剂有望3-6亿剂)、康泰生物(自主灭活疫苗国内获批紧急使用,制剂有望2亿+;合作腺病毒载体疫苗申报桥接试验)增持评级,受益标的:康希诺(腺病毒载体疫苗附条件上市,产能可达5-6亿剂,吸入剂型临床研究中)、复星医药(代理BioNTech的mRNA疫苗正在审批中)、沃森生物(mRNA疫苗Ⅲ期临床中)。