(原标题:彻底懵了!果然每天杀一只白马股!今天轮到4000亿医药茅,更有闪崩超17%!“少女针”来了,医美龙头涨停!董承非最新发声)

今天的A股,情绪感觉又好起来了。北上净流入60亿,昨日闪崩跌停的中免大涨近7%,创业板大涨1.4%。

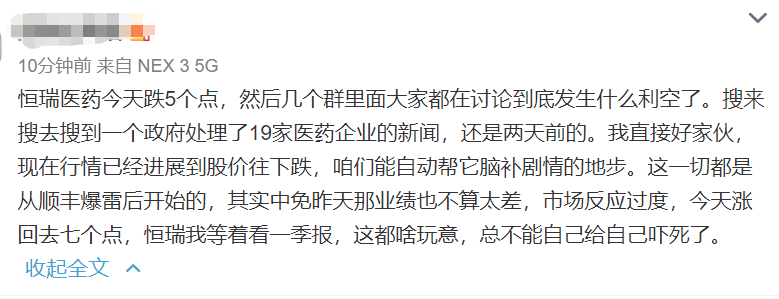

不过每日杀一只白马股的情况没有消停,今天貌似轮到了恒瑞医药,另外,疫苗股康希诺也崩了16%。

来看看今天的盘面都有哪些大事。

每天杀一只白马股祭天

今天轮到药茅恒瑞医药?

上涨的时候有多爽,下跌就有多痛苦。A股这几天可以说是每天杀一只白马股祭天。

前几天杀了顺丰、昨天崩了中免。而14日早盘,4000多亿市值药茅股价突然就大跳水,一度大跌超6%,跌幅之大立马引起了市场的注意。

股民纷纷点评。

业内认为,接连闪崩的白马股至少具有以下2大特征中的一个:

1.因前期股价涨幅较多,已提前透支了业绩预期。

2.估值较高,当市场对资金预期趋紧时,机构调仓抛售。

分析人士认为,资金面并不乐观,尽管央行并非释放从紧信号,但市场预期趋紧,导致机构调仓,前期涨幅较多及估值较高个股相继被抛售。

另外,消息面上,日前,财政部公布对19家医药企业作出行政处罚的结果,其中包含恒瑞医药、步长制药、赛诺菲等国内外知名药企。

据财政部12日发布的公告,2019年,财政部会同国家医保局对77家医药企业实施会计信息质量检查。

经查,部分医药企业存在使用虚假发票、票据套取资金体外使用,虚构业务事项或利用医药推广公司套取资金,账簿设置不规范等问题。

财政部依据《中华人民共和国会计法》第四十二条规定,对财政部有关监管局检查的19家医药企业作出行政处罚。

这其中,12家企业被处以顶格罚款5万元,7家企业被罚3万元。

值得注意的是,此次被处罚的19家企业中,涉及多家知名企业和上市公司,包括目前市值超过4700亿元的头部药企恒瑞医药。

另外,一些跨国药企此次也赫然在列,法国赛诺菲、德国默克的下属企业、礼来公司的下属企业等均被罚。

财政部监督评价局二级巡视员刘峰表示,受疫情影响,行政处罚结果公布时间由去年延至今年。

除了此次公布的行政处罚,地方财政厅(局)还对其负责检查的其他医药企业就地实施行政处理处罚。检查发现的其他违法违规问题,移交主管机关处理。

疫苗股康希诺AH股同步闪崩

今天杀的白马股不止恒瑞医药,还有疫苗股康希诺。截至A股午间收盘,康希诺A股大跌近10%,H股大跌12%!

为何如此暴跌,消息面上,鉴于美国已报告6例因接种强生新冠疫苗出现罕见严重血栓病例,美国卫生当局13日发表声明,建议暂停接种强生疫苗。截至目前,美国约20个州已经叫停强生疫苗接种。受美方决定影响,南非也宣布暂停强生疫苗接种,欧盟官员则对此表示密切关注。

从全球新冠疫苗研发来看,阿斯利康、康希诺生物新冠疫苗也属于腺病毒载体技术路线,不同之处是病毒载体。强生的新冠疫苗是基于该公司Ad26腺病毒载体,康熙诺生物新冠疫苗是利用Ad5腺病毒作为载体。

21连板的顺控发展复牌后跌停

停牌5个交易日后,顺控发展“妖股”走势的上半场以跌停画下句号。

4月14日,顺控发展开盘大跌8.46%,随后在多头的疯狂反扑之下股价直线拉升近12%。股价盘中一度涨超3%,成为今年第二只十倍股,此前是南网能源。

在成功套了一拨人之后,空头取得了压制性的胜利,顺控发展跌停封板,截止目前封单7万余手,暂成交超9亿元,总市值315.9亿元。

如果有股民在最高点59.68元/股接盘的话,此时已经亏14%。

盘面上,顺控发展自3月8日至4月6日收盘价累计涨幅869.8%,累计换手率为581.05%,录得21连板。此后,公司自4月7日起停牌,就股票交易异常波动情况进行核查。

4月13日,顺控发展公告,不存在应披露而未披露信息,公司股价短期内涨幅巨大,存在估值较高的风险,公司股票将于4月14日(星期三)开市起复牌。

“少女针”获批注册:华东医药应声涨停

旗下“少女针”获国家药监局批准注册,华东医药股价今天应声涨停!

医美概念股华东医药14日早盘大幅高开,开盘略有震荡后快速拉升封死涨停。截至发稿,涨停板封单仍有超18万手。最新股价报38.5元,总市值超670亿元。

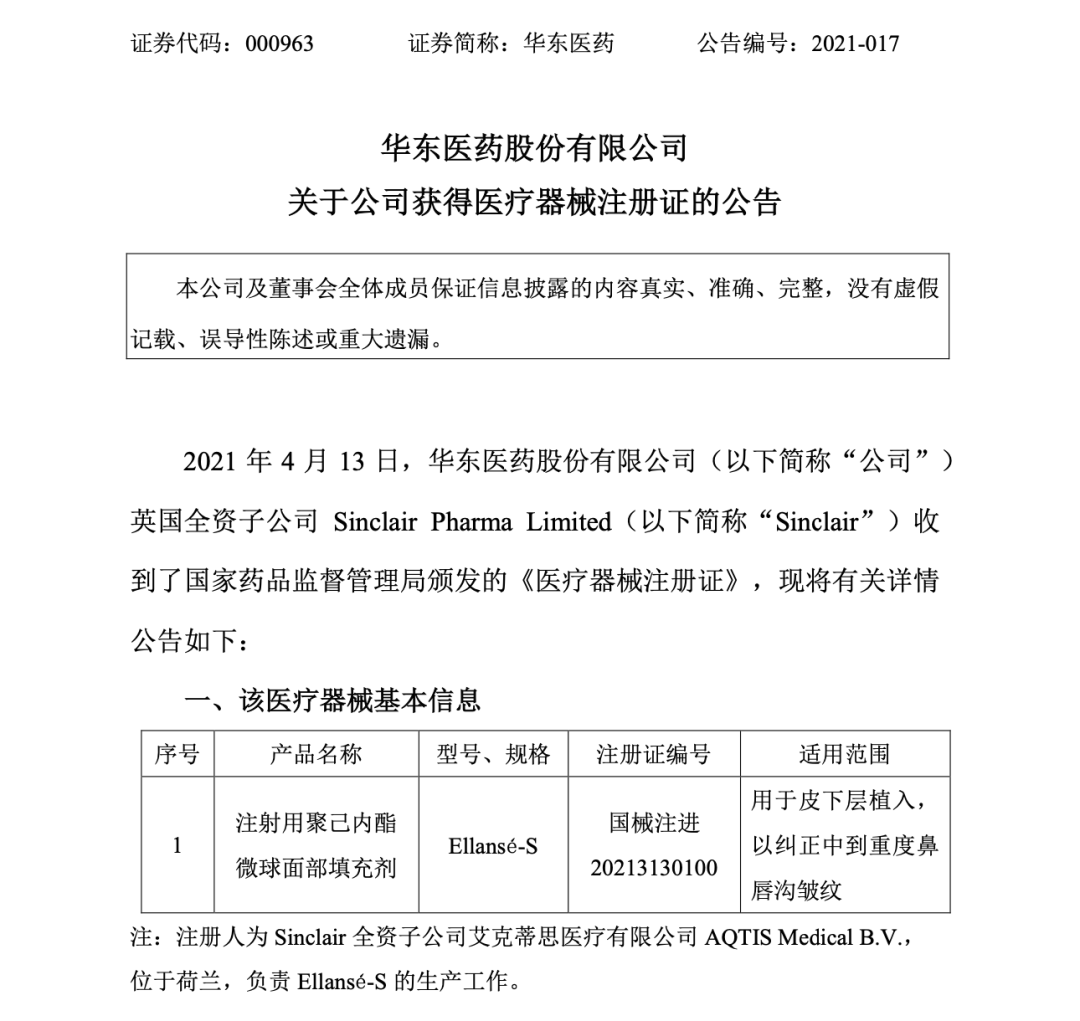

消息面上,华东医药4月13日晚间公告,公司英国全资子公司Sinclair的产品注射用聚己内酯微球面部填充剂(产品名Ellansé),获得国家药监局颁发的医疗器械注册证。该产品适用于皮下层植入,以纠正中到重度鼻唇沟皱纹。

华东医药表示,Ellansé®产品注册证的取得,有利于进一步增强公司医美产品在国内的市场拓展与综合竞争力,对公司医美业务发展具有积极正面影响,但对近期的经营和业绩不会产生重大影响。公司已准备好 Ellans é®的上市相关推广工作,Sinclair 将尽快安排其荷兰工厂按照中国许可批准的包装要求开展 Ellansé®产品的生产并出口中国的工作,预计将于2021年下半年在中国大陆正式上市销售。

安信证券指出,“少女针(Ellansé®)”产品优势明显且销售空间广阔,公司医美产品管线丰富,医美业务有望重新激发公司增长活力。预计公司 2020 年-2022 年净利润分别为 28.54 亿元、31.26 亿元、37.52 亿元,分别同比增长 1.5%、9.5%、20.0%。给予买入-A 的投资评级。

沪指涨0.15%收复3400点

创业板指涨1.4%

再整体来看看今天A股的情况。

4月14日,两市股指小幅高开,盘中拉升走高,沪指重返3400点上方,深成指涨逾1%,创业板指涨近2%逼近2800点;临近午盘,三大股指在金融、电力等板块的拖累下涨幅有所收窄。

截至午间收盘,沪指涨0.15%报3401.72点,深成指涨0.98%,创业板指涨1.4%;两市合计成交3953亿元,北向资金净流入60.67亿元。

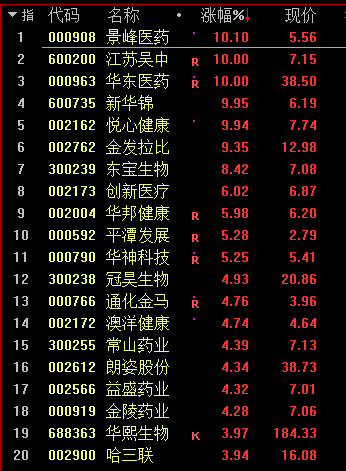

盘面上,医美、酒店旅游、化工新材料等板块涨幅居前日闪崩跌停的中国中免涨近7%,宋城演艺涨逾5%,养殖业、猪肉、电力等板块跌幅居前。医美概念再度活跃,景峰医药、金发拉比、江苏吴中、华东医药、新华锦、悦心健康等涨停。

董承非最新发声

4月13日晚,兴证全球基金副总经理董承非在复旦大学管理学院,以《如何从各种类型的错误中学习》为主题,分享了从业多年以来在投资市场中所见、所闻及实践的亲身经历,整理了多个从初级研究员到基金经理的常见错误。

我们的课程阴差阳错分为了两个学期,上学期(2020年)的市场和现在的市场是完全不同的境遇。去年的时候没有人犯错,个个都是股神,大家总结了各种短平快的理念和方法;今年的市场,却是总结和反思的最好的时候。

研究分析常犯错误一:

重财务建模,轻定性分析

做投资研究工作,一上来就做模型、拍估值,是欠妥当的习惯。应该倒过来,要把大部分精力优先花在商业模式,竞争格局等定性的研究、归纳和跟踪上;

财务建模,一定是基于公司历史财务数据,但是公司财务数据是否可信是一个重要问题。历史数据可信是能够建模的前提,因此识别财务质量,首先需要做定性分析,行业内外交叉验证,任何明显异于同行,报表“太好显得假”,都值得警惕;

财务数据只代表过去,研究历史数据是重要的,这是基本面一部分。但我们还需要定性的分析研究公司的未来,有些信息是无法从财务数据中分析出来;

当定性研究和定量研究矛盾和冲突的时候,定量研究要服从定性研究,要回去看看自己的模型假设前提的合理性。

研究分析常犯错误二:

线性静态思维方式,简单外推

在财务建模中,最常用的是方法是根据历史财务数据进行外推,再简单沿用当年的PE给估值。但是静态看待企业现状,可能会导致对社会发展趋势、行业竞争研究不足,对未来没有前瞻判断并持续推演。未来是不可预测的,但一定不是离散的,我们更多的是通过逻辑去推演。不要低估科技创新、社会发展对于行业的改变。

研究分析常犯错误三:

注重需求分析,忽略供给分析

只要需求空间足够大,公司就能持续快速成长吗?事实上,与研究需求比,研究供给更重要,更复杂,供给的研究也更匮乏。比如企业自身的资源、渠道、消费能力,能否覆盖看到的市场;巨大的需求也可能导致日益激烈的竞争;国情、消费习惯和消费能力,都有可能成为制约需求的因素。还要注意行业的收入和市值天花板。

研究分析常犯错误四:

将短期景气长期化

投资中另外一个常见的错误是把短期因素、周期因素看作是可持续的,比如原材料降价导致的业绩增长;另外一个误区是过度追捧连续多个季度、甚至数年保持很高增速的公司,忽视均值回归的规律,实际上极少有企业能一直保持高于均衡水平增长;另外,企业转型过程中,也要注意避免低估或忽视老产品下滑的速度,或对新产品的替代速度过于乐观。

价值投资常见错误一:

捡“烟屁股”是否行得通?

价值投资起源于格雷厄姆的《证券分析》一书,他最主要的投资方法是分析隐蔽资产,买入价格严重低于账面价值的股票,所谓的捡“烟屁股”;但如果上市公司的管理层缺乏回报股东的意识,或者更有甚者做出侵害流通股东的行为,那么投资者最终获得受益是非常有限的。

价值投资常见错误二:

将价值投资等同于低估值投资

估值水平的高低只是衡量安全边际的一个维度,而且是一个静态的观点看待企业的发展;市场不一定总是错的,要防止自己陷入低估值陷阱里面去;即使市场有时候是错误的,有时候错误持续的时间要远超你的预期,要有充分的思想准备;一些行业竞争格局差的,或者管理层有瑕疵的公司虽然估值水平低于市场平均水平很多,但是长期投资下来收益率还是很差。

价值投资常见错误三:

投资于商业模式有缺陷的公司

A股的投资者曾经在很长一段时间内过于关注上市公司短期净利润的增长,而对于公司是通过什么方式赚钱的考虑的甚少;关注盈利,更要关注盈利的质量,假如对上市公司盈利质量缺乏考量,在比较宽松的宏观环境中看不出差异;但是一旦外部环境发生变化,可能才会发现上市公司受到的巨大的冲击。

价值投资常见错误四:

投资于护城河脆弱的公司

品牌壁垒,技术壁垒,规模壁垒,成本优势壁垒,这上述四种护城河是我们分析公司经常得出的结论。但是我们需要仔细的思考这些护城河是否足够的宽和深,是否能够保护企业在漫长的时间中基业长青。

价值投资常见错误五:

投资治理结构有瑕疵的公司

管理层是否能干,是否敬业?管理层是否考虑流通股东的利益?公司的内控是否合理?公司业务是否有环境污染的风险?这些有关公司治理结构的考量也是非常重要的。投资于治理结构有瑕疵的公司总有意想不到的“坑”出现,所以在投资的安全边际,投资的比重上面要仔细的权衡。

价值投资常见错误六:

投资于安全边际不足的公司

安全边际是保证我们的本金不受损失很重要的一个因素,所以初始投资的时候留有足够的安全边际能够让我们更加从容的面对投资后股价波动带来的心理影响;安全边际包含投资时对公司的估值分析,但不仅仅局限在估值方面的考虑,也包括企业在不同宏观环境下的表现的可能性,企业受到内部或者外部突然的冲击下股价下跌空间的估计等。