首只超过3000元的可转债出现了!

A股躁动之下,疯狂的除了龙头股票,还有和股市密切相关的龙头可转债。

这不,由于近日价格狂飙,1月13日,两市史上首只超过3000元的可转债出现了。

这便是英科转债(123029.SZ)。

就在前几天,该可转债尚在2000元附近,短短几天时间,上涨超过1000元。

01、创造历史!史上首只超3000元的可转债出现

行情数据显示,1月13日,英科转债继续上涨,盘中价格一度达到3015元,这是两市史上首只价格超过3000元的可转债。截至今日收盘,该可转债涨幅收窄,报2920元。

英科转债最近几个交易日涨势凌厉,就在1月5日,英科转债的价格还一度跌破2000元,至1910.106元。短短几天时间里,英科转债上涨超过1000元,最大涨幅接近60%。

资料显示,英科转债是创业板上市公司英科医疗(300677.SZ)发行的可转债,该可转债于2019年9月10日上市,发行价(面值)为100元,发行规模4.7亿元。

这意味着,短短一年多时间,英科转债已较发行价上涨近30倍!这一涨幅超过同期所有A股股票的涨幅(包含新股)。

Wind数据显示,在2019年9月10日至目前的一年多时间,A股市场涨幅最大的两只股票是万泰生物和英科医疗两只股票,但涨幅都在20倍出头,大幅逊于同期英科转债的涨幅。

英科转债涨幅如此巨大,一个方面是源于其正股英科医疗的连续上涨。而推动正股英科医疗持续上涨的一个重要因素是新冠疫情之下,公司站在防护用品需求“风口”业绩猛增。

数据显示,2020年前三季度英科医疗实现营收89.45亿元,同比增长486.44%;实现归属于上市公司股东的净利润43.73亿元,同比猛增超过30倍。

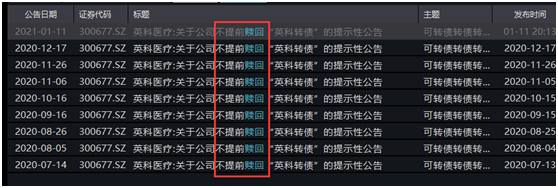

此外,公司连续多次公告不提前赎回可转债,可能也是推动英科转债一路上涨的另一大重要因素。

如在2020年1月11日晚间发布的一份公告中,英科医疗称,公司股票自2020年12月17日至2021年1月8日期间已触发“英科转债”的赎回条款。公司本次不行使“英科转债”的提前赎回权利,不提前赎回“英科转债”。

在当次公告中,英科医疗称,2021年2月3日前,如公司触发“英科转债”的赎回条款均不行使“英科转债”的提前赎回权利。

不过,这里面的风险也不是没有,历史上也不乏此前承诺不提前赎回,后来还又宣布提前赎回的案例。

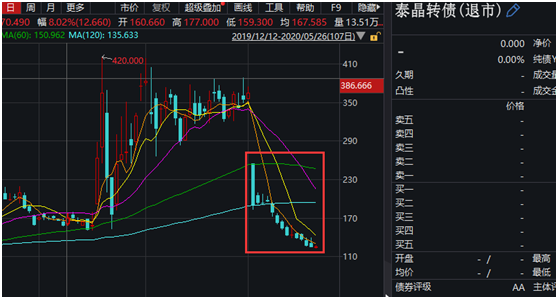

比如2020年泰晶科技曾多次公告不提前赎回泰晶转债,泰晶转债也一路大涨。

然而,2020年5月6日晚间,泰晶科技又公告称,决定行使提前赎回权,提前赎回全部“赎回登记日”登记在册的“泰晶转债”。

受到相关消息影响,泰晶转债在公告后次日断崖式暴跌47.68%,此后更进一步连续下跌。

02、可转债市场再次躁动 但分化凸显

近期随着A股市场的上涨,可转债市场也有所催化。

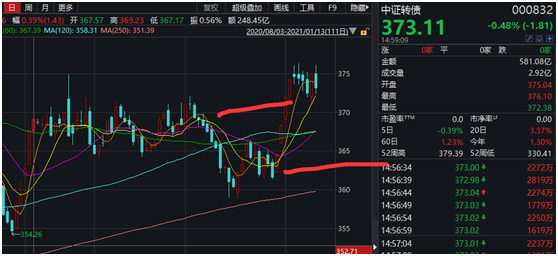

行情数据显示,中证转债指数在盘整较长时间后重启升势,整体小幅上涨。

不过,不同于此前几个月前的一片火热局面,目前可转债市场分化较大。

在英科转债等持续高更猛进的同时,为数不少的可转债却在持续调整。

统计数据显示,截至今天收盘,两市破发的可转债已超过100只。相较之下,3个月前,两市破发的可转债仅有10只左右。

招商证券认为可转债市场也存在“抱团”现象。

招商证券指出,与股市相类似,当前转债市场机构“抱团”现象也较为显著,具体表现为优质品种近期的转股溢价率抬升显著,转债成交集中度持续抬升,以及转债基金显著跑赢转债指数。

招商证券认为,后市来看,资金层面一季度仍有较大规模的新发行基金支撑股市估值,四季度二级债基也有200亿的新发规模支撑转债估值,但权威媒体以及市场对机构抱团表现出较高的关注度。而当前抱团转债价格已经不低,进入考验交易能力的时刻,若后续抱团瓦解、则蕴含较大的回撤风险,可能会引发估值与平价双杀,因此应适当将目光转移至非热点板块以及价格相对较低的优质品种,不过双低品种仍然要规避。

渤海证券的研究观点认为,转债市场整体分化加剧,本周周期类及消费板块小幅调整,周期板块虽内部分化加剧,扰动、分歧增多,但仍保持良好的上涨趋势,后续对于持有此类个券更需注意把握节奏。受到股性估值的回调以及权益上涨趋势的带动,当前为一季度布局的良好机会。中长期看好消费行业、科技行业以及光伏主题转债;风格方面优质白马券值得持续关注,在个券筛选方面应考虑有业绩支撑、性价比较高的转债。对于打新,则需要关注市场情绪,若情绪过冷或短期供给过多则需谨慎。