中国基金报记者 张燕北

2021年首月,爆款权益类基金连环炸,百亿基金一日售罄和千亿资金认购一只基金的现象越来越多。进入2月,新基金发行依然保持较高节奏。

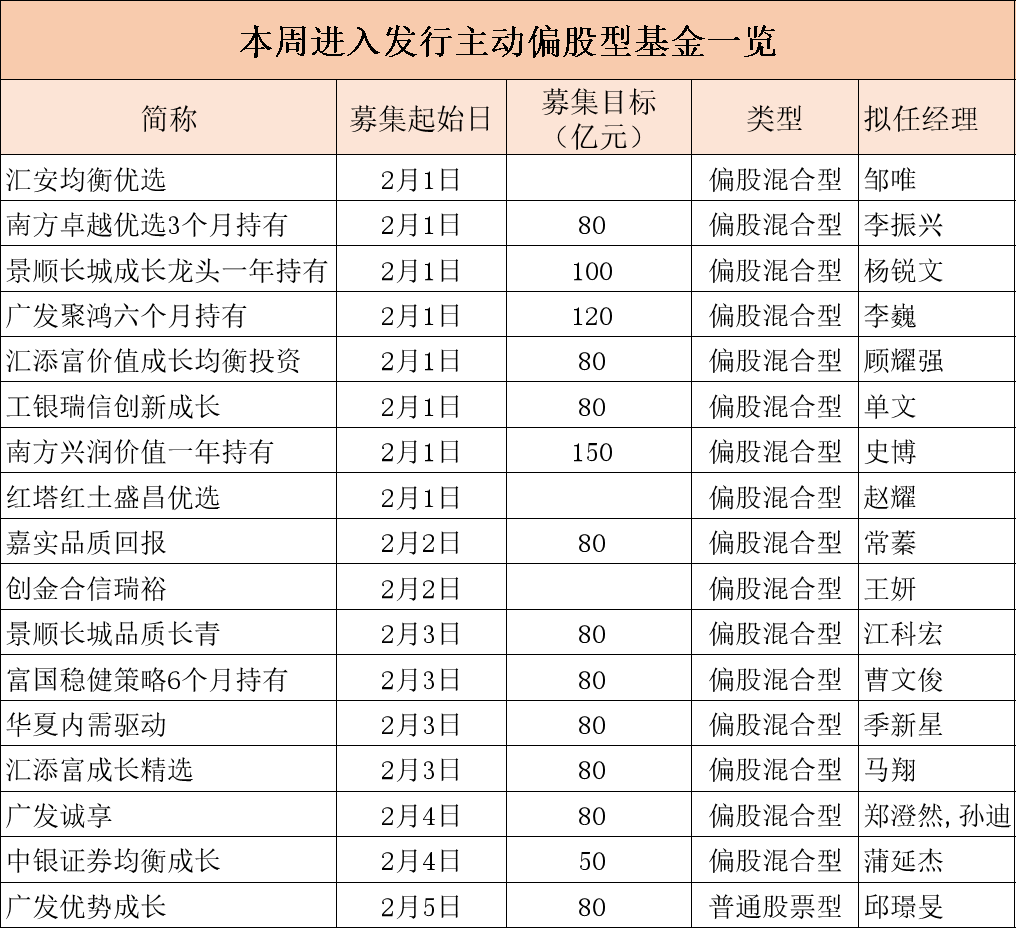

数据显示,2月第一周,将有来自24家公募管理人的合计30只新基金进入发行期,其中仅2月第一个交易日就有16只基金集中上架。

主动偏股基金的发售仍然是新品发行市场的重头戏,南方史博、广发李巍、邱璟旻、景顺长城李锐文、工银瑞信单文等一批知名基金经理将携17只主动权益基金将于下周登台亮相。另有7只固收加产品在接下来的5个交易日相继启动募集,基金公司布局具备“进可攻,退可守”双重特性的“固收+”策略基金的热情持续高涨。

这些新基金绝大多数设立了一定的募集目标,限额在10亿元至150亿元不等。如果发行市场延续一月热度,或将再次诞生配售比例较低的爆款产品。

17只主动偏股基金密集上架

Wind数据显示,2月1日至2月5日,20只权益型基金将进入发行,其中主动偏股基金17只。值得一提的是,这些主动偏股基金中16只为偏股混合基金、1只为股票基金,由于可配置的股票仓位都比较高,策略也相对激进。

2月第一个交易日,8只主动偏股基金齐发售。据公告,拟由南方基金副总经理兼首席投资官(权益)史博担任基金经理的南方兴润价值一年持有将于2月1日起限额150亿元首发,为下周募集规模上限最高的基金。史博是业内的明星基金经理,在南方基金11年里管理过的产品全是正收益。

资料显示,史博目前在管基金规模合计99.61亿元,2009年10月加入南方基金,历任南方基金研究部总监、投资决策委员会委员。

同一天南方基金旗下另一只产品南方卓越优选3个月持有期也将启动募集,该基金拟由南方基金中生代基金经理李振兴担纲,他倾向于多行业均衡配置,其管理的基金历史持仓涵盖周期、新兴成长和消费等领域。

李振兴于2015年10月加入南方基金。2016年8月2日担任南方品质优选灵活配置混合基金经理。2017年6月至2019年1月担任南方安康混合基金经理。2017年9月起任南方兴盛先锋灵活配置混合基金经理。2017年12月起任南方优享分红灵活配置混合基金经理。2020年4月起任南方沪深300指数增强基金经理。

同日进入发行的景顺长城成长龙头一年持有期拟任基金经理杨锐文,在业内素有“科基舵手”、“成长股猎手”之称,善于通过前瞻性布局,分享成长股收益。

公开资料显示,杨锐文在管基金总规模257.17亿元。于2010年11月加入景顺长城基金管理有限公司,2014年10月起任景顺长城优选股票基金经理,2016年3月起任景顺长城环保优势股票型基金经理。2019年10月起任景顺长城创新成长混合型基金经理。2020年5月起担任景顺长城成长领航混合型基金经理。2020年7月起担任景顺长城公司治理混合基金经理。2020年9月起担任景顺长城电子信息产业股票基金经理。

广发基金于2月1日起推出主动权益新品广发聚鸿六个月持有期混合基金,拟任基金经理为广发基金策略投资部总经理李巍,拥有近10年公募基金管理经验,目前在管产品总规模72.12亿元。该基金限额120亿,在募集规模上限在下周新发基金中仅次于南方兴润价值一年持有。

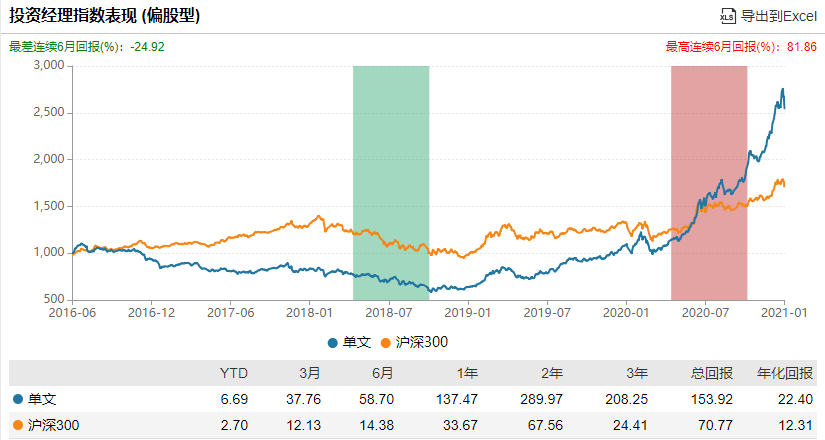

拟由2020年“翻倍基”舵手单文担纲的工银瑞信创新成长也将于当日限额80亿启动发行。单文目前在管基金总规模113.2亿元,他 先后在 KPMG 担任助理经理,在嘉实基金担任中级研究员;2014 年加入工银瑞信基金管理有限公司,现任高级研究员,基金经理。2017年7月起担任工银瑞信信息产业混合基金经理。2020年9月起担任工银瑞信创新精选一年定期开放混合基金经理。2020年12月起任工银瑞信互联网加股票基金经理。2020年12月起任工银瑞信红利优享灵活配置混合基金经理。

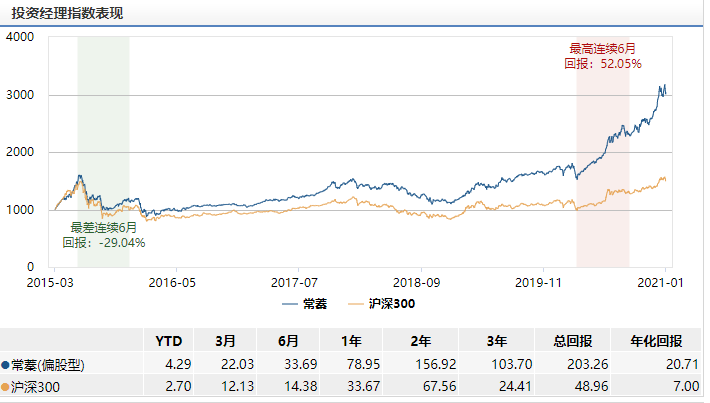

2月1日的发行高峰期过后,接下来的4天分别有2只、4只、2只、1只主动偏股新基金进入发行,其中部分新品由知名基金经理担纲。由14年经验实力战将、嘉实平衡风格投资总监常蓁拟任基金经理的嘉实品质回报混合于2月2日全面发行。

常蓁2010年加入嘉实基金,先后担任行业研究员及基金经理助理。2015年3月起任嘉实回报灵活配置混合基金经理。2018年10月起任嘉实优化红利混合基金经理。2019年11月起任嘉实服务增值行业证券投资基金基金经理。2020年3月起担任嘉实回报精选股票基金经理。2020年7月起担任嘉实消费精选股票基金经理,目前在管基金规模78.51亿元。

而郑澄然、孙迪将再度联手,于2月4日推出新年第二只由两人共同管理的新基金广发诚享。另外,广发基金旗下绩优基金经理邱璟旻将于下周携广发优势成长亮相。

7只固收+基金进入发行

除权益类新品外,下周还将有7只固收+基金启动首发,其中偏债混合型基金5只,二级债基2只。2月1日,东方基金将推出旗下首只可转债产品——东方可转债债券,该基金拟由公司固定收益投资总监杨贵宾先生担纲管理,将专注投资于优质可转债。

杨贵宾表示,将从三个方面入手,一方面将优选部分债性特征比较明显的可转债,作为防御性资产;另一方面投资于基本面优秀的可转债,分享公司成长的收益;此外,还将积极寻找那些被错杀的面值以下的可转债,静待价值回归。

同日,易方达悦盈一年持有进入发行。据了解,该基金拟任基金经理王成现任易方达基金多资产养投资部副总经理。王成期从事年、职业年等养资产管理,具备多年绝对收益账户管理经验。

2月4日即将发行的金鹰年年邮益一年持有期混合基金拟任基金经理林龙军,具有12年证券从业经验,目前担任金鹰基金绝对收益部总经理,擅长“固收+”产品投资。

下周进入发行的新基金中,不少设置了最短持有期限。持有期基金的特点就是,可随时申购、定投,买入后在持有期内不可赎回,过了持有期后可随时赎回。

持有基金主要以混合基金和股票基金为主,其中混合基金偏多。持有期模式通过固定最短持有时间来平抑短期净值的大幅波动,基金投资人可以获得更好的投资体验。

公募仍看好2月春季行情

从3474点到3483点,A股2021年备受期待的“红一月”行情已经落幕。对于即将展开2月行情,不少公募仍乐观表示春季行情大概率将延续,配置方面建议积极关注科技、消费、顺周期相关领域机会。

前海联合基金表示,2021年上半年流动性趋紧是较为确定的趋势,长期有利于股市真实无风险利率下行。在海内外需求共振的情况下,预期企业盈利增速较高。重点关注外需、通胀收益以及疫情恢复等领域,会出现较高业绩增长的标的,业绩高增长会对冲阶段性流动性偏紧,因此对市场无需过度悲观。

近期爆款基金频发,居民资金加速入市,在龙头企业估值较高的情况下,部分增量资金转向港股。同时短期业绩高增长,未来有成长逻辑,估值更具性价比的标的也有较好的投资机会。

截至本周四收盘,沪深两市动态PE估值在21.39倍,整体处于历史中枢附近,虽波动加大,仍有提升空间。短期建议均衡配置高景气成长,顺周期和低估值行业机会,新能源、军工、大宗的景气度向好预计仍有较好表现,同时估值相对合理且显著受益经济修复的有色、金融、汽车、机械、化工等行业龙头值得持续关注。

海富通中小盘混合基金经理范庭芳认为,投资者对2021年市场行情无需过分悲观,如果紧紧围绕盈利因子、坚守“消费+科技”的投资主线,投资于那些基本面与估值相匹配、未来业绩能够持续增长的个股,全年表现仍然值得期待。“现在需要警惕那些估值扩张过快、业绩增速与估值无法匹配的个股。”范庭芳说。

值得关注的是,尽管市场仍然存在“流动性收紧预期”的压力,但范庭芳对未来市场仍然较为看好,尤其是接下来一季报行情。“一方面是去年基数较低,另一方面是受到疫情影响,全球很多产能向国内转移,那些参与全球供应链竞争的国内企业受益非常明显,这也是为什么我们强调2021年应该更关注盈利因子。”范庭芳说。

常蓁则认为,消费行业一些优质公司性价比有优势,确定性更强,从未来成长性的角度来说,没到“贵到离谱”的地步。当然,阶段性上涨多了之后可能会有调整,如果未来流动性出现收缩,可能还会有估值收缩。

编辑:小茉