(原标题:央行出手!中金公司、兴业证券“栽了”!)

反洗钱一直是金融业处罚“重灾区”,近日又有4家机构因涉及反洗钱领域等违规行为遭央行处罚,合计遭罚没超千万,其中不乏头部券商。

近年来随着对反洗钱监管的不断升级,多家金融机构相继“中招”,其中包括中金公司、安信证券、兴业证券、招商证券、中信银行、建设银行等,均被开出不同程度的罚单,相关责任人也遭受处罚。

4家机构遭央行反洗钱处罚超千万

7月19日,央行营业管理部(北京)发布行政处罚信息公示显示,中金公司、友利银行(中国)、易宝支付、北京畅捷通支付四家机构及相关负责人合计遭罚没1131.14万元。

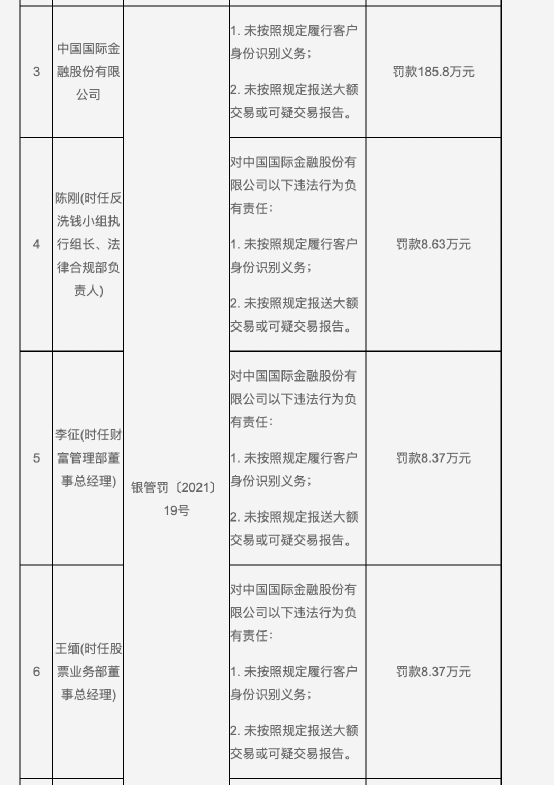

具体来看,中金公司因未按照规定履行客户身份识别义务,以及未按照规定报送大额交易或可疑交易报告等违法违规行为,遭罚185.8万元。

此外,中金公司时任相关业务负责人也同样遭到处罚,包括时任反洗钱小组执行组长、法律合规部负责人陈刚,时任财富管理部董事总经理李征,时任股票业务部董事总经理王缅,时任信息技术部执行总经理张旻,分别被处以罚款8.63万元、8.37万元、8.37万元、8.63万元。

同时该罚单显示,友利银行(中国)被给予警告,并处罚款198.5万元;易宝支付有限公司被罚款291.1万元;北京畅捷通支付被给予警告,罚没合计389.50万元。且上述三家机构的违法违规行为多涉及未按照规定履行客户身份识别义务等。

反洗钱监管持续加码

头部券商接连收罚单

反洗钱一直是金融业处罚“重灾区”,今年以来,已有多家券商因反洗钱管理不力遭处罚,其中不乏头部券商。

4月7日,人民银行西安分行对开源证券及责任人出具反洗钱两张罚单,开源证券因违法反洗钱管理规定,被处71.1万元罚款;公司合规法律部总经理遭罚4.5万元。

4月19日,上海证监局对国开证券上海分公司采取责令改正的监管措施,并对两任负责人监管谈话。上海证监局官网显示,国开证券上海分公司存在未向监管报备反洗钱制度和组织架构等情形,反映出该分公司内部控制不完善,合规管理存在缺陷。夏某某作为分公司现任负责人,对分公司上述行为负有责任,上海证监局决定对其采取监管谈话措施。

5月31日,央行武汉分行公布行政处罚信息公示,安信证券股份有限公司湖北分公司因未按规定履行客户身份识别义务,被罚20万元。此外,时任安信证券湖北分公司合规专员余某因未按规定履行客户身份识别义务负有责任,罚款人民币1万元。

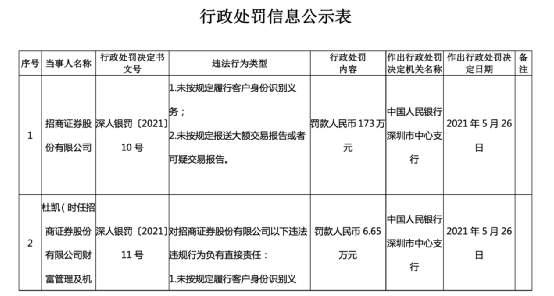

6月4日,中国人民银行深圳市中心支行公布了3张罚单,涉及招商证券及相关责任人。罚单显示,该公司存在未按规定履行客户身份识别义务,未按规定报送大额交易报告或者可疑交易报告两项违法违规行为,中国人民银行深圳市中心支行对其处以罚款173万元,相关责任人遭不同程度处罚。

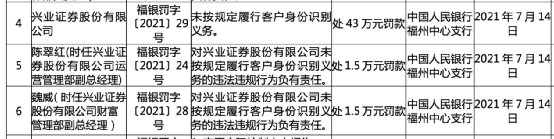

7月16日,央行福州中心支行官网披露,兴业证券也因为未按规定履行客户身份识别义务,被罚43万元;相关责任人遭处罚。

银行加强反洗钱监管力度

此外,银行反洗钱监管力度也不断加码。2月5日,人民银行开出罚单,中信银行因涉及未按规定履行客户身份识别义务等四项反洗钱领域违规行为,被处罚款2890万元,14名相关负责人一并被罚。

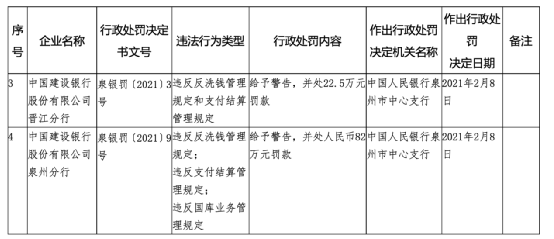

2月20日,中国人民银行福州中心支行官网公布的行政处罚信息显示,建设银行两家分行均因违反反洗钱管理规定等违法违规行为,收到央行罚单,合计被罚104.5万元,7名相关责任人分别被罚款。

4月14日,人民银行西安分行披露,因违反支付结算、反洗钱、货币金银、国库、征信管理规定,长安银行及相关负责人合计被罚444万元。

6月28日,央行太原中心支行官网披露,因未按规定履行客户身份识别义务、未按规定保存客户身份资料、未按规定报送大额交易报告等3项违法行为,晋商银行被央行处以92.7万元罚款;同时2名责任人分别被罚7万元。

7月15日,央行广州分行公开行政处罚信息显示,广东顺德农商行因未按照规定履行客户身份识别义务、未按照规定保存客户身份资料和交易记录、未按规定报送大额交易报告或者可疑交易报告3项违法行为,被处以罚款人民币353万元,同时5名责任人被罚。

7月15日消息,央行济南分行公开行政处罚信息,山东商河农村商业银行因未按规定履行客户身份识别义务、与身份不明的客户进行交易,被罚人民币119万元。

据公开数据显示,2020年,央行对614家金融机构、支付机构等反洗钱义务机构开展了专项和综合执法检查,依法完成对537家义务机构的行政处罚,处罚金额5.26亿元;处罚违规个人1000人,处罚金额2468万元。

央行发文完善反洗钱监管工作

增强反洗钱行政处罚惩戒性

对于反洗钱,相关部门一直保持“严监管,重处罚”的态度,除此之外监管在顶层制度设计方面也在不断完善。

6月1日,央行发布《反洗钱法(修订草案公开征求意见稿)》向社会公开征求意见。草案公开征求意见稿修改的主要内容包括6大项:进一步明确反洗钱的概念和任务、强调风险为本的反洗钱监管、完善反洗钱义务主体范围和配合反洗钱工作的要求、完善反洗钱调查相关规定、增强反洗钱行政处罚惩戒性以及其他修改内容。

业内人士指出,意见稿提出增强反洗钱行政处罚惩戒性,调整法律责任中关于违法行为的罚款幅度,提高违法责任与处罚的匹配程度。

今年4月份,央行发文完善反洗钱监管工作,非银行支付机构等纳入反洗钱监管。近年来,反洗钱领域出现一些新挑战。为提升我国洗钱和恐怖融资风险防范能力、进一步完善反洗钱监管制度,人民银行日前印发了《金融机构反洗钱和反恐怖融资监督管理办法》,强调基于对金融机构洗钱和恐怖融资风险评估情况,采取不同的反洗钱监管措施。

办法进一步明确了金融机构反洗钱内部控制和风险管理要求,要求金融机构应当开展洗钱和恐怖融资风险自评估,制定相应的风险管理政策;明确金融机构反洗钱组织机构、人力资源保障、反洗钱信息系统、反洗钱审计机制等要求;明确金融机构对境外分支机构的管理要求。在优化反洗钱监管措施和手段的同时,办法还完善了反洗钱监管对象范围。在适用范围中增加非银行支付机构、网络小额贷款公司,以及消费金融公司、贷款公司、银行理财子公司等机构类型。

人民银行表示,下一步将持续做好办法的落地实施工作,督促金融机构不断提高反洗钱工作水平,规范人民银行及其分支机构反洗钱履职行为,切实做好我国洗钱和恐怖融资风险防控工作。