历经两年多的运筹帷幄,中粮福临门如愿开启了冲刺A股IPO的征程。

9月13日,《国际金融报》记者从中国证监会上海监管局官网获悉,中粮福临门股份有限公司(以下简称“中粮福临门”)已与中金公司签订了《中粮福临门股份有限公司(作为辅导对象)与中国国际金融股份有限公司(作为辅导机构)关于首次公开发行人民币普通股(A股)股票与上市之辅导协议》,项目辅导自2021年6月开始。

实际上,“福临门”曾作为品牌跟随中国粮油控股于2007年3月在香港联交所上市,不过2020年3月后者宣布私有化安排生效并退市。8个月后,中粮福临门在上海注册成立,注册资本23.89亿元,中粮集团持股89.66%,是其实控人。

值得一提的是,《国际金融报》记者留意到,目前中粮集团旗下已拥有包括中国食品、中粮包装等9家港股上市公司,以及中粮糖业、酒鬼酒等7家A股上市公司。这意味着,如果此次中粮金临门A股上市成功,其将成为中国集团旗下第17家上市公司。

谋求A股上市

根据官网介绍,1993年10月18日,第一桶福临门食用油在天津下线,作为中粮集团在粮油食品行业的战略品牌,经过20多年的耕耘,该品牌续推出了营养家食用植物调和油、黄金产地玉米油、葵花籽油、家香味压榨菜籽油、家香味土榨花生油、家香味纯香大豆油等产品。

辅导备案情况报告显示,中粮福临门2020年11月于上海注册成立,经营范围是粮食收购,食品生产,食品经营以及生产加工及经营各种油籽、油料、动植物油脂等,食品加工及品牌销售业务的主要产品包括米面食品、食用油、啤酒麦芽和饲料原料等,全球农粮供应链业务的主要产品包括大豆、玉米、小麦等粮油商品,棉花、咖啡、食糖等软商品,以及物流运输等供应链支持服务。

目前,中粮福临门的法定代表人为栾日成,同时兼任董事长。中粮集团官网信息显示,自2016年加入中粮集团后,栾日成也是其现任党组副书记、总裁。

天眼查信息显示,自2021年3月以来,中粮福临门发生多项工商变更,注册资本由1000万元变更为5581.82万元,后续又增加至23.89亿元。于此同时,自4月6日至4月16日短短十天之内,其相继投资了包括中纺粮油(日照)有限公司、中储粮油脂日照有限公司等9家企业。

“福临门拟A股上市,这匹配了中粮集团未来在整个A股市场的布局。此外,也增强了企业自身的综合实力。”对于此次中粮福临门谋求A股上市,中国食品产业分析师朱丹蓬对《国际金融报》记者表示。

行业竞争激烈

提及国内粮油龙头企业,中粮集团与益海嘉里均是不可不提的存在。相比于益海嘉里旗下的金龙鱼于2020年10月15日正式在深交所创业板挂牌,早在2007年3月31日,拥有福临门、香雪等品牌的中国粮油控股就在已在港交所挂牌。

不过,直至2019年11月28日,中国粮油控股在港交所发布公告称,中粮集团计划以91.68亿港元将其完成私有化。4个月后,中国粮油控股正式完成退市。根据相关资料,退市时中粮控股的市值为223.58亿港元。

根据彼时的公告,关于私有化的原因,中国粮油控股解释为,随着近年全球经济增长放缓等外围因素,公司发展有不确定性,导致股价走势疲软,且公司在股本市场融资的能力也受到一定局限,较难通过股权融资为业务发展提供可用资金来源。

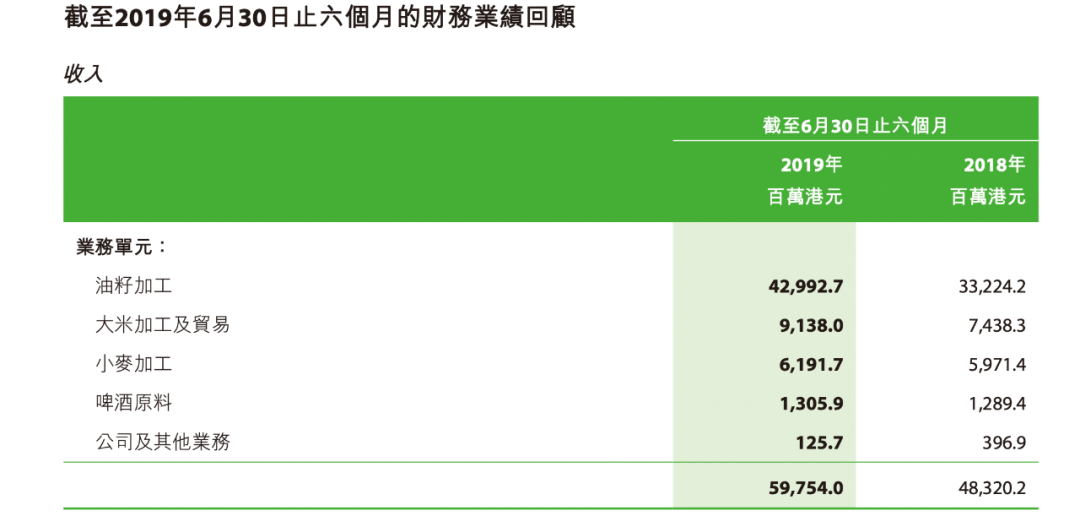

值得注意的是,根据过往中国粮油控股的财报来看,其业务板块主要来源于油籽加工、大米加工及贸易、大米加工及贸易、小麦加工、啤酒原料及其它,其中油籽加工业务的占比超过七成。2019年上半年,中国粮油控股的营收同比增加23.7%至597.540亿港元,其中以食用油为主的油籽加工业务为429.93亿港元,营收占比为71.95%。

根据朱丹蓬给到记者的说法,如果福临门此次能够A股上市,未来有望成为益海嘉里金龙鱼的强劲对手。

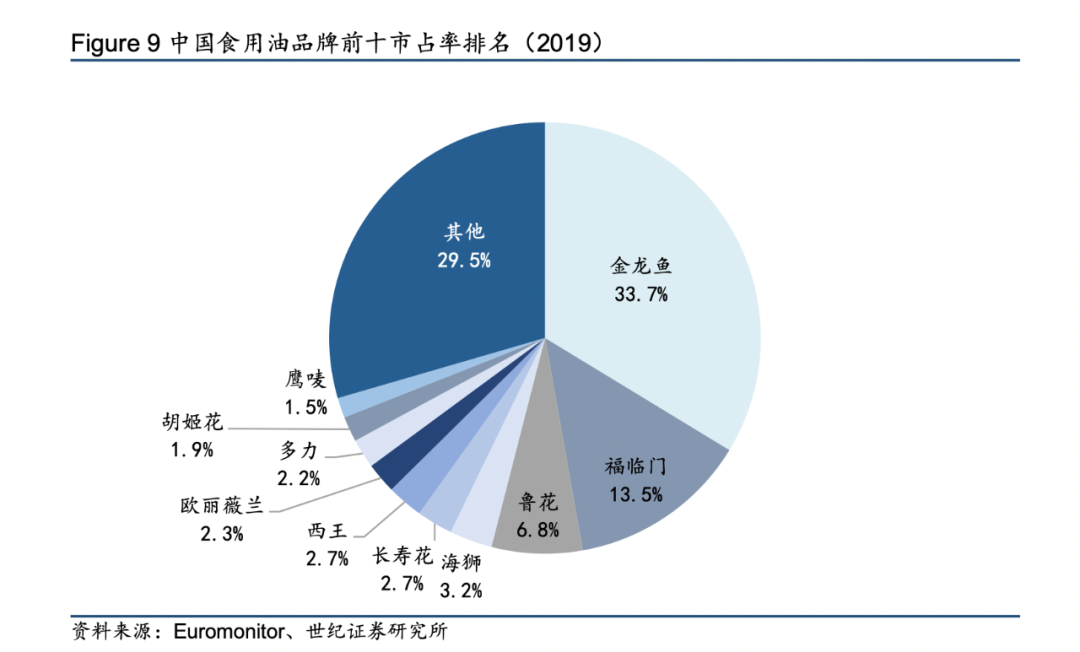

不过,相比于福临门而言,金龙鱼在食用油品牌国内市占率排名中仍占据一定的优势。根据世纪证券6月份披露的一份研报,2019年,“金龙鱼”品牌市场份额为33.7%,加上公司欧丽薇兰(2.3%)、胡姬花(1.9%)、元宝等其他(2%),其食用油品牌市场占有率合计为40%,远高于位列第二的福临门(13.5%)。

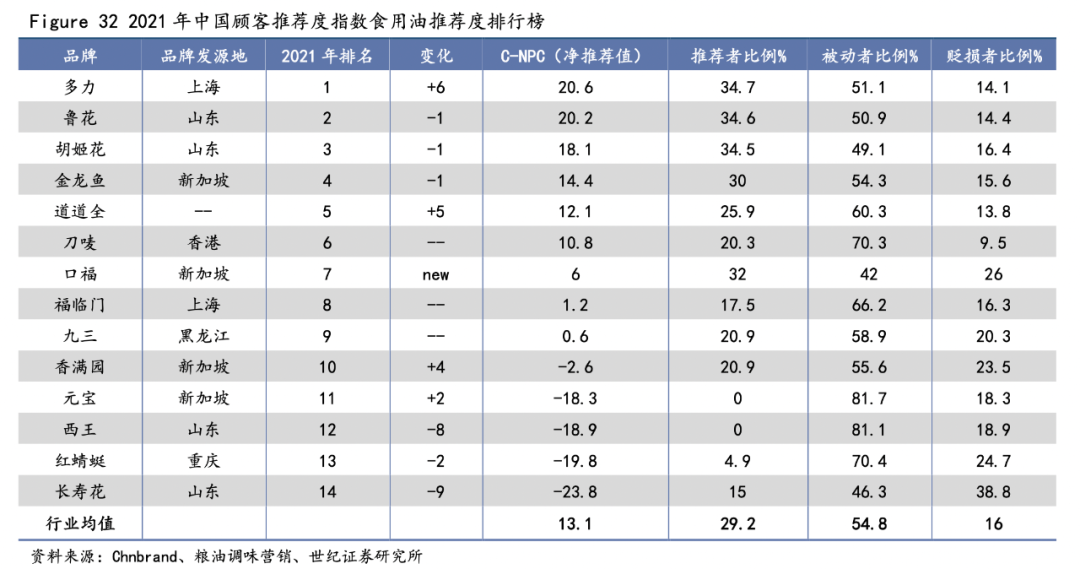

此外,2021年1月,中国北京-品牌评级权威机构Chnbrand发布2021年(第七届)中国顾客推荐度指数SM(C-NPS®)食用油推荐榜单显示,金龙鱼公司旗下的“胡姬花”、“金龙鱼”品牌分别排名第三、四位,福临门品牌则位居第八位。