随着A股市场再趋活跃,作为市场重要力量之一的两融资金正在返场,近期两融余额连续增加,两融规模和融资规模均已创近6年新高。

与此同时,融券规模也持续增加,正不断创出历史新高。

对于融资融券市场的变化,有专家认为,目前两融规模总体仍属正常水平。

两融资金重新返场 两融规模创近6年新高

近日两融规模总体持续走高。

数据显示, 截至2021年6月1日,两融余额达到17349.11亿元,这一数据创下2015年7月6日以后,近6年新高。

具体数据来看,今年5月以来,两融余额只有3个交易日出现减少情形。自5月24日开始至6月1日,两融余额已实现7连增。

除了两融余额创出近6年新高,融资余额也创下近6年新高。数据显示,截至2021年6月1日,融资余额达到15775.35亿元。

两融规模创出近年新高的背后,是近期A股市场再趋活跃,一方面,两市股指摆脱前期调整姿态,整体呈现升势,另一方面,两市总的成交额水涨船高,多次突破万亿元大关,截至6月2日,两市成交额已连续4个交易日突破万亿元。

2015年两融资金最高曾达到2.27万亿元,在那一轮牛市行情中,两融资金发挥了重要影响。目前,两融规模已经超过了上一轮牛市平均水平。对此,专家的看法又是如何呢?

申万宏源首席市场专家桂浩明在接受证券时报记者采访时认为,目前两融余额从绝对量来看比较高,已逐步接近2015年7月份的水平,当时市场是过度投机状态,但目前数据要从多个方面来看。

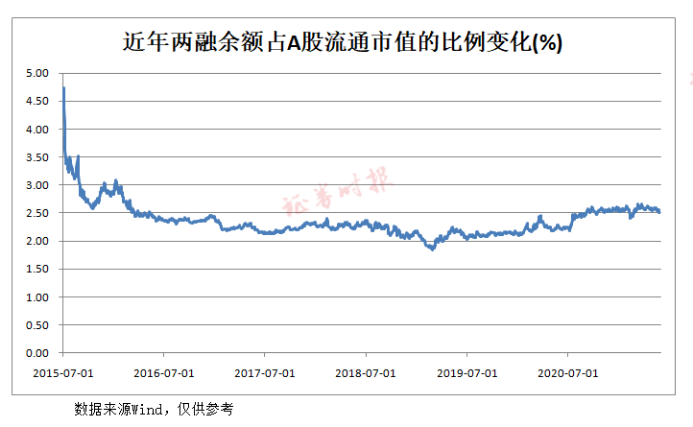

桂浩明认为,衡量两融要看一些具体指标,一是每日两融增量与当天市场成交量的比例,也就是每天成交中,有多少是两融带来的,目前这个比例较低。二是两融余额占整个市场流通市值的比例,目前这个比例也不高。从上述指标来看,目前情况与2015年高峰还不具有可比性。

按照Wind统计口径,记者发现,目前两融余额占A股流通市值的比例约为2.5%,与最近6年的平均水平大体相当。相较之下,2015年7月两融余额占A股流通市值的比例一度高达4.73%。

桂浩明对记者表示,综合来看,目前两融规模总体属正常水平,由于两融规模的扩大,两融可选标的增加,一些机构也在加强对两融风险的控制,包括对一些高位股降低杠杆,两融总体还是处于平稳发展状态。

从目前融资个券情况来看,已有超过300只股票融资余额超过10亿元,其中中国平安、贵州茅台、牧原股份、东方财富、中信证券、兴业银行、京东方A融资余额甚至超过100亿元。

不过,从融资余额占流通市值的比例来看,则是仁东控股、三孚新科、凯乐科技、同方股份、明冠新材、洪涛股份、全柴动力、中体产业等股票较高,融资资金对这类股票走势影响可能较大。

融券余额不断创出历史新高 两融多空极度失衡状态已明显改变

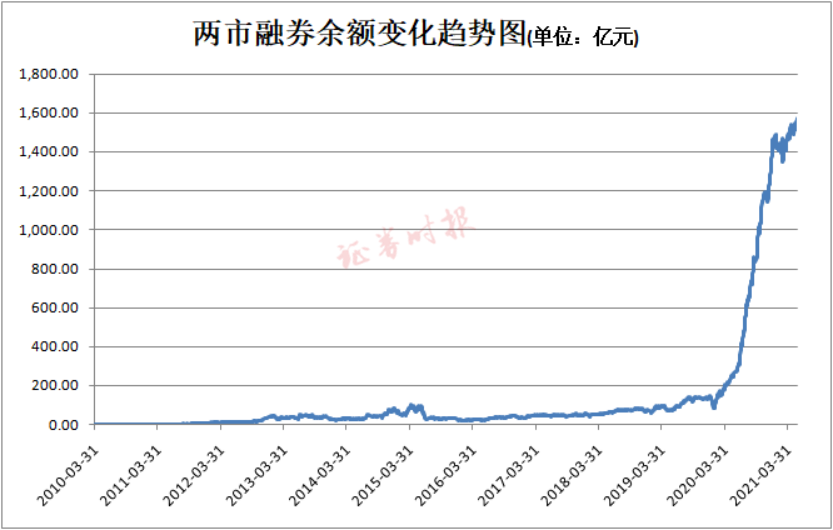

在两融余额和融资余额创下近6年新高的同时,融券余额也在稳步增长,并不断创出历史新高。

数据显示,截至2021年6月1日,两市融券余额达到1573.75亿元,创出历史新高。

2015年4月9日,融券余额曾短暂超过百亿元,但此后又迅速回落。

科创板首日即可融券以及创业板落地注册制后首日即可融券,推动了融券规模的大增长。

2019年7月24日,两市融券余额重新超过百亿元,此时正是科创板开始交易的第三个交易日,此后融券余额稳步增长。进入2020年,创业板落地注册制后,两市融券余额进一步大幅扩张,并很快于2020年10月21日首次突破1000亿元。

从融资规模与融券规模的对比来看,2015年7月,融券余额尚不到融资余额的1%,但目前融券余额已达到融资余额的约10%,两者规模对比极度失衡的状态已有明显改变。

桂浩明认为,融资融券业务的发展,特别是融券的发展对于平衡多空关系发挥了积极的作用。

不过,桂浩明也指出,从现在情况来看,两融某些结构方面还存在不太合理的情况,部分股票两融规模占比偏高,在市场调整时蕴藏风险,从投资者角度来说仍需要有强烈的风险意识,监管层面和证券公司也需要加强对相关风险的管理。