全球芯片荒之下,老牌美国芯片巨头英特尔正在酝酿新的超级并购。

近日,有消息称,英特尔正在考虑以300亿美元(合约人民币1937亿元)的价格收购美国晶圆代工厂商Global Foundries(格罗方德半导体,简称格芯)。

更早之前,英特尔还宣布,拟在美国亚利桑那州投资约200亿美元新建两座晶圆厂。这也意味着,英特尔动用的资金约500亿美元,折合人民币超3200亿元。英特尔还表示向外部客户开放晶圆代工业务。这意味着,英特尔跨入代工服务,将直接与台积电、三星竞争。

值得注意的是,中国国内芯片产能正在快速增长,有望带来产业链更多投资机会。

英特尔加码芯片制造

全球芯片产业发展迭代过程中,形成了两种主流发展模式:

一种是以台积电为代表的Foundry模式,即只专注晶圆体代工环节。基于这种模式,包括高通、联发科以及海思在内的芯片设计厂商不断兴起,它们可以只负责芯片电路设计,生产、封装测试等环节都可以外包,反向促进了台积电的不断壮大。

另一种是以英特尔为代表的IDM模式,即芯片从设计到成品的整个过程都由制造商负责,这种模式可以保证产品从设计到制造环节的一体性。

但是英特尔新CEO上台之后,明显加大对芯片制造端的投入,并且希望在代工上和台积电等一决高下。

收购美国晶圆代工厂商格芯是其中最重要的一步。

据调研机构TrendForce数据显示,目前在全球半导体晶圆代工营收市场中,台积电、三星、联电包揽前三,格芯排名第四。在今年一季度,格芯营收达13亿美元,在半导体代工市场占据5%的份额,与中芯国际基本持平。

对于产能规划,格芯首席执行官Tom Caulfield曾表示,拟继续扩大在美国和德国所有制造工厂的生产能力,并在新加坡开始建设300mm晶圆厂扩建的一期工程,计划在2023年投产。该期工程完工后,格芯每年将增加45万片晶圆的生产能力,新加坡生产基地的生产能力将提升至大约每年150万片晶圆(300mm)。

Wedbush Securities的分析师Matt Bryson表示,英特尔是半导体行业少数几家既设计又制造芯片的公司之一。但是,市场对英特尔的担忧之一是他们并不真正知道如何充当代工厂,而格芯将为他们提供一系列更广泛、更成熟的产能。

事实上,英特尔这两年在先进制程上的尝试一直不是很成功。

在竞争最为激烈的芯片先进制程上,英特尔公司目前最新的芯片还是采用14nm或10nm工艺,而台积电和三星等芯片代工厂目前已采用5nm工艺。虽然市场普遍认为在10nm芯片上英特尔公司领先市场,但是整体性能想和5nm相比还是勉为其难。

英特尔公司最为重视的7nm芯片也遭遇了难产。2020年7月,英特尔公司宣布遭遇技术困难,将延期推出7nm芯片。

英特尔公司宣布7nm制程延期后,开始重新设计技术流程,精简工艺结构,以确保产品能在2023 年顺利推出。而届时台积电和三星的3nm芯片或许已经实现量产。

格芯在先进制程上已经停下脚步,专心优化成熟制程,收购如果完成,双方在制程上可以达到互补。

英特尔在芯片制造端的野心在新CEO上任之后就充分展露。

3月份,英特尔首席执行官帕特·基辛格在网络直播中宣布,计划斥资200亿美元在美国新建两座晶圆厂,进而大幅提高先进芯片制造能力。

同时,英特尔表示,将向外部客户开放晶圆代工业务。帕特·基辛格宣布,英特尔将成为代工产能的主要提供商,开启“IDM 2.0”模式。为了实现这一愿景,英特尔正在建立一个新的独立业务部门,由半导体行业资深人士Randhir Thakur博士领导,他们将直接向帕特·基辛格汇报。

对此,路透社评价称,这一战略将直接挑战世界上另外两家先进的芯片制造厂商——中国台湾的台积电和韩国的三星电子。但报道同时指出,即便英特尔即将与台积电、三星展开竞争,它也计划成为这两家公司的更大客户,让它们为英特尔生产名为“tiles”的芯片部件,以提高某些芯片的成本效益。

市值仅有台积电三成

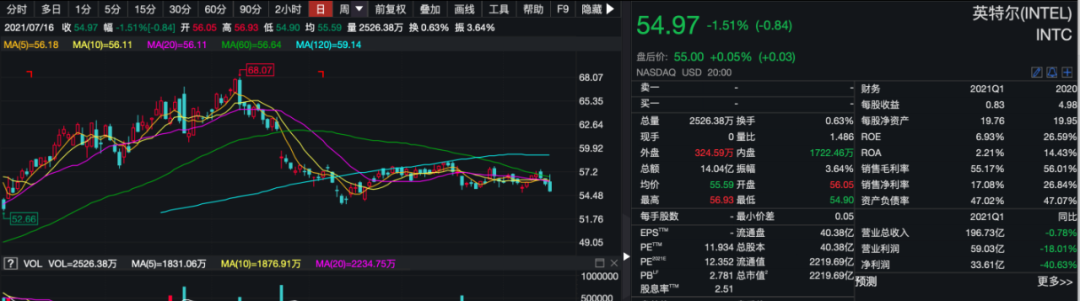

从股价上看,截至7月16日,英特尔股价为54.97美元每股,年内涨幅约为11%。同期,台积电股价也上涨了11%左右。

业绩上看,台积电公司日前发布了2季度,当季3721.45亿元新台币(约合133.06亿美元) 同比增长19.8%,实现1343.59亿元新台币(约合48.04亿美元)的净利润,同比增长11.2%。但是净利润表现不及市场预期的1361亿新台币。

财报发布后,当地时间周四台积电美股震荡下滑,导致股价大跌5.67%,报117.34美元/股,市值蒸发355.8亿美元(约合人民币2297亿元),并较今年2月的历史最高点下跌17%,目前总市值6000亿美元左右。第二季度,台积电5纳米芯片出货量占晶圆总收入的18%,7纳米占31%。

此外,在先进工艺方面,台积电宣布4nm试产将按进度本季开始,终端应用包含智能手机与高速运算(HPC)。台积电的3nm仍旧沿用FinFET(鳍式场效应晶体管),2nm时代才会上马GAA(环绕栅极晶体管),不过量产时间也有所延误,也是导致股价下滑的因素之一。

但是英特尔的业绩也不容乐观。以4月23日公布的一季报来看,单季度英特尔营收197亿美元,超出市场预期的179亿美元,净利润34亿美元,与上年同期相比下滑41%。其中第二大收入源数据中心业务营收同比锐减20%,拖累业绩,毛利润也显着下滑5.4%,盘后股价一度大跌超5%。

事实上,经过该次大跌,英特尔年内股价再也没有翻身,一直处于震荡盘整状态,比4月的年中高点跌去了约20%。

虽然二者年内股价表现基本相同,但是市值差距已经显而易见。

截至7月16日,台积电市总市值为6002亿美元,PE 30.7倍,PB 8.43倍。与之相对,英特尔的总市值为2219.69亿美元,PE 11.9倍,PB 2.78倍。台积电的市值和估值几乎都是英特尔的三倍。在此背景下,英特尔眼红台积电的代工业务,原因也就显而易见。

全球芯片产业进入景气周期

英特尔在产能上的投入并不是无的放矢。从全球市场来看,芯片的需求仍然存在较大增长空间。帕特·基辛格就预计,半导体行业将迎来10个增长的“好年景”,因为世界正变得越来越数字化,所有数字化的东西都需要半导体。

根据世界半导体贸易统计协会(WSTS)最新公布的报告:2020年世界半导体产业增长5.1%,达4331.45亿美元。同时,WSTS预测2021年世界半导体产业将增长8.4%,达到4694.03亿美元,并超过2018年的4687.9亿美元,创出历史新高纪录。

5G技术的进步推动物联网、高性能计算、AI、汽车电子等应用的普及,半导体的下游应用范围扩大也推动着半导体设备行业的持续成长。据SEMI最新数据预测,2021年和2022年半导体设备行业规模将达到718亿美元和762亿美元,维持8%以上的年均复合增速。

去年以来,在全球“缺芯”的背景下,芯片涨价也一直没有停止,意法半导体(ST)集团、安森美等全球领先的功率半导体厂商也纷纷发布了涨价通知。

在国内市场,晶丰明源表示,产品价格将根据具体产品型号做出不同程度的调整;集创北方上调全线LED驱动产品价格;辉芒微电子调涨电源管理芯片价格;菱奇半导体、东科半导体、辉芒微电子、瞬雷科技等企业也纷纷宣布涨价。

诸多原因配合之下,全球芯片出货量持续增长,美国半导体协会(SIA)发布报告显示,5月全球半导体销售额数据达436亿美元,环比增长4.1%,同比增长26.2%,创下单月历史新高。另外,所有主要区域市场销售额均实现同比增长:欧洲 (31.2%)、亚太/其他地区(30.9%)、中国 (26.1%)、美洲 (20.9%) 、日本 (20.4%)。

中国芯片产能爆发,国产机遇难得

虽然英特尔的增产计划有助于提升美国在全球芯片制造端的地位,但是中国在芯片产能上的投入已经领先一步。

据英国金融时报报道,美国在全球芯片制造产能中所占的份额从1990年的37%下降到了2020年的12%,而欧洲在此期间下降了35个百分点,降至9%。中国大陆的市场份额从几乎没有扩大到15%,这一数字预计在未来十年将增长到24%。

从晶圆尺寸的产能来看,截至2019年,中国大陆300mm晶圆占比已增长至12%,200mm晶圆达到15%,150mm以下的占29%。自2017年以来,中国已建成39个半导体晶圆厂。在这些工厂中,有35家为中国独资工厂,其余为外资独资工厂。中国大陆拥有世界上进行中最多的半导体晶圆厂建设项目,目前有57个晶圆厂正在运营,有26个晶圆厂正在建设或计划中,其中300mm晶圆厂为19个,200mm的有7个。

半导体设备的采购量也体现出中国半导体产业的快速发展,根据SEMI数据,2020年1季度全球半导体制造设备订单金额同比增加51%,其中中国大陆59.6亿美金,同比增加70%。伴随长江存储、合肥长鑫、中芯京城、华虹无锡等工厂的扩产,全球半导体制造产业有望向大陆转移,中国大陆半导体设备材料采购需求将持续提高。

中国产业在成本上也具有优势。据美国半导体行业协会和波士顿咨询集团估计,中国大陆晶圆厂的成本比美国的低37%至50%。随着中国半导体产业链的不断完善,以及整体技术水平的提升,其在全球芯片制造业的竞争力不容小觑。

“随着半导体产业国产化的进程加速,有利于国内设备厂商谋求发展机会。近期的产业链缺货以及美国对中国半导体产业链的限制,推动下游厂商寻求芯片供给的多样化以及国产化,以提高其供应链安全性,有利于国产化芯片厂商的扩产,也有利于国产半导体设备厂商的发展。”川财证分析师孙灿此前指出。

中信建投也指出,5G、汽车、PC等多行业需求共振,驱动半导体长期成长,二季度行业缺货涨价持续。本轮半导体景气周期持续度将超出此前预期,预计延续至2022年。

半导体国产化需求旺盛,为未来10年确定性投资主线,半导体设备周期向上,国产需求迫切;半导体材料逐步取得突破,具备放量基础;化合物半导体下游需求高增速,把握下个时代机遇;射频前端量价齐升,国产厂商有望跻身高端市场。