资管新规过渡期满仅剩5个多月,银行理财净值化转型进程提速。

日前,银保监会相关人员在国新办新闻发布会上表示,绝大部分银行将完成理财业务存量整改。纵观今年上半年银行理财市场,券商中国记者统计发现,银行净值型产品发行占比逐月提高。与此同时,银行理财子公司发行产品数量比去年同期大幅提升近,权益类投资比重也明显扩大。

具体来看,据Wind数据显示,今年上半年共有293家银行及20家银行理财子公司发行28083只理财产品,净值型占比达50.3%,比去年同期增长29.5个百分点。其中,理财子公司发行产品数量达2485只,同比增长151%,且均为净值型产品。同时,由于各大银行发行的6个月以内产品超60%,且大部分为非净值型,在资管新规过渡期满后,净值型产品将基本覆盖绝大部分银行理财。

银行业研究人士对券商中国记者表示,目前国内理财存量整改接近尾声,但部分小型银行接下来仍面临较大压力,尤其是部分小型银行存在低风险偏好的存量客户。银行净值化转型迫在眉睫,对银行既是挑战也是机遇。

银行理财净值化转型加快

距离资管新规过渡期结束仅剩不到半年时间。日前,银保监会政策研究局负责人叶燕斐在国新办新闻发布会上表示,2021年一季度末银行理财整改已过半,2021年底前,绝大部分银行将完成整改。

Wind数据显示,今年上半年全国共有313家机构共发行28084只理财产品,比去年同期减少8566只产品,同比下降23.4%,发行机构数量也比去年减少54家。其中,各机构共发行净值型产品14125只,占全部理财产品的50.3%,比去年同期大幅增长近29.5个百分点。

从产品发行数量来看,上半年银行理财子公司产品呈现“爆发式增长”。今年上半年,20家理财子公司发行2485只产品,比去年同期增加1495只,增幅高达151%。随着更多理财子公司获批开业,发行产品的机构也比去年增加了8家。

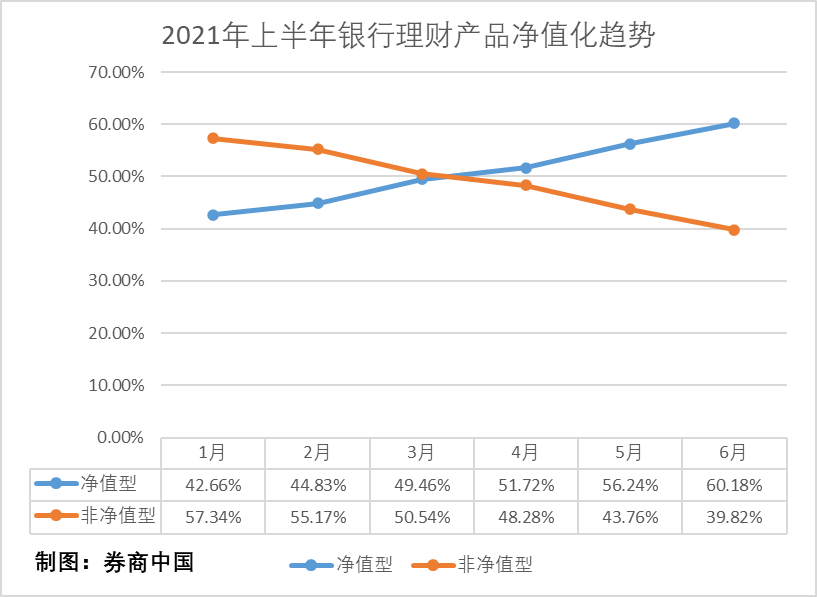

以时间维度来看,银行理财净值型产品比重逐月提升亦验证了银行整改进度。数据显示,今年一月发行的产品中,非净值型占比仍高达57.3%;到了6月份,新发非净值型产品比例已压降至39.8%,而净值型占比已大幅抬升至60.2%。

从存量理财产品的规模和净值化改造进度来看,截至今年上半年,城商行的净值型产品规模最大、且占比最高,数量达11311只,占比达66.9%;农商行存量净值型产品其次,数量及占比分别为6699只、51%。由于多数股份行和国有大行的净值型产品已大多数转移至旗下理财子公司中,因而净值型产品数量占比较低,分别为36.1%和13.1%,而外资银行的占比也仅为22%。

理财子公司更青睐“长期主义”

券商中国记者注意到,今年上半年发行理财产品数量前五的机构大多为国有大行和股份行。其中民生银行1612只,发行数量位列第一,中行1295只、交行865只,分别位列二、三名。不过,从产品类型来看,非净值型产品比例仍非常高,分别为97.33%、100%和100%。

光大银行金融业分析师周茂华分析称,出现这种现象,主要是银行一方面迎合部分风险偏好低,倾向确定收益的投资者;另一方面,银行为留住客户,增加负债,并且这类非净值型理财产品期限相对短。

为满足资管新规过渡期合规要求,各大银行新发行的非净值产品绝大部分压缩在6个月以内。数据显示,民生银行、中行、交行、农行、建行等新发产品超60%的产品在6个月以内,交行占比高达100%。

“净值化转型大势所趋,过渡期临近,一季度国内银行理财产品整体转型过半,下半年转型速度有望加快,年底绝大部分有望完成净值化转型。”周茂华表示。

与母行发行的短期理财产生鲜明对比的是,银行理财子公司发行的产品更倾向于长期、封闭式运作。大部分理财子公司发行产品的存续期限长于1年以上,2年以上产品也占比不小。

以招银理财为例,今年上半年发行的288只产品中,存续期限在1年以内的仅占8.7%,存续期限1-2年的产品占9.38%,而存续期长达2年以上的产品占比多达81.94%。信银理财也十分类似,该公司新发产品均是1年以上,2年以上的产品占比高达93.6%。

权益资产配置比例显著增加

随着各大银行纷纷将银行大部分净值型产品转移至旗下理财子公司,其发行产品的资产配置也日益多元化,其中多家理财子公司新发产品的股票等资产配置比重显著增加。

数据显示,2020年上半年,12家理财子公司中,仅有3家配置了股票类的资产。配置比例较高的是建信理财和招银理财,分别占所有资产中的14.2%和13.33%。到2021年上半年,20家理财子公司中,已有12家在产品中配置了股票类资产,配置比例也明显提升。例如,中银理财、杭银理财、建信理财等,股票资产配置比例均超过了15%。不过,绝大多数的资产仍分布在债券等风险偏好较低的品类之中。

另一方面,记者注意到,由于目前绝大多数的中小银行仍未成立自己的理财子公司,在新发行的理财产品中,仍有相当大比例的非净值型、保本型产品等,产品的主要特点包括风险小、收益率低。而中小银行所发行的理财产品中,股票类资产几乎“不见踪影”。

从收益类型来看,今年上半年发行的银行理财中,保本型产品比例为5%,同比缩减10个百分点。其中,保本浮动型占4.02%,保本固定型占1%,去年同期,二者的比例分别为13.25%和2.68%。

保本产品的主要发行机构除了农行和工行两家国有大行外,其余大多数分布在城商行和农商行。例如,哈尔滨银行今年上半年共发行144只保本浮动性产品,占该行产品比例高达80.9%。

中小银行转型“迫在眉睫”

7月14日,银保监会政策研究局负责人叶燕斐表示,在推进银行理财业务存量整改过程中,对于个别银行存续的少量难处置的资产,按照相关规定纳入个案专项处置。银保监会将持续督促相关银行综合施策、积极整改,尽快全部清零,从根本上转变理财产品市场格局和观念氛围。

“目前国内理财存量整改接近尾声,部分银行的理财产品已完成净值化转型,但部分小型银行接下来仍面临较大压力,尤其是部分小型银行存在低风险偏好的存量客户,以及存量问题资产相对较多,资本补充压力较大。”周茂华对记者表示,银行理财产品净值化转型,需要严控增量、加快消化存量,对于少数切实有困难的小型银行需要采取一行一策积极推进整改。

琢磨金融研究院院长姚杨此前也对记者表示:“当下已经设立理财子公司的银行占比还较小,如何进一步扩大适用范围,以及许多没有能力设立理财子公司的中小银行,特别是城农商行,他们如何进一步贯彻资管新规的要求,如何真正能够为客户特别是相对下沉的普通低资产额投资者提供适用、丰富、合规的产品,将是不小的挑战。”

对此,姚杨表示,监管层面应兼顾到此类银行的客观情况,为没有能力、没有条件、没有资格设立理财子公司的中小银行机构提供客观可行,且明确符合规定的解决方案。银行自身也要不断加强人才储备和素质提升,更多以专业优势而非其他优势获取市场化竞争的胜利。

周茂华指出,理财产品净值化转型对银行来说转型迫在眉睫,既是挑战也是机遇,需要加强投资者宣传教育,提升理财产品创新能力,满足不同风险偏好、收益要求的投资者。另一方面,提升银行及理财子公司投研能力建设,提升金融机构运营能力,例如:运用金融科技提升数字化经营能力,满足个性化、场景化需求,精准营销,实现资产管理转型。

姚杨认为,在投资者教育方面,银行可以也需要进一步向投资者特别是低风险偏好的投资者传递“净值化”的概念,让投资者打破原有的刚兑预期,让投资者理解并接受各类产品本身就存在其资产波动的可能性和风险特征,真正做到“卖者尽责,买者自负”。