上半年只剩5个交易日,公募基金“中考”业绩即将揭榜,5318只主动权益类基金(各类型分开计算)竞争激烈。其中,百亿规模基金加速内卷,业绩分化明显,首尾业绩相差高达32个百分点。多位基金业内人士表示,今年行情特点是板块不停轮动,没有一条持续上涨的主线。在轮动格局下,踩准节奏的基金业绩表现突出,而看错板块或节奏没踩对的基金,业绩相对较差。此外,在市场风格及热点板块快速轮动的背景下,一些百亿级大基金可能面临“船大难掉头”的问题。

百亿规模基金首尾业绩相差32个百分点

葛兰领跑

近期市场震荡加剧,上半年权益类基金收益率冠军几乎一日一变,悬念迭起。Wind数据显示,截至6月22日,宝盈基金肖肖、陈金伟共同管理的宝盈优势产业赶超广发多因子,成为目前表现最好的主动权益基金,今年以来的收益率达45.77%。而暂排在第二位和第三位的分别是广发多因子和广发价值领先A,今年以来的收益率分别为44.90%和41.15%,分别由广发基金唐晓斌和林英睿管理。此外,在业绩前10名的争夺战中,不少位次之间业绩相差不到1个百分点,竞争激烈。

除了对上半年收益率冠军的角逐,一些顶流百亿规模基金的业绩表现也备受关注。根据一季报披露的规模数据来看,目前可统计百亿规模的权益类基金(股票型+混合型,不同份额合计)有151只。

截至6月22日,在151只百亿级别权益类基金中,今年以来净值增长率超过10%的有16只,其中有5只今年以来回报超20%。在这些基金中,表现最为出色的是葛兰管理的中欧医疗健康A,该基金年内已经收获了23.31%的收益率。其次,焦巍管理的银华富裕主题,今年以来回报达23.06%。值得注意的是,该基金在今年节后市场大跌期间(2月18日至3月9日)的净值回撤幅度曾达到了29.91%,是百亿基金中回撤幅度最大的一只。而自3月11日大跌结束后,该基金从“末尾”到“首位”力挽狂澜,净值强势上涨超36个百分点。排名第三的是吴兴武管理的广发医疗保健A,今年以来回报达22.15%。

值得注意的是,百亿规模基金业绩分化明显,截至6月22日,表现最好和最差的首尾业绩相差高达32个百分点。

对于今年百亿规模基金业绩分化明显的原因,一位基金业内人士表示,今年的行情特点是各种行业和板块不停的在轮动,没有一条持续上涨的主线。在轮动格局下,踩准节奏的基金业绩则突出,看错板块或节奏没踩对的基金,业绩相对较差。所以今年业绩很好或很差的基金,可能换手率较高。此外,今年的行情特征下,规模较大的基金,业绩不如小规模产品,对此他表示,大资金换仓成本比较高,全面参与轮动行情难度较大。相对而言小资金就可以全部投入行业轮动,如果操作得当,更有利于取得高回报。

沪上一位管理百亿规模基金经理表示,在市场的分化期,尤其是市场一致看好的主流板块开始出现下跌的时候,不同基金之间因为结构的原因,出现分化是很常见的,这不仅在百亿基金上比较突出,其实在其他基金上也会很明显。一方面,年初以来,A股及港股市场均表现出周期板块和科技消费等成长板块的分化,各板块快速轮动,以A股市场为例,表现最好的钢铁与跌幅最大的家电板块之间差距达到38%。由此,基金配置上的差异,必然会带来业绩上的分化。另外,去年以来市场赚钱效应突出,居民投资基金热情高涨,间接造就了不少百亿级新基金,这对于基金经理的管理能力其实是不小的考验,若已超出自身能力圈同样也会反映到基金业绩表现上,最终导致业绩分化现象。

一位中型基金公司市场部负责人表示,今年以来市场震荡起伏,市场风格及热点板块快速轮动,相较百亿级大基金“船大难掉头”,规模较小的基金凭借在投资灵活性上的优势,反而更能通过快速调仓捕捉市场机会,获得更好的收益。但是,也应该看到,尽管这些大规模基金因投资灵活性等原因导致短期业绩表现相对落后,但他们的管理人大多都是身经百战且历史业绩突出的资深老将,半年的业绩表现甚至一年的业绩表现也都不足以掩盖其优异的长跑能力,建议投资者切勿盲目追逐短期排名,关注长期业绩表现才是胜利之匙。

医药、新能源霸榜

成百亿基金上半年取胜关键

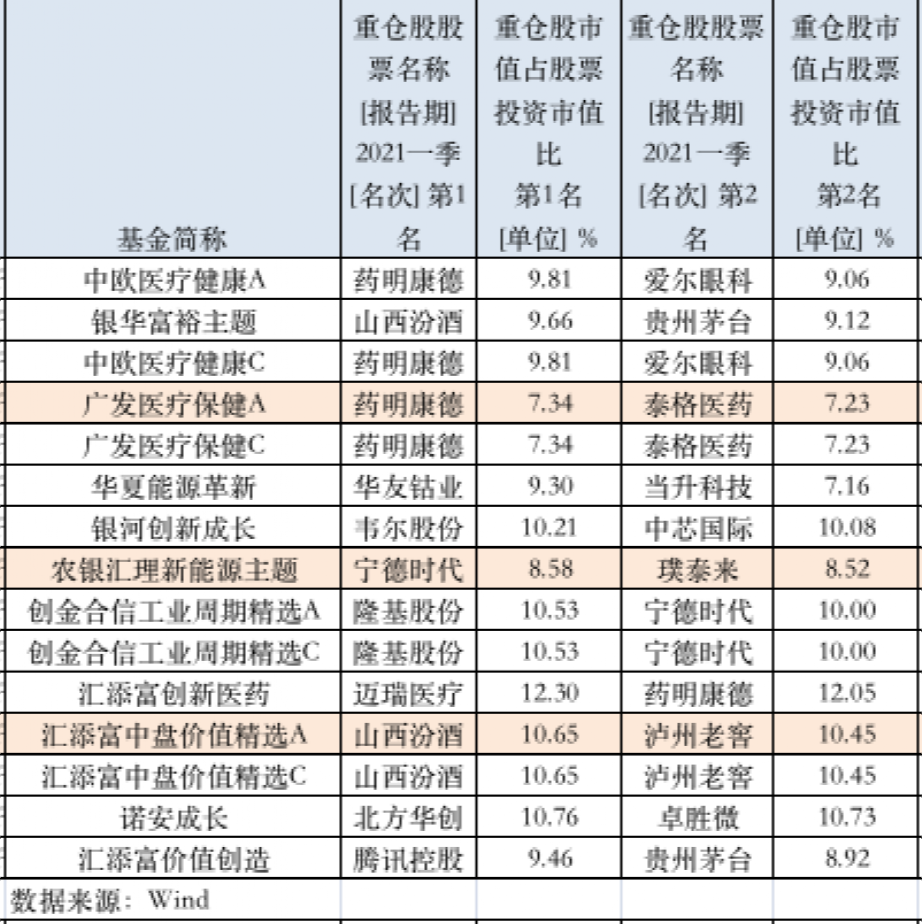

记者发现,今年以来业绩表现较好的前十大百亿规模基金,基本清一色重仓了医药、新能源股、白酒领域龙头品种。截至一季报来看,对医药股重仓集中在药明康德、爱尔眼科、迈瑞医疗等,对新能源重仓主要集中在华友钴业、宁德时代、隆基股份等。对白酒重仓集中在山西汾酒、贵州茅台、泸州老窖等。

农银汇理基金经理赵诣认为,市场若短期受到收紧预期影响而出现超调,反而是较好的布局良机。未来重点看好补短板的高端制造以及碳中和下的新能源方向。他认为,“碳中和”势在必行,能源电力行业是突破口。发电及供热是我国最主要的二氧化碳排放来源,约占到总排放量的一半,能源电力行业控排是实现“碳达峰、碳中和”目标的关键。从能源变革角度来看,风光是未来电力生产侧主力军,逐步迈向存量替代阶段;电网侧方面,碳中和转型支撑,助力能源结构转型;用电侧方面,车辆全面电动化,推进碳中和。重点关注5G 产业链、新能源、高端制造。

中信保诚基金经理孙浩中也看好新能源产业的长期发展空间,他认为,2021年是全球新能源产业真正意义上同频共振的一年,中国在碳达峰碳中和的大背景下,能源结构与用电结构都会呈现加速变化;美国的清洁能源产业有望出现边际改善;欧洲在补贴温和退坡的背景下,相关产业仍将继续保持快速增长,所以对新能源板块的中长期投资机会持乐观态度。

农银汇理医药基金经理梦圆则表示,看好优质的创新医疗器械和创新疫苗的公司。她认为,医疗器械赛道非常分散,有很多子赛道,其中一部分国产替代率非常低。2017年开始,中国创新药起来后,一些创新药器械慢慢被大家所关注。在一些核心资产估值较高的前提下,即使一些传统医疗器械公司此前业绩没有体现,这些公司未来有业绩放量的可能性。谈及对创新疫苗企业的关注,梦圆解释,并不单纯因为新冠疫苗推出,这些企业才具有投资价值,创新疫苗概念真正的意义在于,新冠的出现助推了这个赛道的投入和研发。现在全球都很重视疫苗研发,相关公司获利丰厚,大家愿意在疫苗上投入更多。“很多事情会带来一些更长远的变化,要选择一个品种重仓,一定要明确它的成长性和确定性。仅有成长性,可以用一定的仓位去配置,只有当它的确定性非常明确的时候,才会被重仓。”她说到。

汇丰晋信医疗先锋基金经理骆莹也认为,目前投资医疗板块时机逐渐成熟。 她指出,2021年至今,医药行业估值明显下行,性价比提升。目前中证医药指数市盈率为41.7,从春节前的高点57.9大幅下行,来到趋势线中枢位置。 目前买入新发行的主动管理医疗基金,是投资该赛道的较好选择。