原标题:A股"变天"了?茅台突然大跌7%,抱团股狂跌,基金、茅台一起上热搜!

牛年第三个交易日,以茅台为首的机构抱团股集体杀跌,基金直接跌上了热搜。

A股放量大跌

创业板指跌逾4%

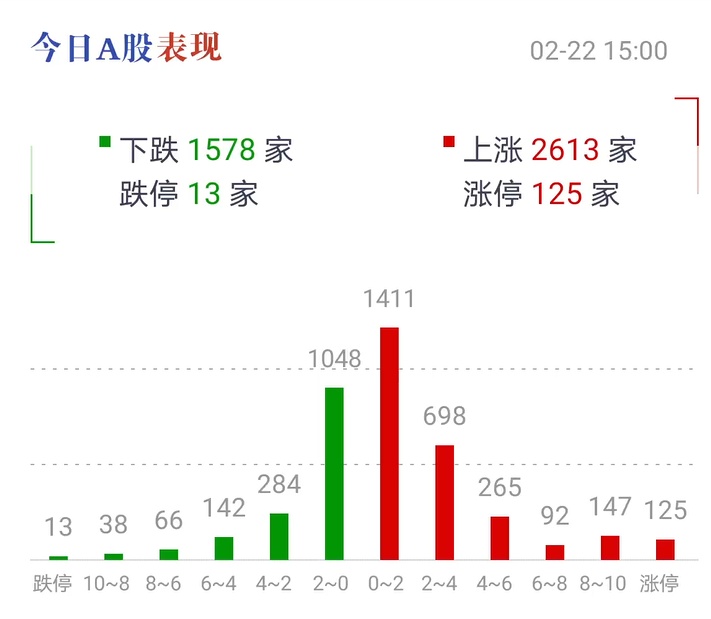

A股三大指数今日集体收跌。

其中上证指数收跌1.45%.

创业板指下挫4.47%,单日跌幅创近半年新高:

市场成交量放大,两市合计成交1.29万亿元。周期股全线走强,钢铁、油化

有色金属板块大涨。不过,整体来看,上涨的股票超2600家,下跌不足1600家。

那为何指数大跌?和其中权重股、也是机构抱团股的暴跌有关。

白酒集体杀跌

茅台暴跌近7%

跌的最猛的,无疑是去年涨得最疯狂的白酒行业。

今天,贵州茅台直接跌近7%,股价跌破2300元关口。值得注意的是,牛年以来三个交易日,贵州茅台三日累计下跌近13%,连续跌破2500、2400、2300元三道关口,市值缩水近4200亿元,跌破3万亿。

酒类指数暴跌7.67%。其中,山西汾酒、酒鬼酒、百润股份跌停。五粮液跌超9%,泸州老窖、洋河股份跌幅超8%。

抱团股集体崩了

除了贵州茅台大跌近7%,各行业的龙头股也都崩了。

wind数据显示,茅指数跌幅超5%,所谓茅指数,即各行业的龙头股组成的指数。

其中,通策医疗率封住跌停板,恒立液压接近跌停。药明康德跌超9%,中国中免跌近9%,东方财富跌8.66%,美的集团、爱尔眼科跌超7%,顺丰控股也跌近7%……

300亿解禁来袭

“扫地茅”跌破千元

2月22日,A股第三大高价股石头科技迎来解禁第一天,受此影响该股低开低走。

最终收跌近13%,从开盘价1099.97元一路跌破千元大关,报收966.02元。该公司市值也2月19日收盘的从740亿元暴跌至644亿元,蒸发96亿。

公开资料显示,石头科技于2020年2月21日登陆科创版,以每股271.12元的发行价格正式上市,头顶“科创版发行价第一”光环。该股是目前A股第三高价股,仅次于贵州茅台、爱美客。2021年1月26日盘中创出1262.62元的历史最高价,这较其271.12元的发行价上涨365.7%。

基金跌上热搜

基民:年前有多爽,年后就有多惨

抱团股大跌,让抱团的基金净值也直线下挫。

午后,基金便跌上热搜了。

有基民表示:一夜回到解放前那两个月的工资被我一天跌完了。

也有基民称:年前有多爽,年后就有多惨……

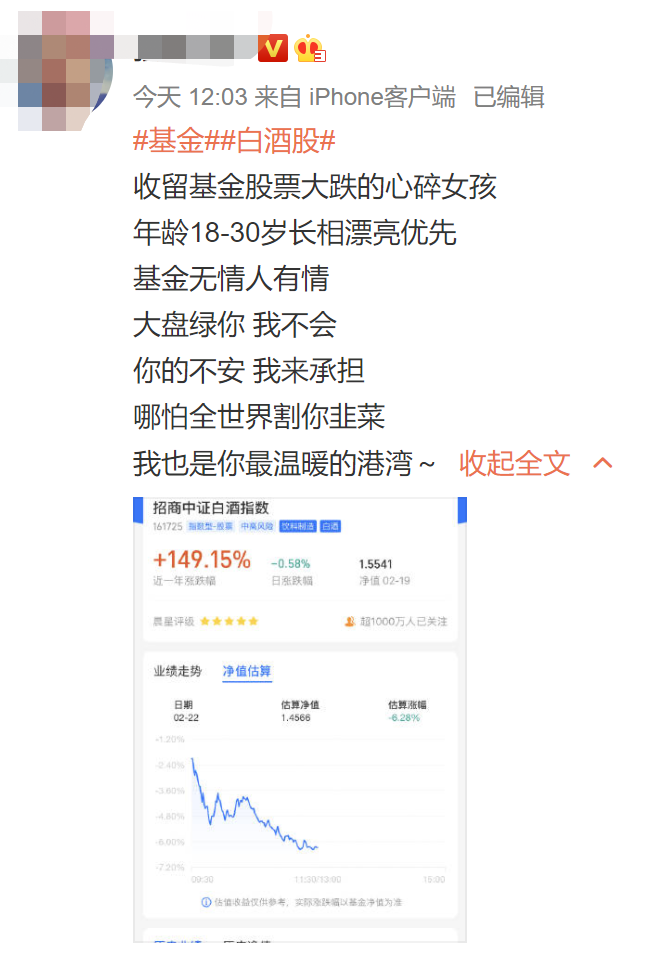

还有相亲段子出来:收留基金股票大跌的心碎女孩……

北向资金净卖出超11亿

不仅如此,北向资金午后转净卖出,早盘一度净买入逾21亿元。截至收盘,北向资金今日净卖出11.14亿元。

周期股崛起

有色、稀土狂飙

与抱团股重挫相对应的是,顺周期股崛起。有色、钢铁、煤炭、石油等资源品和周期股板块全线飙涨。

其中,贵金属指数暴涨超6.6%

中国黄金收涨9.96%,盘中一度封涨停板的紫金矿业收涨7.26%,成交额突破百亿元,连续两个交易日突破百亿。

钢铁板块掀起涨停潮:

石油板块也直线飙升。

公募、私募火速调仓

值得注意的是,春节后,基金君采访公募、私募多为投资人士,均表示已进行调仓换股:公募表示将在新经济、顺周期和港股稀缺龙头板块等进行均衡配置,并将公司盈利作为投资选股的关键性因素核心指标;私募则表示主要降低了估值处于高位的“核心资产”板块,而加仓顺周期、低估值的标的。

公募:在新经济、顺周期和港股稀缺龙头板块等进行均衡配置。

针对公募抱团股的大跌,北京一位绩优基金经理表示,春节后公募抱团股出现较大调整,不排除是机构调仓的结果。据他透露,他在管基金去年四季度,就减持了估值偏贵的医药、电子行业个股,加仓了相对低估的金融、地产和化工板块龙头,基金组合的整体估值得到优化。

该绩优基金经理分析,在连续两年的消费、医药、科技、先进制造等核心资产行情下,当前这些长远空间较大、赛道较好的板块估值偏贵,而受益于全球和我国经济复苏的顺周期板块、成长蓝筹股,虽然长期空间不足,但现阶段性价比不错,放在2021年全年的角度,上述板块的投资性价比相对均衡,他也会以均衡配置的方式,对基金资产配置进行再平衡。

华南一位量化投资部基金经理也透露,从去年四季度开始,已经有部分公募基金开始调仓换股,维持基金组合中整体估值的平衡,调仓的方向主要是卖出一定比例的估值偏贵的消费、医药、科技等股票,投向估值合理甚至低估、并出现行业景气度趋势的金融、化工、有色等顺周期股。

华南某基金经理表示,白酒、新能源等行业景气度高,经过这两年的上涨估值相对较高。但银行地产长期增长逻辑相对没有那么清晰,但胜在当前估值较低,2020年下半年以来经济好转,其实银行也受益的,短期景气度好转,叠加估值低,所以有资金向银行地产这些相对估值较低的板块流动。他也表示加强了对中等市值公司的研究,期待挖掘出更具性价比的投资标的。

私募:减持抱团股,关注顺周期、低估标的

开年以来,私募对抱团股的看法和操作愈发谨慎,多家私募告诉记者,虽然中长期看好相关方向,但对高估值持回避态度。

华夏未来资本表示,春节前他们系统性地降低了估值处于高位的“核心资产”板块,以及短期预期透支较为严重的新能源板块仓位。在他们看来,超低利率、货币滥发带来的估值泡沫终将回归,需要审慎甄别优质公司未来成长能力对估值的消化程度。他们对于机构抱团、标签化带来的高估值持回避态度。

常春藤资产基金经理石海慧告诉记者,其目前仓位在85%左右,主要砍牛市品种,减配一些获利盘丰厚的牛市板块比如新能源个股。“虽然还是看好,但去掉不确定性的,做一下高换低的动作。”他表示。同时他还清仓“讲故事”的企业。

景领投资也表示,适当减持高估值品种。其指出,持仓上仍需结合市场环境,评估公司的成长空间、成长确定性,结合当前估值情况进行投资安排。

悟空投资董事长鲍际刚表示对去年涨幅较大的A股科技成长股做了适当减仓,对于成长性较好的新能源、光伏赛道依然中长期看好。

而加仓方向,景领投资称,主要调仓方向为估值处于合理区间,且具有盈利增长空间的景气行业, 总结为“双循环、高质量、新消费”。关注品牌消费与新兴消费行业;创新药及相关临床试验、伴随诊断、癌症早筛、精准治疗;医疗服务从辅助生殖到养老保健;从消费电子到科技创新等;从消费型网络科技到游戏传媒;受益于长端利率提升的保险等相关行业。

华夏未来资本的加仓方向主要为大型银行和景气估值匹配程度更优的各细分子行业龙头公司。目前仓位持续降低,投资组合趋于防守。

石海慧表示,目前集中持有保留业绩能够不断超预期的行业或个股,适度挑选些性价比非常高的成长股持有,以期获得估值的修复。他表示,随着新发基金规模边际降低,也会适当关注被错杀的中等市值细分领域龙头。此外,顺周期的也稍微布局一点看得懂的,有成长性的上游材料,而不是仅仅关注通胀预期。

盘京投资管理合伙人陈勤判断,顺周期的投资机会有可能会有阶段性超额收益,还有因为风格原因前期超跌的中小市值优质较高增长细分行业龙头存在反弹机会。

鲍际刚表示,考虑到疫苗接种加速,全球经济正处于疫情后共振复苏阶段,春节前后在顺周期方向做了一定的布局,包括工业金属及石油化工链条,交易全球再通胀(买入受益于于大宗品涨价的周期股,去年疫情中断了一次全球经济的复苏,所以说再通胀)。当前阶段仓位处于中等偏高位置。