近日,山西省汾阳市人民法院发布一则刑事判决书,其中显示,晋商银行一位信贷员为完成银行任务,不惜伙同他人伪造虚假工作证明,骗取银行贷款近300万元,其行为均构成骗取贷款罪。最终,三位当事人均被处以罚款,同时还将面临7-18个月的有期徒刑。

为完成银行任务

银行信贷员联合他人骗贷近300万元

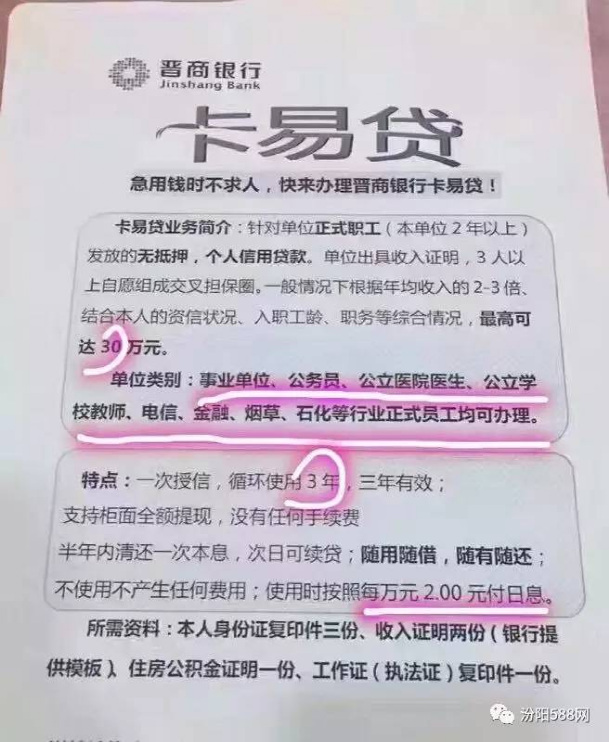

据了解,2015年3月份,晋商银行曾推出的一款个人循环贷款业务“卡易贷”,贷款额度为5-30万元,该业务周期为36个月,每六个月将期间所用贷款及利息还清后,能够继续使用其贷款。

但值得注意的是,该卡易贷业务须有三人以上才能够办理,互相联保,并且需要为公务员、事业编制正式人员,或者垄断性行业正式员工。

2015年4月份左右,张某因办理卡易贷结识了时任晋商银行信贷员的王某,随后王某为完成银行任务联系张某,想让他帮忙介绍一些人来办理卡易贷业务,张某称其认识的人都没有稳定工作。王某称,只需要提交身份证复印件及其征信报告就可以办理。张某随即通过微信等方式称自己可以办理贷款,并且收取所办贷款额度的百分之10%的手续费、1000元的包装费或者两条烟。

2015年8月24日至2015年12月26日张某通过收取冯某及其亲属李丹丹等人贷款额度10%的“包装”费、好处费,伙同王某为冯某及其亲属伪造虚假的企事业单位的工作证明、收入证明、担保人等,由被告人冯某及其亲属冒充行政、事业单位工作人员。在王某的安排配合下,向晋商银行汾阳支行骗取贷款,每包装一人身份被告人张某支付被告人王某500-900元的包装费用。

据统计,从2015年8月7日起至2017年11月份,使用本人及其6名亲属的卡易贷骗取晋商银行卡易贷贷款共计79万元用于经营孕婴店。被告人冯某先后支付被告人张某贷款额度的10%的费用7.9万元,并支付其7000元的包装费。银行贷款到期后,因经营不善,无力偿还晋商银行贷款本金64.3217万元。侦查机关立案后,被告人冯某家属退还晋商银行全部贷款本金。

此外,从2015年8月至2016年3月,张某伙同王某为犯罪嫌疑人张加福(另案处理)等人以本人及其家属共计24人以上述方式骗取晋商银行贷款共计220余万元。侦查机关立案后,冯某等9名嫌疑人归还晋商银行贷款本金,共计189万余元。

张某等三人涉嫌骗取贷款罪

公诉机关就指控的事实向法庭出示了书证、证人证言、被告人的供述与辩解等证据。张某、王某、冯某均对公诉机关指控的事实和罪名无异议,并自愿签署认罪认罚具结书。

对于上述情况,山西省汾阳市人民法院认为,张某、王某、冯某以伪造虚假工作证明的方式骗取银行贷款,给银行造成重大损失,其行为均构成骗取贷款罪,公诉机关指控事实和罪名成立。被告人张某、王某、冯某承认公诉机关指控的事实及罪名,自愿认罪认罚,退出非法所得,主动缴纳罚金,依法从宽处理;被告人张某、冯某案发后自动投案,如实供述自己的罪行,系自首,依法从轻处罚。

结合被告人的认罪态度、犯罪情节、社会危害性,依照依照相关规定,汾阳市人民法院对被告人张某判决如下:

1、被告人张某犯骗取贷款罪,判处有期徒刑一年六个月,并处罚金二万元(已缴纳)。

2、被告人王某犯骗取贷款罪,判处有期徒刑一年六个月,并处罚金二万元(已缴纳)。

3、被告人冯某犯骗取贷款罪,判处有期徒刑七个月,缓刑一年,并处罚金一万元(已缴纳)。缓刑考验期,从判决确定之日起计算。

4、责令被告人张某、王某等共同退赔晋商银行股份有限公司汾阳支行韩发强名下贷款本金121478.6元、韩文军名下贷款本金75342.41元、张加福名下贷款本金40065.44元、殷建花名下贷款本金84000元。

晋商银行为山西首家上市银行

上市5个月股价暴跌60%

目前,晋商银行的官网中未能搜索到卡易贷的相关内容,但在信贷产品分类中依然有“简押快贷”“快押贷”“政采贷”“联链融”“医保兑”“续贷通”“商用卡”等产品。

据了解,晋商银行的前身为太原市商业银行股份有限公司,成立于1998年10月16日,此后于2008年12月30日正式更名为晋商银行股份有限公司(简称“晋商银行”)。

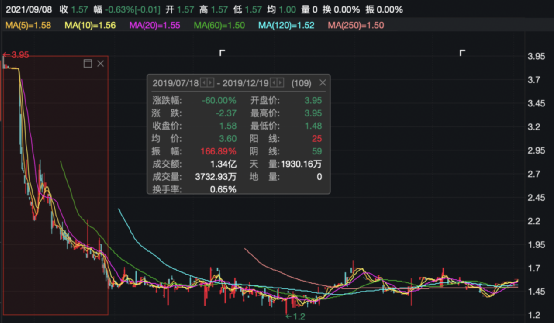

公司于2019年7月18日在香港联合交易所上市,成为山西首家上市银行。晋商银行的发行价为3.82港元,募集资金净额31.7亿港元。但是市场对晋商银行的热度却不太高,据富途证券数据,在此前的公开发售阶段,共有2687人参与晋商银行的公开配售,一手中签率100%,认购倍数仅0.18倍。此外,晋商银行的成交量也相对低迷。

上市之后没几天,晋商银行的股价便开始暴跌,仅5个月的时间,该股股价累计下跌了60%,而随后的表现也“萎靡不振”。截至目前,该股报1.57港元,总市值为91.67亿港元。

晋商银行不良贷款总额上升

上半年净利润同比增长13%

在公司业绩方面,2017-2020财年晋商银行的营业收入不太稳定,分别为41.61亿港元、33.87亿港元、45.55亿港元、46.05亿港元;期间公司净利润均实现同比增长,分别为14.68亿港元、14.95亿港元、16.56亿港元、18.61亿港元。

截止到2020年末,该行贷款达844.6亿元,同比增长15.8%。在对公贷款中,从贷款流向的各行业比重来看,贷款最高的三个行业分别是制造业、采矿业、房地产业,分别占贷款总额的33.2%、22.5%、12.3%。

不过近年来,晋商银行不良贷款额逐年增加。2020年不良贷款合计为25.08亿元,同比上年增加17%。该行称受经济下行叠加疫情影响,部分行业和企业经营压力巨大,还款能力下降,导致不良贷款总额上升。此外,该行的资本充足率和一级资本充足率均低于行业水平。

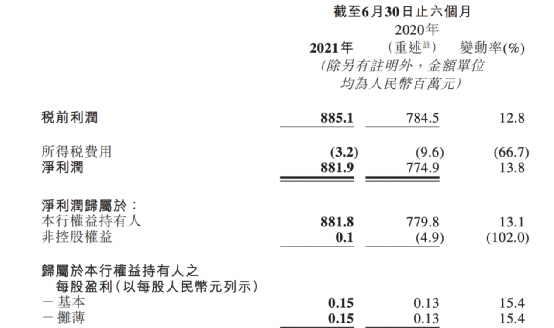

近日,晋商银行披露了截至2021年中期业绩公告。今年上半年,晋商银行实现营业收入25.62亿元,同比减少1.5%;实现归属于本行权益持有人净利润8.82亿元,同比增长13.1%;经营活动产生的现金流量净额为-24.14亿元,上年同期为28.14亿元。

晋商银行高管变更频繁

两年换了三位董事长

在高管方面,晋商银行也变更频繁,两年换了三位董事长。7月20日,中国银保监会山西银保监局发布关于郝强的任职资格批复,核准郝强晋商银行董事、董事长任职资格。至此,晋商银行迎来了一位女董事长。

公开资料显示,郝强的银行从业经历丰富,历任工商银行山西省分行项目信贷处副主任科员、主任科员,公司业务部主任科员,授信审批部专职审议委员,晋商银行总行授信审查部总经理,太原晋阳支行党委书记、行长,总行公司金融部(投资银行部)总经理,晋商银行行长助理、董事会秘书,晋商银行党委委员、副行长。