(原标题:回撤20%,500亿顶流基金经理发文道歉:股票能符合预期,跌了20%反而是加仓机会!)

3月25日晚间,又一个基金经理出来道歉了,管理规模超过500亿,来自嘉实基金成长策略组投资总监归凯。

嘉实基金经理归凯致歉

25日,嘉实基金投研团队集体入驻今日头条,并为大家带来近期市场走势的全面解读。

其中,嘉实基金成长策略组投资总监归凯一连发布了4篇“微头条”,对春节后市场下跌带来基金净值的较大回撤“深感抱歉”。并对基金抱团等市场关心的话题一一坦诚以对。

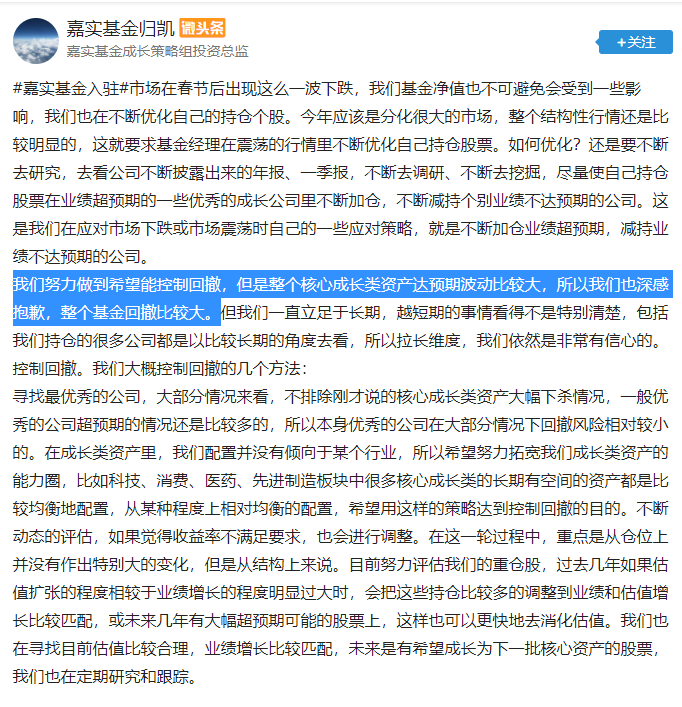

归凯称,市场在春节后出现这么一波下跌,我们基金净值也不可避免会受到一些影响,我们也在不断优化自己的持仓个股。今年应该是分化很大的市场,整个结构性行情还是比较明显的,这就要求基金经理在震荡的行情里不断优化自己持仓股票。如何优化?还是要不断去研究,去看公司不断披露出来的年报、一季报,不断去调研、不断去挖掘,尽量使自己持仓股票在业绩超预期的一些优秀的成长公司里不断加仓,不断减持个别业绩不达预期的公司。这是我们在应对市场下跌或市场震荡时自己的一些应对策略,就是不断加仓业绩超预期,减持业绩不达预期的公司。

我们努力做到希望能控制回撤,但是整个核心成长类资产达预期波动比较大,所以我们也深感抱歉,整个基金回撤比较大。但我们一直立足于长期,越短期的事情看得不是特别清楚,包括我们持仓的很多公司都是以比较长期的角度去看,所以拉长维度,我们依然是非常有信心的。控制回撤。

对于控制回撤,归凯认为寻找最优秀的公司,大部分情况来看,不排除刚才说的核心成长类资产大幅下杀情况,一般优秀的公司超预期的情况还是比较多的,所以本身优秀的公司在大部分情况下回撤风险相对较小的。

归凯称,在成长类资产里,配置并没有倾向于某个行业,所以希望努力拓宽成长类资产的能力圈,比如科技、消费、医药、先进制造板块中很多核心成长类的长期有空间的资产都是比较均衡地配置,从某种程度上相对均衡的配置,希望用这样的策略达到控制回撤的目的。

归凯也透露了会对持仓进行“动态评估”和“调整”。不断动态的评估,如果觉得收益率不满足要求,也会进行调整。在这一轮过程中,重点是从仓位上并没有作出特别大的变化,但是从结构上来说。目前努力评估我们的重仓股,过去几年如果估值扩张的程度相较于业绩增长的程度明显过大时,会把这些持仓比较多的调整到业绩和估值增长比较匹配,或未来几年有大幅超预期可能的股票上,这样也可以更快地去消化估值。我们也在寻找目前估值比较合理,业绩增长比较匹配,未来是有希望成长为下一批核心资产的股票,我们也在定期研究和跟踪。

管理规模超560亿

7只产品近期回撤超20%

公开资料显示,归凯,硕士研究生。曾任国都证券研究所研究员、投资经理。2014年5月加入嘉实基金管理有限公司,先后任机构投资部投资经理、股票投资部基金经理,现任嘉实成长投资策略组投资总监。

据天天基金网数据显示,归凯现任基金资产总规模561.15亿元。

其管理过的基金中,除了去年下半年任职的嘉实远见精选两年持有期混合和嘉实核心成长混合A/C小幅亏损外,其余基金都取得了正收益,而任职期间表现最佳基金是嘉实泰和混合,回报达165.82%。

重仓股方面,截至去年底,归凯现任基金的前三大重仓股分别为汇川技术、通策医疗和迈瑞医疗

目前归凯管理9只产品。春节后,9只产品回撤明显,其中嘉实远瑞和两年持有期与嘉实泰和回撤最高,均超22%,管理规模超百亿的两只产品嘉实新兴产业与嘉实核心成长A/C回撤也超20%。

跌了20%之后反而是加仓的机会

归凯还发文表达自己对抱团股大跌的看法。

归凯认为,“基金抱团”是一种结果,背后抱团的原因是公司商业模式、竞争优势、产业趋势得到市场大部分人的认可,所以大家才会不断在一些好的公司、好的股票上去选择买入行为的结果,我们觉得它是一种结果。

另外,归凯称,如果抱团股业绩有不达预期的话,可能前面20%的下跌才刚刚开始,如果对于业绩能够符合预期,甚至能够不断超大家预期的公司,跌了20%之后反而是加仓的机会。

基金抱团股分化也会非常显著。这是非常考验基金经理、基金管理团队对上市公司研究的深度和研究的前瞻性,也是我们努力去给资金持有人创造Alpha的努力方向,就是不断找到在基金抱团股普遍下跌20%之后,后面到了二季度、三季度还能创新高的股票,这是我们非常需要去研究和挖掘的一些投资标的。

“基金抱团”现象并不是坏事,而且在结构性分化之后可能还会存在着一定投资的机会。我们也在寻找一些未来能够成为基金抱团潜在的股票,如果能找到这些股票的话,超额收益将会非常大,老的抱团股有个别会创新高,有可能造成新的抱团股出来,这也是我们创造Alpha投资标的的一些来源。

除非面临系统性风险

否则不做大的仓位操作

归凯分析称,如果管理的资金规模越大,肯定就是有操作上的难度。就自己而言,还是属于这种比如说比较关注长期。持股的周期也比较长。不是说靠那种频繁换手来做投资。所以我觉得这样也对管理规模扩大也是比较帮助的。换手率过高往往是投机行为或者投资决策质量低下的体现,比如草率的投资决策往往会带来高换手率。

归凯称敢于重仓个股背后是对它们进行了深度研究。归凯透露,对具备持续价值成长的公司一般都做了10年的业绩预测。因为做10年的业绩预测就得对行业、公司有更多的认知才能大概做出来。是要赚长期的价值成长,或者可持续的钱,其实这类公司很稀缺的,要找到这类好公司,一般是不大会去频繁做动作。除非面临系统性风险,否则不做大的仓位操作,主要靠调整持仓结构来应对市场风格变化。

“无论如何,A股市场总在波动、变化中。我们有理由相信,归凯无论现在还是未来,都会秉承他的成长型价值投资理论,并在日后的实践中乘风破浪,发掘出更多的牛股。”归凯称。

此前也有基金道歉

牛年以来,A股市场大幅波动,机构重仓的核心资产龙头股遭重挫,不少重仓此类风格股票的基金产品净值大幅回撤。

此前,某均衡优选混合基金因成立十余个交易日,净值大跌近18%,于4日晚上发布致歉信。

致歉信称:“基于对于长期赛道的看好和短期流动性的判断,坚定地做了投资布局。然而春节期间,资源品价格上涨,导致通胀预期抬头,恐慌情绪蔓延,市场波动突然加大,净值也因此出现了较大的回撤。”该基金表示,尽管基金大幅回撤,但仍坚信许多长期赛道和资产已经跌出更好的价格,并恳求投资者再给一些时间。

业内人士分析,该基金很可能2月9日、10日,新基金就建仓完毕,仓位比较重,买的可能是抱团股,否则节后不可能有这么大的跌幅。

而以稳健收益获得资金青睐的量化私募产品的净值也下滑明显。3月9日,明汯投资向投资人发信致歉称,感谢投资人过去的支持和包容,并为最近产品的表现深感抱歉。致歉信中显示,明汯投资在今年1月初升级模型以后,买了很多“抱团股”,春节以后市场风格突变,“抱团股”集体杀跌,明汯投资的净值随之出现较大回撤。

首只腰斩千亿龙头出现

节后A股市场出现大幅调整,抱团大白马成就上轮牛市行情,也是本轮调整的主要原因。数据显示,节后食品饮料指数重挫逾22%,电气设备大跌21.35%,医药生物、休闲服务、汽车等多个权重板块跌超10%。

到了25日,本轮调整行情一大标志性事件出现。光伏龙头阳光电源2月10日最高的122.18元,跌至今天早盘最低的60.9元,成为本轮调整行情中首只千亿市值腰斩股票,耗时1个半月时间,市值蒸发900亿元。

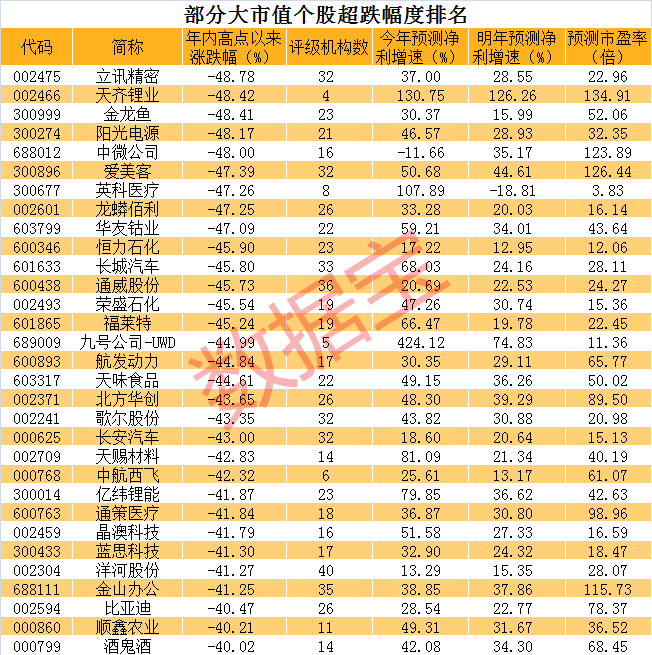

据数据宝统计显示,去年底收盘市值超过500亿元的个股中,已经有逾百股昨日收盘价较年内高点跌幅超过30%,40多只个股跌幅超过40%。

具体看,立讯精密从63元上方跌至24日不足33元,跌幅超48%;天齐锂业、金龙鱼、阳光电源、中微公司、爱美客、英科医疗等10多只个股调整幅度超过45%。