(原标题:公募REITs彻底火了!募集314亿,平均有效认购超7倍!“一日售罄”无悬念)

REITs产品发行成为近期资本市场重头戏,也是基金历史上较为罕见的采取了询价环节。5月26日陆续披露的询价结果公告,揭开了此次发行受机构追捧程度。

据记者发现,目前首批9只产品对外公告完成网下投资者询价,确认最终认购价格,对外正式发布基金发售公告,将于5月31日正式对公众投资者发售。

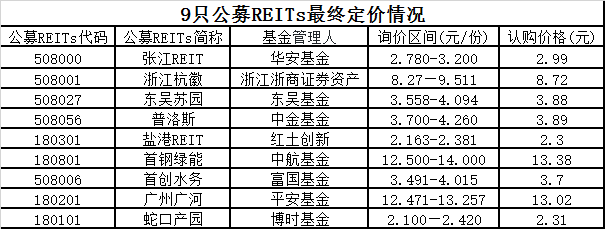

9只产品最终定价出炉

合计募集规模达到314.03亿

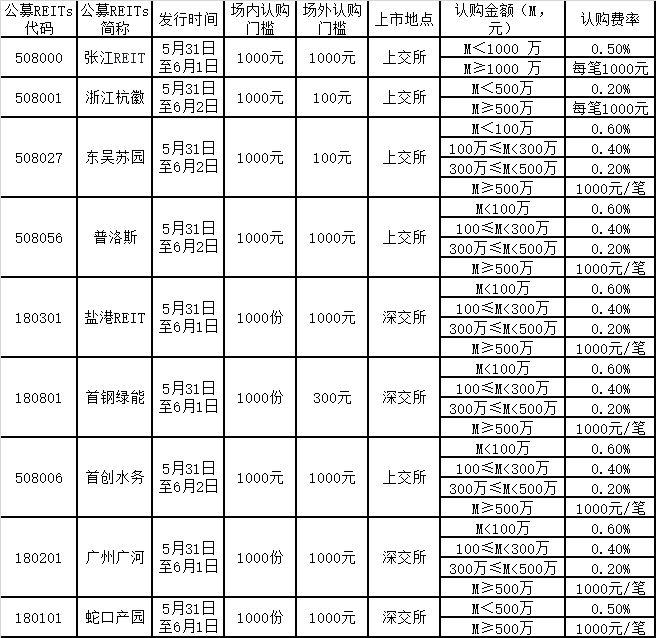

相关公告显示,张江REIT、浙江杭徽、东吴苏园、普洛斯、盐港REIT、首钢绿能、首创水务、广州广河、蛇口产园9只公募REITs最终认购价格分别为2.99元、8.72元、3.88元、3.89元、2.3元、13.38元、3.7元、13.02元、2.31元。

根据公告,公募REITs认购价格不高于剔除不符合报价后网下投资者报价的中位数和加权平均数的孰低值。

9只产品的认购价格位于各自询价区间的30%至70%分位数之间,其中,普洛斯、浙江杭徽的认购价格分别位于询价区间的33.93%、36.26%,是目前公布认购价格的公募REITs中,位于询价区间分位数较低的两只产品,盐港REIT、东吴苏园、广州广河、蛇口产园4只公募REITs的认购价格位于询价区间分位数高于60%。

根据最终确定的认购价格及发售份数,9只公募REITs合计募集金额为314.03亿元,其中,由平安基金担任管理人的广州广河REITs预计募集金额达到91.14亿元,是目前已公布募集金额的公募REITs中最多的一只,普洛斯REITs预计募集金额也达到58.35亿元。

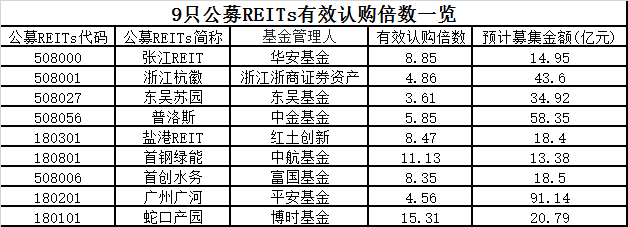

全部产品超额认购

平均有效认购倍数超7倍

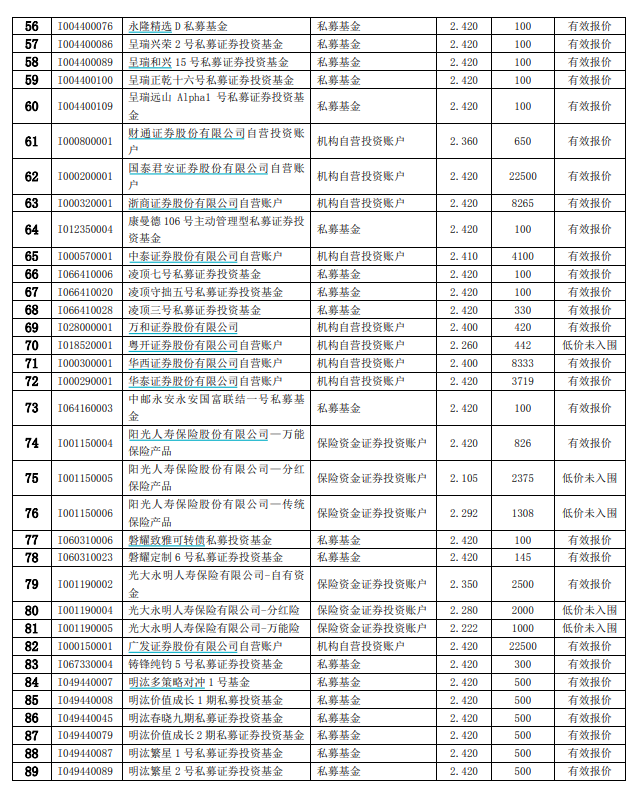

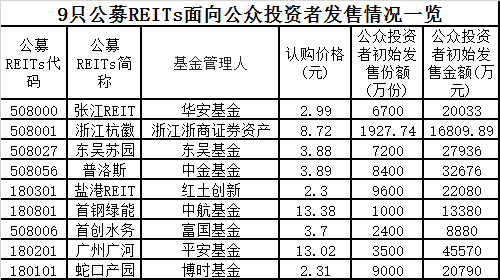

这一次发行最令市场关注的是机构认购火爆。从目前询价结果来看,私募基金,商业银行、保险、券商的资管机构均有参与,已经披露的9只产品均实现超比例认购。数据显示,张江REIT、浙江杭徽、东吴苏园、普洛斯、盐港REIT、首创水务、平安广河、首钢绿能这8只公募REITs最终网下有效报价认购倍数分别为8.85倍、4.86倍、3.61倍、5.85倍、8.47倍、8.35倍、4.56倍、11.13倍,而目前最火爆的要数蛇口产园,整体认购倍数为15.31倍(剔除无效报价后的所有网下投资者认购倍数)。

事实上,此次公募REITs网下认购披露了2个认购倍数,以张江REIT为例,此次发售剔除无效报价后剩余报价拟认购总量为157,450万份,整体拟认购倍数为初始网下发售份额数量的 10.07倍。而剔除掉一些低价未入围的投资者之后,张江REIT网下发售提交了有效报价的投资者数量为31家,管理的配售对象个数为55个,有效拟认购份额数量总和为138,430万份,为初始网下发售份额的8.85倍。

据一位相关行业人士表示,此次REITs发行,从最开始产品发行前路演以及在近期发售过程来看,银行理财子公司、私募基金、保险资管等机构参与热情非常高,主动前来咨询的情况非常多。“投资者对于产品的认可度还是比较高的,最终认购价格和数量都超出预期,比预期中火爆。”

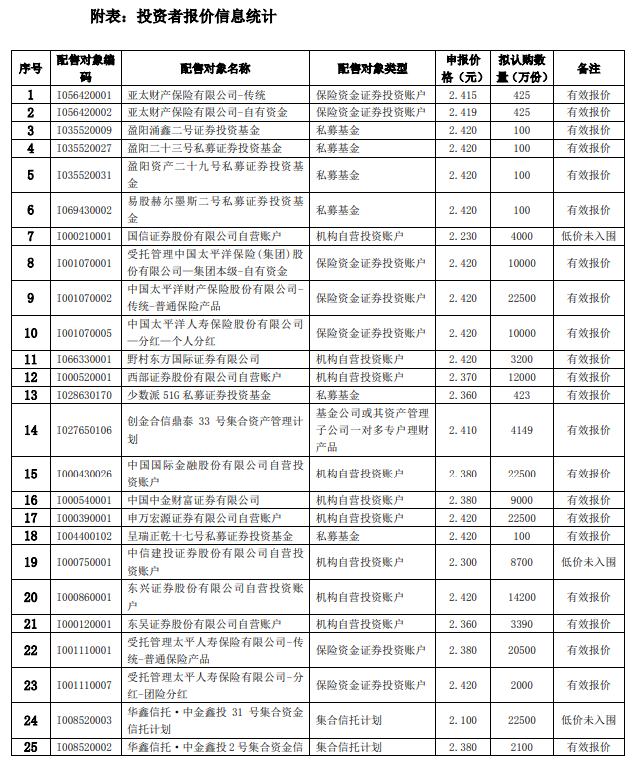

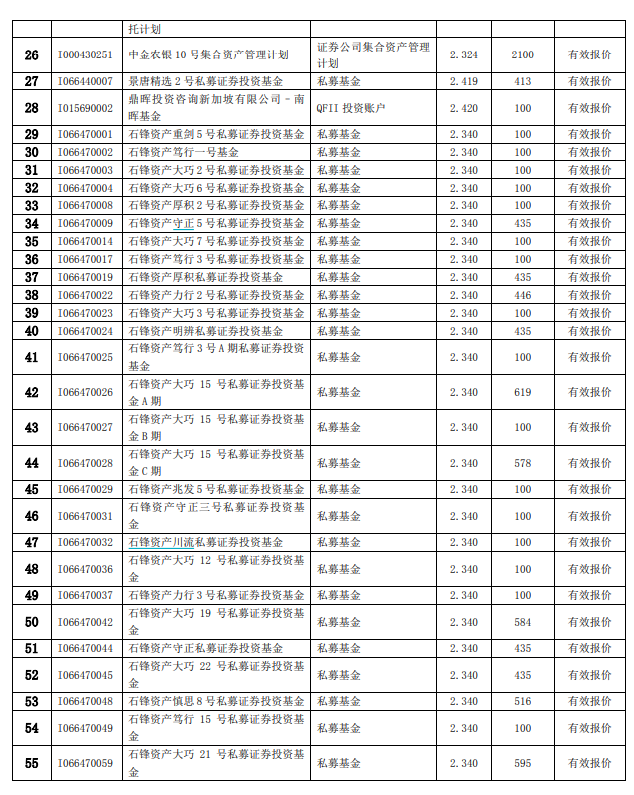

私募、券商资管、公募专户、保险积极参与

这9只产品的发售公告揭开此次投资者的报价情况,市场各方的参与力度均不小,私募、券商资管、保险资管等都涌入其中。

目前来看,参与REITs的配售对象类型主要有六类:机构自营投资账户、保险资金证券投资账户、基金公司或者资管子公司的专户产品、集合信托计划、私募基金、证券公司集合资产管理计划。也有少数的QFII投资账户参与,如鼎晖投资咨询新加坡有限公司-南晖基金,就参与了博时招商蛇口产业园项目。还有少数有证券公司集合资产管理计划或者证券公司单一资产管理计划参与。

从参与数量来看,基本首批产品都有40次以上的报价,多的则超过100多次。这次参与最多的是博时招商蛇口的项目,有116次申报价格,可以看出此次REITs受到市场关注程度。

此次比较受到关注的是私募参与力度较大。从发售公告披露来看,私募的积极性非常高,上海石峰资产管理有限公司旗下多只产品都参与此次多只REITs的发行询价,以参与富国首创水务为例,就提出多次报价。此外,该公司还参与了平安广州交投广河高速公路、博时招商蛇口产业园、红土创新盐田港仓储物流、浙商证券沪杭甬杭徽高速等产品。私募中还有上海保银投资、杭州隧玖资管等多家机构也有参与询价。

此外,券商资管的兴趣也很浓厚,如东兴证券、银河证券等等都有参与。基金公司专户产品也有较大力度参与。事实上,此前基金君就发现有有资管机构已经备案了基础设施集合资产管理计划,等待公募REITs发行的“发令枪”响第一时间参与。而这个产品的主要资金就是来自于银行理财子公司,显示出这类机构的热情。

“一些机构客户希望参与投资公募REITs,但不知道买哪只合适,因此选择投资集合资管计划参与,通过专业投资机构做公募REITs的大类资产配置,避免单个项目单独尽调、单独上会的繁琐。”一位基金公司人士称。

还有基金公司人士表示,公募REITs上市IPO阶段需要询价,询价前需要研究公募REITs的估值,只有在有效报价范围之内才能中标。一套询价系统的价格要两三百万,部分银行理财子公司缺乏人手,也不想再单独购买询价系统,因此会通过委外的形式参与公募REITs投资。

博时基金表示,从询价情况来看,首批公募REITS投资人的结构是比较多元化的,包括券商自营,保险机构,公募基金,银行理财子,私募基金等等。其中也有合格境外机构投资者参与到蛇口产园的网下报价。

创金合信也表示,后疫情时代,国内整体经济维持着复苏向好的大趋势,REITs作为与大环境高度契合的一种全新的金融创新产品,自然会受到资本市场的高度关注和追捧,因此此次网下认购异常火爆也基本符合预期。

“此次我们公司参与网下认购,主要是基于我司部分客户的专户资管计划的投资需求。因此,在选择认购标的时,肯定是要充分围绕客户需要来确定。为此,我们针对9只产品的特点做了比较充分的分析,并根据客户的资金体量、投资偏好,做出投资决定。”创金合信基金表示。

此外,创金合信表示,REITs产品主要有几方面特性:(1)风险和收益介于股债之间;(2)产权类和经营权类产品,展现出了不同的收益曲线特点;(3)可以通过二级市场上市交易。这些特点很好地弥补了过往我国金融产品的一些短板,因此对于机构投资者来说特别具有吸引力。在过去的沟通调研中,我们了解到诸多理财子公司、险资、券商、私募基金等都表达出对REITs产品强烈的兴趣,这与当前的认购情况也是基本相符的。

业内人士表示,此次参与较多的明显是私募机构、券商资管等,可能有些保险机构参与需要走流程较长,未来可能这类机构也会布局力度较大。

5月31日开启公众投资者认购

发售时间仅两三天

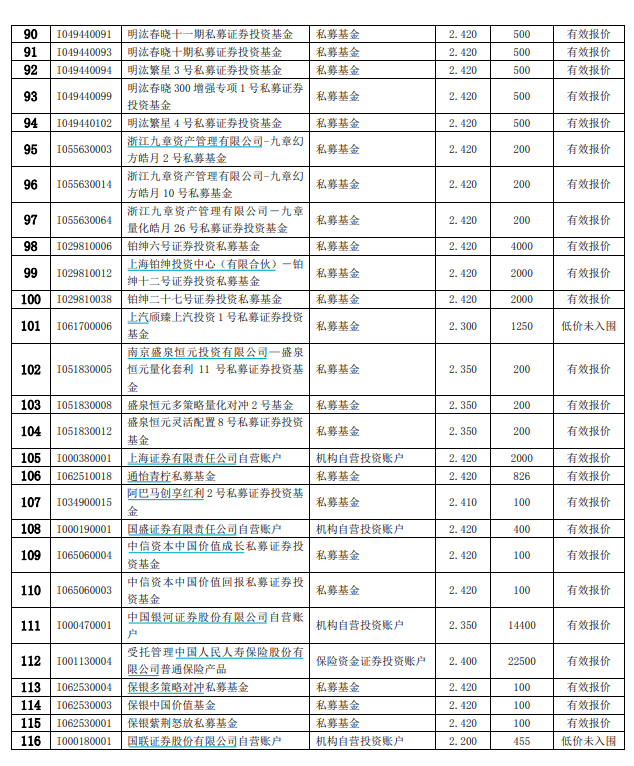

根据发售时间安排,在顺利完成网下投资者认购之后,首批公募REITs将在5月31日启动公众投资者认购,从基金发售公告上看,张江REIT、盐港REIT、首钢绿能、广州广河、蛇口产园5只公募REITs面向公众投资者的募集时间只有5月31日-6月1日短短两天时间,浙江杭徽、东吴苏园、普洛斯、首创水务4只公募REITs面向公众投资者则有3天募集时间,为5月31日至6月2日。

不过经过大比例战略配售及网下投资者认购之后,首批公募REITs面向公众投资者募集的份额均不多,例如浙江杭徽REITs的公众初始发售份额为19277376份,仅占扣除初始战略配售数量后发售份额的15.00%。其他公募REITs面向公众投资者发售的份额也多数占扣除初始战略配售数量后发售份额20%左右。

根据认购价格计算,9只公募REITs面向公众投资者的初始发售金额合计大概在20亿元左右,拟募集金额最多的广州广河REITs面向公众投资者的销售金额也不到5个亿。

若是公开发售火爆,不排除首批公募REITs出现末日比例配售的情形,而若是公众发售部分认购不足,可以回拨给网下投资者。

公众投资者可以通过场外直销及代销机构认购,也可以通过券商走场内认购方式,而从投资门槛上看,上交所的场内认购多数是1000元为最低认购门槛,深交所的场内认购是1000份为最低认购门槛,而每只公募REITs场外的最低认购门槛不太一样,有最低100元的,也有最低1000元的,投资者在参与认购时要看清楚相关规定。

最后值得一提的是,公募REITs成立之后不再开放申购及赎回,只能通过二级市场买卖,届时需要注意基金的折溢价风险。