上市公司出售旗下资产纾困再添一例。

9月23日晚间,华鑫证券所在上市公司华鑫股份公告称,该公司持股5%以上股东飞乐音响拟通过公开征集受让方的方式协议转让其持有6%的上市公司股份。

据悉,飞乐音响并非第一次通过出售资产纾困。2020年上半年,飞乐音响就曾向实控人仪电集团出售所持华鑫股份7034万股股票,占华鑫股份总股本的6.63%。

飞乐音响拟转让华鑫股份6%股份

9月23日晚间,华鑫股份发布公告称,该公司持股5%以上股东上海飞乐音响股份有限公司(以下简称"飞乐音响")拟通过公开征集受让方的方式协议转让其持有的公司股份6367.45万股,占该华鑫股份总股本的6%。

对于此次转让股份的原因,飞乐音响表示,为了进一步盘活资产,优化飞乐音响资源配置。

华鑫股份主要通过全资子公司华鑫证券开展证券业务。华鑫股份2021年半年报显示,该公司2021年上半年营业总收入约9.48亿元,同比增加15.65%;归属于上市公司股东的净利润盈利约1.79亿元,同比减少68.25%。

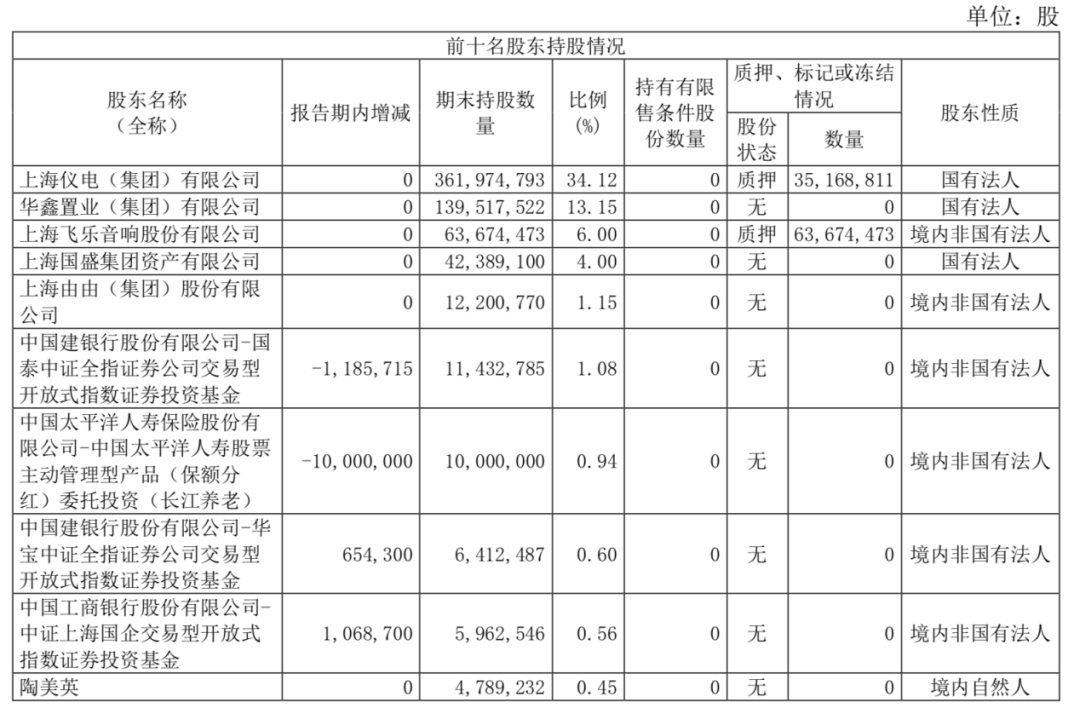

华鑫股份2021年半年报显示,飞乐音响为该公司第三大股东,持股占比6%。这也意味着,若此次转让完成,飞乐音响对于华鑫股份的持股占比将降至0。

值得一提的是,华鑫股份的前三大股东具有关联或一致行动关系。华鑫置业是仪电集团的全资子公司,飞乐音响是仪电集团全资子公司上海仪电电子(集团)有限公司的控股子公司。

来源:华鑫股份2021年半年报

公告显示,根据《上市公司国有股权监督管理办法》(以下简称“第36号令”),此次公开征集转让的价格将不低于此次公开征集转让提示性公告日(2021年9月24日)前30个交易日的每日加权平均价格的算术平均值及最近一个会计年度公司经审计每股净资产值两者中的较高者。

截至9月23日,华鑫股份收盘价为15.18元,按照最新收盘价计算,此次飞乐音响拟出售的6367.45万股股份目前市值约为9.67亿元。从提示性公告日前30个交易日的每日加权平均价格的算术平均值来看,华鑫股份的成交价格将略高于当前华鑫股份的股价。

公告同时提示,飞乐音响后续将进一步研究制定公开征集信息的具体方案,并提交国有资产监督管理有权机构批准。鉴于此次公开征集转让尚需取得国有资产监督管理有权机构的批准,后续能否进入公开征集转让程序及何时进入公开征集转让程序存在不确定性。在完成公开征集转让程序前,本次转让的受让方存在不确定性。

飞乐音响曾于2020年初转让华鑫股份6.63%股权

值得一提的是,飞乐音响已经不是第一次出售旗下资产纾困。早在2020年2月,飞乐音响就曾公告拟出售华鑫股份总股本6.63%的股份,总价不低于9.8亿元,同时拟公开挂牌转让北京申安投资集团有限公司100%股权。

飞乐音响曾是昔日“老八股”之一。资料显示,上海飞乐音响股份有限公司于2020年通过实施重大资产重组,调整了资产结构,实现了从单一照明业务向多业务经营的转型,目前公司业务涵盖汽车电子、模块封装及芯片测试服务、智慧照明、检验检测、智慧水务、智能制造和工业互联网安全等领域。公司致力于成为领先的智能硬件及工业智能解决方案提供商。

2017年5月,华鑫股份重大资产重组完成,飞乐音响曾参与了此次华鑫股份重大资产重组,以持有的华鑫证券24%股权认购华鑫股份1.34亿股A股股份,持股比例为12.63%,交易对价为12.85亿元。此后,飞乐音响便一直占据华鑫股份第三大股东的位置。

从财务数据来看,2018年、2019年,飞乐音响的归母净利润分别为亏损31.31亿元、亏损16.80亿元。2020年,飞乐音响扭亏为盈,实现归母净利润4.31亿元。

2020年2月19日晚间,飞乐音响披露重大资产出售预案,该公司拟向实控人仪电集团出售所持华鑫股份7034万股股票,占华鑫股份总股本的6.63%。此次交易构成重大资产重组,有利于公司盘活存量资产,优化资产结构。此外,该公司拟公开挂牌转让北京申安投资集团有限公司100%股权。

2020年5月 29 日,中国证券登记结算有限责任公司出具《过户登记确认书》, 华鑫股份 70,34万股股票已登记至仪电集团账户,交易金额为9.81亿元。

飞乐音响最新财报显示,2021年上半年,该公司实现营收22.52亿元,同比增长11.10%;实现归属于上市公司股东的净利润-7916.65万元,同比下降110.43%。

在9月16日召开的业绩说明会上,飞乐音响表示,该公司2020年上半年度扭亏主要得益于转让北京申安投资集团有限公司100%股权及转让华鑫股份6.63%股权事项产生的投资收益,本年上半年未发生大额的股权转让。2021年上半年,在公司董事会和管理层的共同努力下,该公司营业收入较上年同期增长11.10%,扣非后的归母净利润与上年同期相比减亏约9,763万元。

飞乐音响同时表示,该公司2021年半年度业绩主要受以下因素的共同影响:1、新冠疫情在全球范围内的蔓延,导致全球经济周期下行态势明显,对公司业务造成不利影响;2、汇率波动的加剧导致汇兑损失增加;3、原材料供应短缺及价格上涨,国际物流资源紧张,各业务板块面临的市场竞争日益加剧;4、随着LED照明产业步入相对成熟的稳定期,增速放缓,照明行业竞争日趋激烈,出现产能结构性过剩,产品同质化,低价竞争等现象,公司照明业务板块仍处于亏损状态;5、公司因历史原因导致公司债务负担较重,财务费用较高。

华鑫证券此前向大摩转让资产

华鑫证券是一家以金融科技为特色的券商。在中证协发布的《证券公司2020年经营业绩指标排名情况》中,华鑫证券总资产在102家券商中排名第64名,净资产在101家券商中排名第69名。从营收和净利润来看,华鑫证券2020年实现营收及净利润15.78亿元、8.09亿元,分别排名第61位、第43位。

2021年上半年,华鑫股份实现营业总收入9.48亿元,同比增长 15.65%;实现归属于上市公司股东的净利润1.79亿元,同比下降68.25%。

值得一提的是,华鑫证券此前已完成对摩根士丹利华鑫证券39%股权和摩根士丹利华鑫基金36%股权的转让。

2021年3月29日,华鑫股份公告称,该公司全资子公司华鑫证券拟通过在上海联合产权交易所公开挂牌的方式,转让其所持有的摩根士丹利华鑫证券 (现已更名为摩根士丹利证券)39%的股权以及摩根士丹利华鑫基金36%的股权,挂牌价格不低于4.98亿元、3.88亿元。

5月28日,华鑫证券与Morgan Stanley签署了《上海市产权交易合同》,转让摩根士丹利华鑫证券39%股权及摩根士丹利华鑫基金36%股权,分别作价5.70亿元、3.89亿元。

2021年7月13日,摩根士丹利华鑫证券有限责任公司完成了上述股权转让事项所涉及的工商变更登记。同日,该公司名称变更为“摩根士丹利证券(中国)有限公司”。

近年来,华鑫证券不断坚持“金融科技引领业务”的核心战略。此前,华鑫证券的投行业务主要由摩根士丹利华鑫证券开展。2020年以来,华鑫证券陆续取得证券承销、债券自营、场外期权二级交易商、证券投资基金托管等多项业务资格。