债券市场竞争态势火热,自律公约、行业规范、监管调查,都拦不住承销商投标“打骨折”的心。

2020年12月25日,中证协表示,为进一步健全公司债券承销报价内控机制,压实承销机构的报价管理责任,保证债券承销质量,维护行业良性生态,中证协形成了《公司债券承销业务规范(修订版征求意见稿)》,并于近日向行业公开征求意见。

在征求意见稿发布后的节前最后一周,恰逢两家大型央企公司债开标,两项目规模分别为40亿元、100亿元。有知情人士向券商中国记者爆料,在两项目招标过程中仍有部分投行报价极低,甚至低于此前中证协自律调查的中核融资租赁项目最低报价(0.01%)。

“近期债券市场大整顿,中介机构执业质量也被监管和市场充分关注,协会刚刚要求不能低于成本价承销,又有券商报出如此低的承销费。”有资深业内人士指出,如此低价很难保障执业质量、无法保护投资者权益,更不利于债券市场健康发展。

又见债券承销报价“打骨折”

回顾2020年,债券市场可算是在惊涛骇浪中一路前行。Wind数据统计显示,2020年各类债券发行共56.80万亿元,同比增长25%。其中,信用债发行量攀升至19.06万亿元,增幅达28%。金融债、公司债和短期融资券发行量增幅明显,全年发行量分别达到3.87万亿元、3.37万亿元和5.00万亿元,同比增长39%、32%和37%。

发债“发到手抽筋”的大背景,也是各家券商债券(固收)业务部门的重要发展机遇。然而,此前监管曾多方出手惩戒的债券市场承销费“白菜价”、“地板价”问题,仍未得到有效遏制。

在2020年的最后一周,恰有两家央企进行了公司债开标工作。2020年12月29日,中国核工业集团资本控股有限公司40亿元公司债券主承销商选聘项目开标;2020年12月31日,中国铁路投资有限公司100亿元公司债券主承销商选聘项目开标。有知情人士向券商中国记者爆料,在两项目招标过程中仍有部分投行报价极低。

中核资本控股40亿公司债项目的招标公告显示,在公开招标评标中得分第一的为牵头主承销商,得分第二、第三的为联席主承销商,原则上各自承担发行额度40%、30%、30%的承销工作,中核资本控股将以三家中标机构报价的算数平均值作为债权发行承销费统一标准。

按照该项目中投行承销费报价,最低的为上海某中型上市券商,年化承销费报价才“0.007%”;其次为某头部上市券商,年化承销费报价才“0.0085%”。两家如果担任联席主承销商(30%份额),在该项目上年化承销费甚至有可能不足十万元。

券商中国获得的中核资本控股40亿公司债项目招标投行报价表显示,参与该项目承销竞标的投行共有10家。除了上述两家欲以超低价“抢标”投行外,还有其他8家投行,其中也不乏多家综合实力位居行业前十的券商,8家报价由低到高报价分别为0.01%、0.015%、0.02%、0.02%、0.025%、0.03%、0.05%和0.05%。

同样的,在中国铁投100亿元公司债主承销商选聘项目中,拟选聘牵头主承销商1名和联席主承销商3名。在该项目的一次性承销费报价中,同样有大型券商报出“0.01%”承销费的报价,且不止一家。按此计算,最终4家主承销商合计只能收得百余万元的承销费用。

券商中国获得的中国铁投100亿公司债项目招标投行报价表显示,参与该项目承销竞标的投行共有7家,报出0.01%年化承销费的竟有3家,且其中两家均为综合实力位居行业前十的头部券商,另一家为某央企背景的中型券商。其余4家也都是上市头部券商,所报出来的年化承销费分别为0.02%、0.02%、0.03%和0.03%。

“近期债券市场大整顿,中介机构执业质量也被监管和市场充分关注,协会刚刚要求不能低于成本价承销,又有券商报出如此低的承销费。”有资深业内人士指出,如此低价很难保障执业质量、无法保护投资者权益,更不利于债券市场健康发展。

“尤其是在近期高等级(如华晨、永煤、紫光)等连续爆雷的大环境下,券商不应把高等级客户作为低于成本价执业的理由,应把尽职调查、保护投资者权益作为首位,促进市场良性发展。”该人士进一步补充称。

优质央企客户争抢凶猛

为何两家央企的公司债承销费用报价如此之低?这自然与其优质央企的身份有关。无论是中国核工业集团还是中国国家铁路集团,这样的央企集团背景自然给旗下企业发债带来相当优势。

当然,大型央企的项目,也并非“想做就能做”。以中国铁投项目中对券商开出的条件来看,对投标人资格要求颇高,包括“2019、2020年证监会分类监管评价结果A类以上”、“2019年1月1日至2020年6月30日,合计中央国有企业公司债券承销规模排名前二十名”等。

对于券商来说,争夺优势央企客户,经常容易造成“赔本赚吆喝”的局面。北方某中小券商固定收益部一线业务人员介绍,该公司在竞标南方某地AAA国企的受托管理人时,曾有同行开出0.05‰的最低报价,最终夺得项目。“小券商是为了打开业务关系,但是有头部券商也开出超低价,一单下来只有二十多万。”

2020年7月,中证协曾发布公告,国泰君安、海通证券、中金公司、平安证券、申万宏源承销保荐、天风证券、中信证券、中信建投等8家公司在中核融资租赁公司债券发行招标过程中,存在承销费报价偏低的情况,中证协已对相关事宜启动自律调查。

彼时,中核融资租赁公司债券承销项目公布的中标候选结果显示,参与竞标的8家券商中,国泰君安和中信证券分别以第一和第二进入了中标候选名单,承销费率分别为总费率0.015%和年化0.01%。

需要强调的是,中核资本控股正是中核融资租赁有限公司的第一大股东。由于2020年7月中证协对参与中核租赁公司债券主承销商选聘项目的相关证券公司的自律管理调查尚未有定论,中核租赁申报注册公司债券的融资安排一再被推迟。

据知情人士透露,此次中核资本控股再次启动公司债券主承销商选聘工作,旨在解决前次中核租赁未能成功申报公司债券的融资缺口。而此次中核资本的招投标,再次成为各家券商低价竞争的战场。

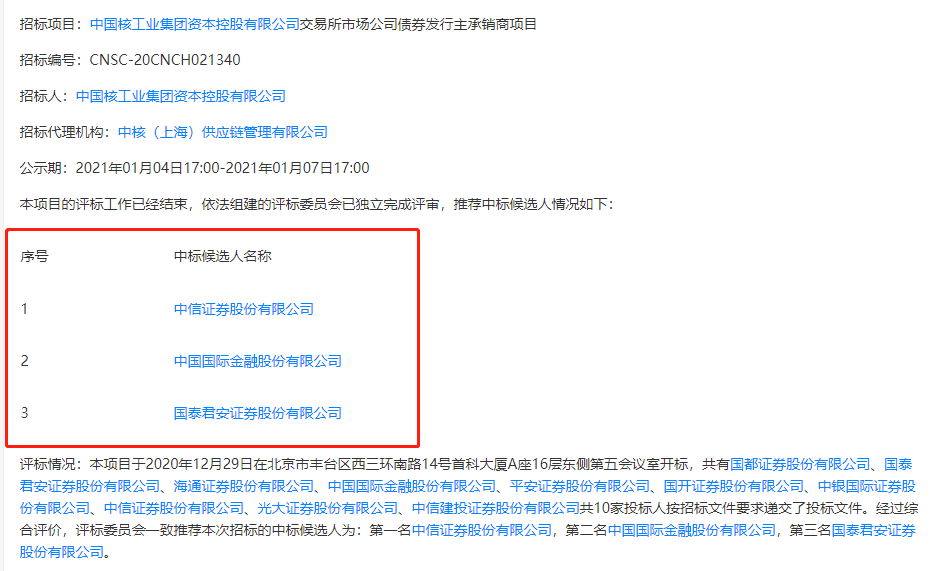

不过,或许是由于此前中核融资租赁的“前车之鉴”,中核资本控股此次选择承销商也相当谨慎。1月4日,中核资本控股发布主承销商项目中标候选人公示,称经过综合评价,评标委员会一致推荐本次招标的中标候选人为:第一名中信证券,第二名中金公司,第三名国泰君安。

而在具体承销费率上,此次公告中并未予以公示。券商中国记者获悉,在10家竞标公司中,中信证券、国泰君安两家给出的报价均处于较高水平。

监管屡次出手规范

对于公司债承销“低费率”的问题,监管部门曾多次予以整顿,但相关情况仍是屡禁不止。

2019年4月,在某大型央企百亿公司债承销招标过程中,曾有券商报出“1万元”的承销费用,一度震惊市场。同月,广发证券因“以低于成本价格参与公司债券项目投标”,被广东证监局采取责令改正的行政监管措施,这也被行业认为是首个“价格战”罚单落地。

2020年5月,交易商协会推出《非金融企业债务融资工具承销机构自律公约》,首批90家债券承销机构参加视频会议并现场签署。《公约》涉及不以低于成本的承销费率报价、不承诺发行利率;不进行或承诺进行利益输送等“十一个不”的内容。

在2020年12月25日,中证协表示,为进一步健全公司债券承销报价内控机制,压实承销机构的报价管理责任,保证债券承销质量,维护行业良性生态,协会形成了《公司债券承销业务规范(修订版征求意见稿)》,并于近日向行业公开征求意见。

在修订说明中,中证协表示,公司债券低价竞争行为历来受到市场主体与监管部门的广泛关注。前期,中证协曾多次收到相关公司与个人的举报,并采取了一系列措施。为了解行业关于公司债券承销报价的实际情况,协会向行业开展了书面调研,收到97家证券公司的反馈。

据统计,50家证券公司已建立公司债券的承销报价内部约束制度,超过所有反馈公司数量的50%;40家证券公司设立了公司债券承销报价内部约束线,占所有反馈公司数量的近半数;60家证券公司存在公司债券承销报价内部决策程序。

对此,北京某大型上市券商债券业务人员向券商中国记者表示,公司的确设立了债券承销内部约束线,在业务上也会有一个指导价,但是具体的指导价格仍是领导掌握,他表示,希望监管能给出明确的“低价”规范,避免无谓的低价竞争,“但的确很难,一刀切更加不实际”。

中证协表示,其将在充分吸收各方意见的基础上,进一步完善修订稿,并在履行相关规定程序后发布。同时,中证协也将启动《证券公司公司债券业务执业能力评价办法(试行)》的修订工作,拟通过调降承销规模指标分值、增设低报价扣分指标等方式,多措并举遏制低价竞争,引导承销机构由“数量竞争”向“质量竞争”转变,推动构建良性市场竞争秩序。

在监管一连串雷霆亮剑之下,债券承销低价竞争的问题能否得以彻底根治?市场将持续观察。