公募基金一季报披露密集披露,冯明远、赵诣、袁芳、杨浩等“顶流”明星基金经理们一季度投资动向也为市场知晓。

冯明远:配置新能源、

TMT、机械、化工

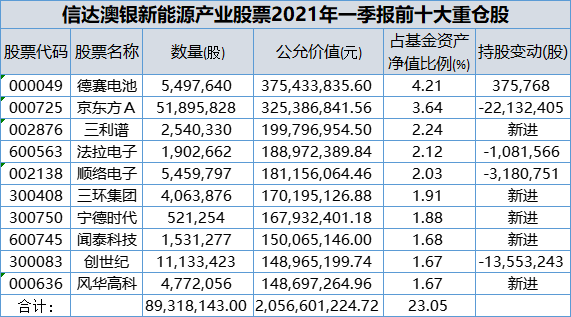

冯明远是近两年涌现出的“黑马基金经理”,所管理基金业绩较突出引发市场关注。从他管理的信达澳银新能源产业股票基金来看,一季度对持仓进行了不少的调整。

冯明远在季报中称,2021年1季度,配置以新能源、TMT、机械、化工等制造业领域为主。配置方向包括锂电池、通信5G、消费电子、半导体、先进装备、新材料领域,看好新兴产业领域在产业升级、碳中和背景下的投资机会。

一季报显示,信达澳银新能源产业一季度末股票仓位为94.51%,相比去年年末的90.65%,股票仓位上升了差不多4个百分点。

德赛电池取代京东方A成为信达澳银新能源产业的第一大重仓股,去年底第一大重仓股京东方A位居第二大重仓股,不过冯明远风格上更看重行业,持股较为分散,因此整体重仓股持仓比例并不高,前十大重仓股合计占基金资产净值比例仅23.05%。

冯明远一季度一口气新进了五只个股,分别为三利谱、三环集团、宁德时代、闻泰科技、风华高科,而退出了方大炭素、洛阳钼业、同兴达、韦尔股份、欣旺达等。

赵诣:主要配置5G产业链、

新能源、高端制造

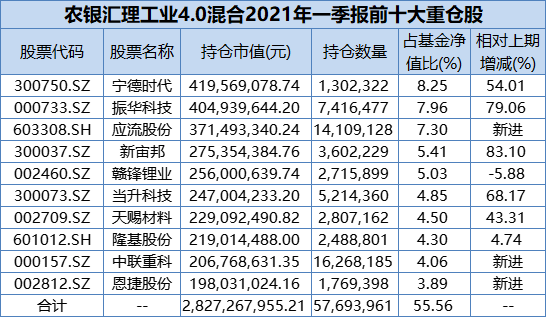

“从一季度来看,基金下跌 10.21%,整体表现较差。”去年包揽主动权益公募基金年度业绩前四的农银汇理明星基金经理赵诣在其所管的农银汇理工业4.0基金季报中并不避讳提及一季度基金表现落后的情况。

对于基金一季度业绩暂时落后,他也总结了原因:在操作上,整个一季度保持在一个较高的仓位水平,结构上进行了一定的均衡,但由于部分公司去年涨幅较大,在调整中也影响了组合整体的表现。

不过,赵诣认为,基金短期表现并不会影响中长期业绩。“股价的快速调整也意味着风险的释放,也给了我们以更合适价格买入优秀公司的机会,考虑到部分行业经过这次调整,加上业绩的快速增长,往明年看,已经回到了历史估值的区间的中枢以下的位置,因此,看长一点,我们并不悲观。目前组合持仓主要集中在计算机、电子、机械、电力设备、精细化工等行业。”赵诣在季报中称。

展望下个季度,赵诣称,随着机构重仓的龙头企业持续下跌,风险也得到一定程度的释放,叠加中小市值公司的上涨,估值的剪刀差也得到收敛,后续更多的是选择性价比匹配的好公司,而不是以是否抱团为参考依据。

目前从公布的一季报预告来看,新能源、军工、科技、中游高端制造等领域的部分公司,仍然出现超预期的情况,这也是很长一段时间值得重点关注的方向。整体上,他仍然更加关注有“增量”的方向,一个是技术进步带来需求提升的方向,包括新能源和 5G 应用;另外一个是在“国内大循环为主体,国内国际双循环相互促进”定调下的国产替代、补短板的方向,尤其是以航空发动机、半导体为主的高端制造业。组合配置上仍然以 5G产业链、新能源、高端制造为主。

从农银汇理工业4.0混合基金一季报披露的前十大重仓股上看,赵诣对多只重仓股都有不同程度加仓,四季度一度退出前十大重仓股的应流股份重回前十大重仓股,中联重科、恩捷股份也在一季度新进前十大重仓股。通威股份、金山办公、璞泰来退出前十大重仓股。

杨浩:重仓海康威视、

美的集团等

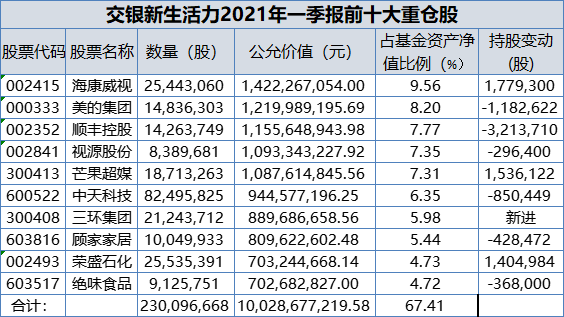

交银施罗德杨浩也是市场关注度非常高的基金经理,一季度末他管理规模接近370亿元,他也在一季度调仓换股应对市场。

杨浩在交银新生活力一季报中也分享了投资思路,他表示看好出海定价权不错的制造业、数字化零售和供应链、企业智能化资本开支,在今年一季度做出了相应的持仓调整,增持了企业IT服务,高端制造业上游和海外能力较强的企业,降低中游制造,同时我们开始关注因为前瞻投入造成季报波动的优秀消费服务业公司,仍旧规避估值尚高的拥挤赛道。

从交银新生活力仓位来看,一季度末仍保持高仓位运作,股票市值占基金资产净值比例为89.85%的仓位,而去年底数据为87.66%,有小幅提高。

具体看前十大重仓股可以发现,杨浩管理的交银新生活力第一大重仓股为海康威视,持有市值占基金资产净值比例达到9.56%,较去年底有所增持。美的集团、顺丰控股、视源股份、芒果超媒,也位居该基金前五大重仓股。

从杨浩管理交银新生活力去年底持仓,一季度前十大重仓股变动不太大,一季度新进了三环集团,而去年底的三花智控退出了一季末的前十大重仓股之列。

袁芳:积极调整持仓应对市场

作为女性基金经理的优秀代表,袁芳也是行业极为关注的基金经理之一。

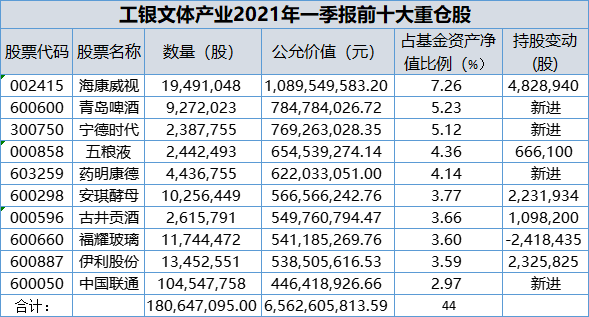

刚刚披露的袁芳管理的工银瑞信文体产业基金2021年一季报显示,整体持仓变化不大。一季度末该基金的股票仓位达到93.13%,而去年底股票仓位为93.02%,两者差距不大。

从工银瑞信文体产业的前十大重仓股来看,第一大重仓股为海康威视,持有市值占基金资产净值比例达到7.26%,而第二和第三大重仓股均为一季度新进,为青岛啤酒、宁德时代,持股比例为5.23%、5.12%。

此外,工银文体产业还持有五粮液、药明康德位居其前五大重仓股,其中药明康德也是一季度新进。相比去年底的数据,袁芳在一季度还新进了中国联通。而春风动力、格力电器、长春高新、中国巨石则退出了前十大重仓股之列。显然,在春节前后,袁芳还是积极调整持仓结构来应对市场震荡。

谈及后市,袁芳表示,回顾3月大跌,美国通胀预期的节奏和强度超预期,中国2月信贷数据比较强,A股春节前超涨。展望二季度,美债收益率上行斜率最陡峭的阶段过去,中国二季度经济下行趋势更清晰,成长股下半年估值切换进一步释放估值压力。应对方式,是要做个股阿尔法,不强调风格。

袁芳表示,中长期来看,看好中国资本市场,“经济转型动能+国内利率长期向下趋势”确定,这次的全球宏观经济扰动是配置优质成长股的一个机会,微观层面能感受到很多新经济领域的公司空间很大。G2格局,中美都要走好自己的路,自身经济发展都有长板短板,也会有自身的经济结构周期,都会有相对独立的行情,国际资本两个市场都要配,中国和其他新兴市场国家不一样,不完全是被动跟随美国主导的全球经济周期波动。