保险板块继续被抛弃?

今年以来,保险板块跌跌不休。截至7月28日收盘,中证保险指数在年内已经下跌28.24%,二季度单季度下跌21.79%。个股层面,中国平安A股、H股年内分别回调37.8%、29.35%,中国太保A股、H股年内分别下跌28.06%、25.65%。

受此牵连,保险指数基金今年的业绩也十分惨淡。据Wind数据统计,截至7月27日,方正富邦中证保险、天弘中证证券保险A、鹏华中证800证券保险等三只基金年内跌幅均超过了15%,其中方正富邦中证保险今年收益为-21.33%,最新单位净值为0.7930元。

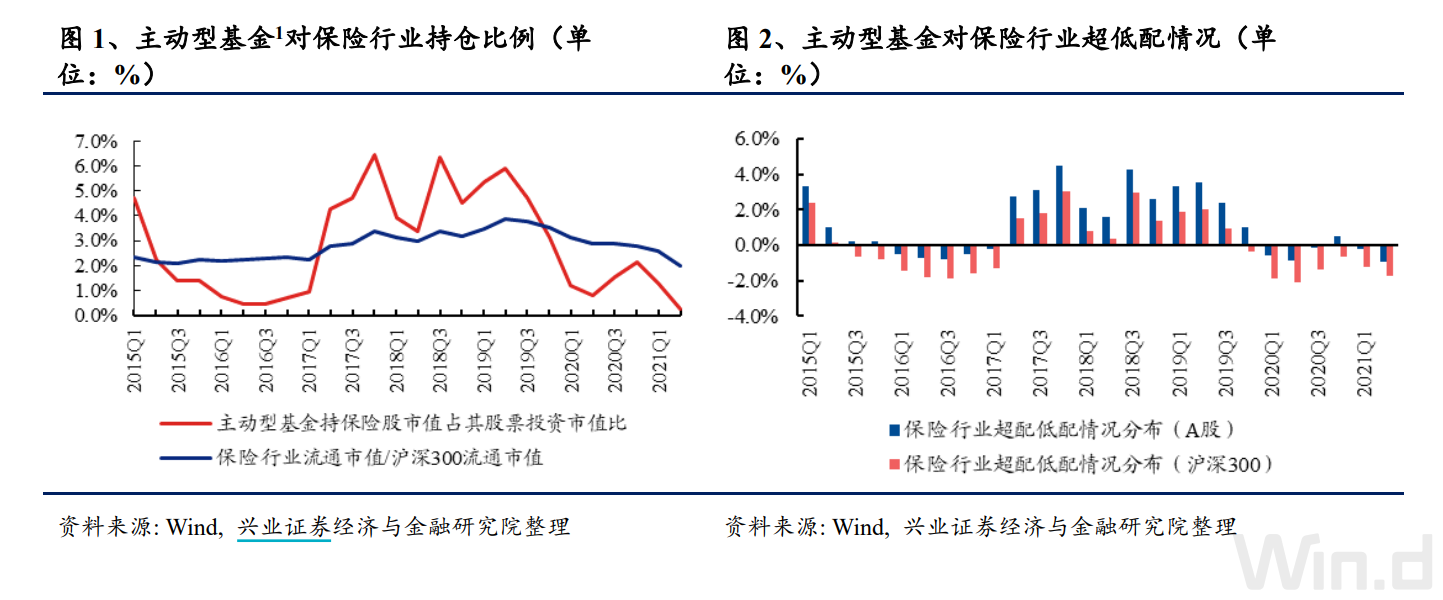

在这一背景下,基金延续了2020年一季度以来对保险板块的低配态势,而且继续大规模减配。

基金大规模减配保险板块,持仓占比触五年新低

据兴业证券经济与金融研究院统计,2021年二季度,主动型基金低配保险板块,持股市值占比为0.2%,环比-1.08pct,相较沪深300低配1.77pct,保险持仓占比触五年最低点,个股持仓环比也普遍下降。

具体来看,Wind数据显示,中国平安、中国太保、新华保险、友邦保险、中国人保等多家险企均在二季度遭遇基金减持。环比来看,基金对中国平安、中国太保、新华保险持股数量环比下降73.5%、75.4%、59.2%至0.63、0.35、0.02亿股,持仓市值环比下降78.4%、81.1%、61.5%,板块内持仓比例最高的中国平安和中国太保持股市值环比降幅八成左右。

其中,基金对中国平安净减持数量最多,A股达2.52亿股,H股达1773.97万股,合计减持约2.7亿股;紧随其后,中国太保合计被减持1.24亿股,新华保险合计被减持978.74万股,减持幅度均相对较大。

尽管遭遇了大幅度减持,但从个股集中度来看,基金在保险板块的持仓仍然集中在中国平安、中国太保两大个股,持仓市值占比为78.5%、19.9%。

兴业证券经济与金融研究院表示,持仓大幅降低的主要原因在于二季度保险保费销售明显较弱,行业面临供需失衡下的变革调整,加之利率水平见顶回落影响长期投资预期,公募基金配置意愿明显下降。

国泰君安证券则表示,2021年二季度基金对保险板块持仓的进一步下降,主要反映的是市场对行业负债端的极度悲观。随着寿险行业逐步进入改革深水区,我们建议增持能够长期稳健推进寿险改革,以客户经营为靶向,真正满足客户需求的优质保险公司。

此外,中国财险则获得了明显增持,截至二季度末基金合计持有2051万股,其中1979.2万股均为二季度新增。中国财险在港股上市,也是保险板块为数不多二季度表现不错的个股,二季度单季涨幅为7.58%。

董承非、郑澄然减仓,丘栋荣、陆彬加仓

以被减持股数最多的中国平安为例,据Wind数据统计,截至2021年一季度末时,有560余只主动管理的权益类基金重仓中国平安,但到了二季度末时仅剩250余只,超一半基金将其调出了前十大重仓股。在剩余的基金中,泓德泓富、工银瑞信金融地产两只基金基金减持股数最多,分别为218.96万股、179.99万股。

除被动型指数基金外,目前持有中国平安最多的主动权益类基金为兴全趋势。兴全趋势是董承非的代表作,在二季度,该基金小幅减持了中国平安约3万股,目前仍位列兴全趋势第七大重仓股。此外,中国平安也从兴全新视野的前十大重仓股中退出。

中国太保同样遭遇了较多基金减仓,截至2021年一季度末时有185只主动权益类基金重仓,但到了二季度末仅剩76只。其中,郑澄然、孙迪管理的广发高端制造曾在2021年一季度大幅加仓中国太保至第四大重仓股,但二季度便大幅减持,前十大重仓股中已经不见中国太保的身影。

而在7月23日晚间,保险板块的另一龙头中国人保发布公告称,第二大股东社保基金会拟减持不超过2%的公司股份。这已经是中国人保继去年7月被社保基金会减持后,再一次遭遇“国家队”减持。

在保险板块的持续回调下,有人无奈卖出,也有人选择进场抄底,多位明星基金经理都在二季度对保险板块有所加仓。

例如,2020年股票型基金冠军在今年二季度进行了大比例调仓,其中一大变化就是增持了金融地产,中国太保、中国平安分别位列汇丰晋信动态策略的第五、六大重仓股;丘栋荣同样在二季度加仓了保险板块,中国财险被加仓至中庚价值品质一年持有的第八大重仓股,中国太保被加仓至中庚价值领航的第十大重仓股;黎海威的景顺长城量化成长演化则看上了新华保险和中国人保,两只个股新进该基金前十大重仓股,分别占基金净值比2.76%、2.35%。

陆彬表示,在经过二季度大幅反弹后,当前市场风险溢价水平回落至历史低位,风险补偿不足,随着全球疫情逐步得到有效控制,各国货币政策大概率陆续回归常态化,过去几年表现突出的某些行业和风格因子或将开始接受"小周期"的挑战。市场风险正在慢慢积累,我们看到的机会也正在变少。展望2021年下半年,我们会采用"相对谨慎"的策略,对基本面持续性的要求更高,对估值容忍度更加严苛。

估值底部但基本面仍然偏弱

保险股持续走弱、基金大规模减持的背后,是业绩增速的大幅放缓,负债端仍然承压。根据银保监会公布的数据,上半年,保险业实现保费收入2.9万亿元,同比增长5.2%,相较于一季度7.8%的增速,回落近3个百分点。

今年上半年,中国人寿、中国平安、中国人保、中国太保和新华保险分别实现原保险保费收入4426亿元、4221.03亿元、3415.28亿元、2231.86亿元和1006.10亿元,同比增幅分别为3.41%、-5.2%、1.93%、3.67%和3.85%。

以中国平安为例,公司2021年前6个月保费合计4222.11亿元,同比负增长5.2%,其中财险1333.13亿左右,同比下降7.5%;寿险2702.18亿左右,同比下降3.72%;养老险126.63亿左右,同比下降18.62%;健康险60.17亿左右,同比大涨22.92%。

方正富邦中证保险基金经理吴昊表示,从资产端看,考虑到宏观经济有望持续复苏改善,受流动性边际收紧、美债收益率上行的趋势等因素影响,国内长端利率有望维持高位震荡,同时权益端有望回暖,有利于险企资产投资收益率的提升;从负债端看,板块负债端低点已过,保险行业进入复苏期,负债端有望持续改善;从估值来看,保险板块估值仍处于历史低位,保险板块配置价值凸显,长期依然看好保险行业的未来发展。

海富通基金权益研究部金融地产研究员王振遨坦言,虽然保险行业整体估值较低,但由于基本面偏弱,短期投资者可能还需要多一些耐心。

对于保险板块的投资逻辑,他建议大家可以关注两个指标:一是保险公司代理人的增援情况;其次是整个保险公司的保单销售数据。“从我们跟踪的数据来看,今年以来,保险代理人的数量呈现下降趋势,保单销售也比较弱。整个保险行业正在临近结构性调整的拐点,因为过去那种靠代理人地推的销售模式,随着代理人收入水平逐渐下降,慢慢变得不可持续。因此接下来可能会存在一些超跌反弹,或者是处于防御性的角度看有一些配置的价值,但整体上来说持续性还是偏弱的。”王振遨说。