中国基金报记者 文景

又一家中国企业赴美IPO按下暂停键。

据美国证券交易委员会网站披露信息显示,日前,哈啰出行取消了在美国上市的计划。哈啰出行已确认此消息并回应,后续会适时推进IPO事宜。

这距哈啰出行向美国证券交易委员会递交招股书仅过去三个多月时间。值得注意的是,近期,除哈啰出行外,喜马拉雅、Keep等公司均取消或暂停了上市计划。

哈啰出行宣布撤回IPO申请,后续会适时推进IPO事宜

据多家外媒报道,哈啰出行于昨日宣布,经过公司管理层慎重考虑,已向美国证券交易所委员会发出声明,要求撤回此前提交的IPO申请。

对此,哈啰出行也向媒体确认表示,后续会根据国家监管要求和资本市场环境,适时推进IPO事宜。

今年4月24日,哈啰出行向美国证券交易所提交了上市招股书,拟通过上市最多募资1亿美元,瑞信、摩根士丹利及中金共为联席保荐人,募集资金将用于增强和扩大业务产品,支持研发等。

公开资料显示,哈啰出行于 2016 年在上海成立,业务开始于从共享单车,逐渐进化为包括两轮出行、四轮出行、酒旅以及到店服务等多元化的出行及生活服务平台。据艾瑞咨询数据显示,截至2020年12月31日,哈啰出行在中国300多个地级以上城市提供共享两轮车服务,成为中国和全球最大的共享两轮车服务提供商,仅在2020年就提供了51亿次自行车和电动自行车骑行。

去年全年收入超60亿,蚂蚁、复星、春华资本等相继入局

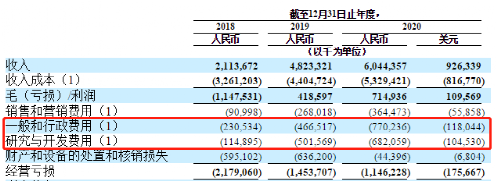

招股书显示,2020年哈啰全年总收入60.44亿元人民币,交易用户达1.83亿,总交易金额为130亿,其中两轮和四轮业务分别占比45%和54%。

不过哈啰出行依然持续亏损。招股书也显示,2018年到2020年,哈啰出行净亏损分别为22.07亿元、15.04亿元和11.33亿元,三年累计亏损近50亿元。

2018-2020年哈啰出行经营产生的现金流分别为2.94亿元、11.68亿元和21.98亿元,合计约36.6亿元。有业内人士认为,从招股书中可以看出,哈啰出行近3年经营活动产生的现金流可能不足以支撑的运营与扩张。哈罗取消赴美上市后,急需开展新的融资,以填补资金缺口。如果融资不畅,不排除削减业务规模。

据招股说明书,哈啰出行一般及行政开支从2019年的4.66亿元增加65.1%至2020年的7.70亿元,占收入的百分比从2019年的9.7%略增至2020年的12.7%;研发费用从2019年的5.015亿元增加36.0%至2020年的6.82亿元,占收入的百分比从2019年的10.4%略增至2020年的11.3%。

值得注意的是,哈啰出行早前依靠多轮融资经营。2017年12月到2019年12月,哈啰出行一共获得8轮融资,总额超过200亿人民币,投资人包括蚂蚁集团、复星集团、春华资本、高榕资本、GGV纪源资本等机构相继入局。目前,蚂蚁集团已成为哈啰出行的第一大股东,持有5.84亿股,占比36.3%。

多家企业按下赴美IPO“暂停键”

7月2日,网络安全审查办公室对“滴滴出行”实施网络安全审查,4日,网信办宣布滴滴出行严重违法违规收集使用个人信息,滴滴出行APP遭下架。5日,“运满满”“货车帮”“BOSS直聘”也被实施网络安全审查,而这4个平台所属企业均在6月份刚刚赴美IPO。

随后,海外上市健身应用Keep和播客平台喜马拉雅均取消赴美IPO计划。

有业内人士认为,从目前的趋势来看,国家对中概股的监管收紧,给近期互联网企业赴美IPO热潮“泼了冷水”,未来中国互联网及科技型企业的境外上市或更多转向港股。

有投行人士向媒体透露,手头上所有赴美挂牌的中资企业IPO均暂停,约有三分一计划转到香港挂牌,当然还要看盈利是否符合香港上市条例、有否取得足够营业牌照、以及是否有足够的业绩纪录等。其余的还处于观望态度,一些质素好而不缺钱的公司,仍会等待到美国挂牌。