又一国有大行年报“成绩单”出炉,银行董事长现身业绩发布会解读。

3月30日,邮储银行在北京召开2020年度业绩发布会,盘点了过去一年的亮眼成绩单:截至去年末,邮储银行资产规模首次突破11万亿元,营业收入和净利润均实现正增长,在服务实体经济领域成效显著;该行全力打造服务乡村振兴数字金融银行,理财子公司资产管理规模超万亿元,资产质量持续优良,不良率仅0.88%,邮储银行的八大核心竞争力日益凸显。

资产质量持续优良,不良率仅0.88%

拨备覆盖率408.06%

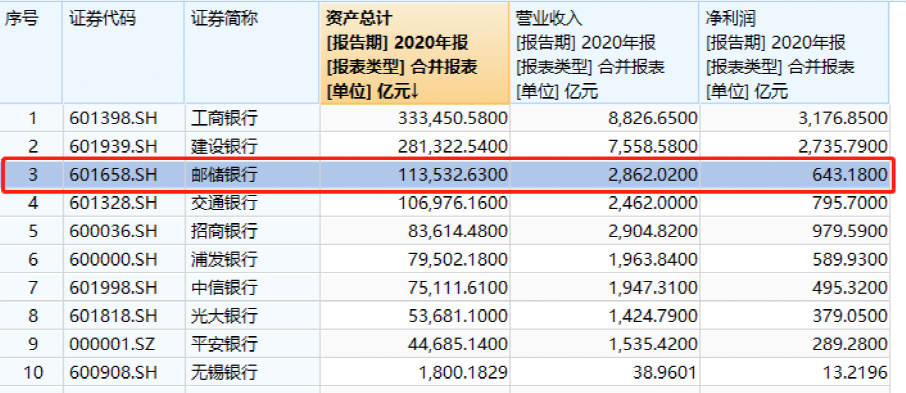

在目前已经披露业绩的银行中,邮储银行去年一年的成绩单亮眼。

2020年报数据显示,截至2020年末,邮储银行资产规模首次突破11万亿元,达到11.35万亿元,较上年末增长11.12%;实现营业收入2862.02亿元(中国企业会计准则,下同),同比增长3.39%;实现净利润643.18亿元,同比增长5.38%;不良贷款率0.88%,不到行业平均水平的一半,拨备覆盖率408.06%,较上年末提升18.61个百分点,资产质量保持行业领先水平。

“疫情是资产质量的试金石,邮储银行一直引以为傲的资产质量经受住了考验,也让我们对未来继续保持行业领先的资产质量充满信心。”中国邮政储蓄银行董事长张金良表示。

邮储银行表示,2020年,面对突如其来的新冠肺炎疫情,邮储银行统筹疫情防控和金融服务,全力支持抗击疫情,扎实服务“六稳”“六保”,有效服务国计民生。得益于我国疫情防控成果和经济稳健的基本面,邮储银行在与实体经济共生共荣中实现了自身高质量发展,八大核心竞争力日益凸显,综合实力不断提升,取得了良好的经营业绩。

疫情之下,银行业风控水平以及资产质量备受关注,而这也成为邮储银行资产质量的试金石。据悉,邮储银行对不良的认定非常严格。截至2020年末,邮储银行不良与逾期90天以上贷款比重为1.58,逾期60天以上贷款全部纳入不良,逾期30天以上贷款纳入不良比例达到94.69%。

“资产质量仍是一家银行行稳致远的根本,是高质量发展的基石。”张金良表示,新的一年,邮储银行会继续把握好“质与量”,坚持底线思维,牢守资产质量。在挑战与机遇并存的时代里,干净的资产负债表始终是我们最大的亮点之一,我们将持续完善“全面、全程、全员”的全面风险管理体系,全力推进资本管理高级方法实施和智能风控模型、技术的开发和应用,不断提升风险管理的精细化水平,有效增强风险管理的主动性、前瞻性和敏感性,在面对纷繁复杂的外部环境时,更加从容不迫、游刃有余。

中邮理财资产总额近百亿

净利12亿,净值化率升至55%

2019年12月18日,中邮理财有限责任公司成立开业,注册资本人民币80亿元。银行理财子公司开业后,公司的运营情况也备受市场关注。

2020年,邮储银行不断推动资金资管业务提质,理财子公司中邮理财稳健发展,资产管理规模突破万亿元大关,与工银理财、招银理财一样跻身“万亿俱乐部”。

从年报数据来看,截至2020年年报,中邮理财有限责任公司资产总额98.52亿元,净资产91.60亿元,全年实现净利润11.87 亿元。

2020年是中邮理财转型发展元年,中邮理财以财富管理为抓手,全面提升核心竞争力,以“稳增长、促转型、控风险,积极稳妥推进改革” 为经营目标,理财规模稳步提升,整改转型积极推进。

年报数据显示,中邮理财不断丰富“普惠+财富+特色”产品体系,推进投研一体化布局。加大产品创新力度,研发“固收+”、混合类产品,产品发行数量显著增长,策略不断丰富。净值化率由资管新规前不足2%提高至 55.31%。同时,客户服务能力显著增强,服务普惠客户、财富客户数量分别较上年末增长240.58%、16.13% 。

2021年是资管新规过渡期的收官之年,也是理财业务深耕转型发展、推进战略布局的关键之年。中邮理财将继续坚持高质量发展理念,充分发挥协同联动效应,服务银行零售转型战略和财富管理体系建设,践行服务实体经济的社会责任,满足百姓财富 管理需求。

表1:2020年报各大银行理财子公司财报情况

(数据来源:年报 截止日:3月30日)

而在已经披露年报的银行中,工商银行也是积极推进理财产品净值转型,持续优化产品结构,符合资管新规产品和投资规模双破万亿元。截至2020 年末,工银理财总资产 178.61 亿元,净资产167.45 亿元,全年实现净利润 4.08 亿元。

建信理财立足稳健合规经营,坚持服务实体经济,持续提升资管业务主动管理能力,积极参与资本市场发展。2020年末,建信理财资产总额161.00亿元,净资产153.95亿元;理 财产品规模6,969.84亿元;2020年净利润3.35亿元。

交银理财作为交通银行集团打造财富管理特色的核心承载者、财富管理产品核心供应商、大资管业务创新发展的综合平台,报告期末,公司总资产88.74亿元,净资产87.42 亿元,报告期内实现净利润 6.65 亿元,同比增长 647%。

而招银理财总资产80.61亿元,净资产74.74亿元。报告期内实现营业收入37.72亿元,其中受招商银行委托管理产品而获得的管理费收入34.64亿元,占比91.83% ;实现净利润24.53亿元。

代销基金规模1500亿元,托管规模3800亿

同比增幅均实现翻倍

2020年,邮储银行深入推进财富管理体系建设,进一步提升资产配置能力,有效促进代销业务的发展。

2020年度,邮储银行加强与绩优基金管理机构合作,加大绝对收益策略“固收+”产品销售,积极推广基金定投业务,提升客户盈利体验,代销基金1527.66亿元,同比增长106.74%,其中非货币基金1291.73亿元,同比增长240.98%。

在托管业务上,邮储银行紧抓资管行业转型发展市场机遇,创新营销模式,加大综合拓客力度,实现托管业务规模及收入双提升,重点业务领域突破性增长。截至报告期末,邮储银行托管资产规模 4.27万亿元,保险资金托管规模首次突破5000亿元,达5671.98 亿元,公募基金托管规模首次突破3000亿元,达3824.01亿元,增幅109.74%,增幅列国内托管行第2位。同时,邮储银行持续强化托管业务风险防控能力,获得无保留意见的ISAE3402国际内控鉴证报告 。

展望2021年,疫情变化和外部环境仍然存在诸多不确定因素,邮储银行一是多措并举加大中间业务发展力度,保持中间业务收入快速增长,中收占比持续提升。邮储银行代理销售业务持续发挥网点资源优势,有效提升网点产能,代理保险和代销非货币型基金实现量收新突破;理财业务持续促进产品净值化转型,提升多元化资产配置能力;托管业务持续扩大公募基金、保险资金等业务规模,优化托管资产结构,提高综合费率水平。

综合实力不断提升

八大核心竞争力日益凸显

在2020年年报中,邮储银行首次披露了八大核心竞争力:清晰的零售银行战略,独特的“自营+代理”运营模式,独具优势的个人金融,突破式发展的公司金融,根基深厚的资金资管业务,健全有效的全面风险管理,商业可持续的普惠金融,加速提升的信息科技能力。

据了解,2020年,邮储银行快速响应疫情及后疫情时代形势变化,加速推动零售转型发展,零售特色优势更加凸显。数据显示,2020年,邮储银行新增个人存款创历史新高,个人存款首次突破9万亿元,占存款总额比重为87.81%;个人贷款占贷款总额比重为56.92%;个人银行业务收入同比增长12.20%,占营业收入的69.22%,较上年提升5.43个百分点。

在推动零售业务发展的同时,邮储银行积极推动批发业务协同发展。公司金融方面,该行探索“商行+投行+资管”的服务模式,加强“投贷债存”多方联动,拓展上下游产业链,公司贷款余额达1.98万亿元,较上年末增加2,372.21亿元。

此外,中间业务成为推动邮储银行经营业绩稳步提升的重要力量。2020年,该行通过加大公募基金产品代销力度、加强条线联动促进托管业务发展、稳步推进信用卡业务发展、巩固电子支付业务优势等举措全力发展中间业务,中间业务收入达到164.95亿元,同比增长12.80%,继续保持两位数增长。

“国以才立,业以才兴,人才是企业资产负债表上看不到的核心资产。”张金良表示,邮储银行视员工为企业最大的财富,紧紧围绕全行发展战略,构建富有邮储银行特色的人才发展体系;积极落实新发展理念,提炼出简单清新、阳光透明、积极向上的企业文化理念,进一步凝聚全行干部员工的精神力量和文化自觉,为高质量发展提供有力支撑。

值得注意的是,始终坚持服务“三农”定位的邮储银行,将继续深耕“三农”蓝海,打造服务乡村振兴数字金融银行。

对于未来发展,张金良表示,“我们将全力打造服务乡村振兴数字金融银行,加快科技赋能,积极构建‘渠道+产品+平台+运营+风控’的全方位三农金融数字化发展架构,持续优化线上线下有机融合的服务模式,让数据多跑路,让信用变财富,提升金融服务可获得性和可持续性。着力构筑‘三农’协同发展生态圈,坚持开放合作理念,广泛外联,积极建立‘金融+生产+生活’的‘三农’服务生态圈,将金融服务融入百姓日常,让城乡居民共享发展红利。”