2月26日晚间,海通证券披露2020年度业绩快报,实现营业收入381.55亿元,同比上升9.45%。归属于上市公司股东的净利润108.75亿元,同比增长14.2%;基本每股收益0.90元。

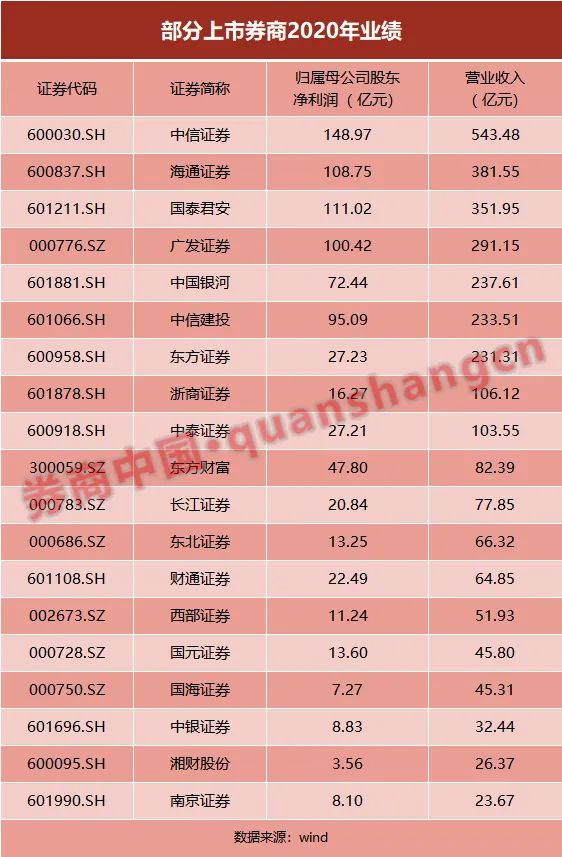

截至目前,已披露业绩快报的上市券商中,3家券商的营业收入超过300亿。其中,中信证券以543.48亿的营业收入高居榜首,海通证券和国泰君安381.55亿元和351.94亿元的营业收入暂居二、三名。考虑到中信建投、广发证券等大部分头部券商已披露业绩快报,券商2020年营收三甲的格局似乎已经初步确定。

利润方面,已经有中信证券、国泰君安、海通证券和广发证券4家确认进入“百亿净利润俱乐部”。

营收三甲基本确定

根据中证协2月23日发布的数据,证券行业2020年度实现营业收入4484.79亿元,同比增长24.41%。

中证协数据显示,截至2020年12月31日,境内证券行业总资产为8.90万亿元,净资产为2.31万亿元,分别同比增加22.50%、14.10%。客户交易结算资金余额(含信用交易资金)1.66万亿元,受托管理资金本金总额10.51万亿元。

从营收数据上来看,行业仍然出于强者恒强的状态。截至2月26日,已有19家上市券商公布业绩快报。营业收入上来看,有10家券商的营业收入超过100亿。

其中,中信证券的营业收入高达543.48亿元,占据全市场超过12%的市场份额。紧随其后的是海通证券,营业收入达到381.55亿元。国泰君安以351.95亿元的营业收入位居行业第三。

海通证券有关负责人表示,该公司营业收入常年位居行业前列,主要得益于其集团化、国际化战略布局成功。海通是业态最为丰富的国内券商之一,除母公司收入稳居行业前列外,其期货、直投、资管子公司均在业内领先,恒信租赁更是海通在国内券商中独有的融资租赁子公司,为海通服务实体经济,打造综合性投行比较优势发挥了重大作用。海通国际化战略起步早,目前已将业务发展至多个国家和地区,旗下海通国际在香港资本市场多项排名中稳居第一。

从去年的营收排名来看,去年排名前十的券商还有华泰证券、申万宏源、招商证券、国信证券等几家没有公布营收数据,但根据三季报的披露的营业收入水平和研究机构一致预测,有机会营收超过300亿的仅有华泰证券。

数据显示,华泰证券前三季度实现营业收入243.36亿元,Wind行业一致盈利预测该公司全年营收在324.50亿元。如果没有超预期情况出现,今年行业营收前三的公司将确定为中信证券、海通证券和国泰君安。

2020年,受疫情影响,世界经济急速陷入衰退,金融市场剧烈震荡,全球投资银行业面临严峻挑战。但危中有“机”,部分券商就抓住了这个难得的发展机会,海通证券旗下的海通国际就是典型的例子。

据了解,早于2018年开始,海通国际启动“3.0规划”实施战略转型升级,推动收入来源的多元化、资产风险的分散化、团队人才的专业化和产品结构的多样化,促进信息中介、交易中介和资本中介功能的平衡发展,以实现更为稳健及可持续的盈利成长。按照“3.0规划”的部署,海通国际凭借领先的综合竞争力和稳健的风险管理体系,于2020年有效地克服疫情的不利影响,顺利应对了十多年来罕见的全球流动性危机,更在多项业务取得突破。

投行在营收中的贡献亮眼

全年来看,券商在IPO等投行业务方面表现颇为亮眼。

中证协数据显示,2020年度,证券行业服务实体经济通过股票IPO、再融资分别募集5260.31亿元、7315.02亿元,同比增加74.69%、41.67%;通过债券融资13.54万亿元,同比增加28.02%。

一些头部券商也依赖投行业务取得营收上的大增长。

2020年的科创板火热异常,而上海本地的券商在其中所起的作用功不可没,无论是项目数量还是规模,都冲在行业的第一梯队。

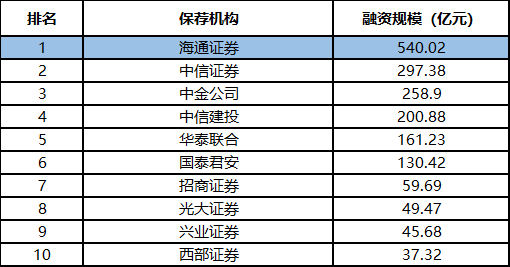

特别值得一提的是海通证券,数据显示,截至2020年12月31日,海通证券科创板IPO共实现融资540.02亿元,市场排名第一。在科创板挂牌数量、申报家数、在审家数等方面,海通证券同样处于市场前列。

截至2020年12月31日,海通证券科创板IPO共实现融资540.02亿元,市场排名第1。

数据来源:Wind;截至12月31日。联席主承项目根据已知的进行统计,未披露项目将融资规模统计至保荐机构下面。

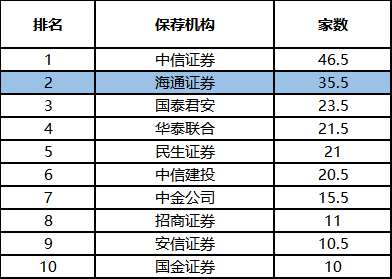

在科创板挂牌数量、申报家数、在审家数等方面,海通证券同样处于市场前列。这些科创板项目中,海通证券也承销了多个明星项目,包括中芯国际、沪硅产业、复旦张江、思瑞浦、君实生物等。

截至2020年12月31日,海通证券科创板IPO挂牌数量9.5家,市场排名第5。

数据来源:上海证券交易所;截至12月31日(联席保荐按0.5家计算)。

不仅如此,在项目推进过程中,海通证券投行部积极探讨,积极研究新方法,成功助力优质项目登陆科创板。而且在发行阶段,海通投行还成功推出了带期权上市、红筹回归、累计投标询价等多个创新案例,成为市场典范。

截至2020年12月31日,海通证券在2020年科创板IPO共申报企业35.5家,市场排名第2。

数据来源:Wind;截至12月31日(联席保荐按0.5家计算)。

截至2020年12月31日,海通证券科创板IPO在审企业28家,市场排名第2。

数据来源:Wind;截至12月31日(联席保荐按0.5家计算)。

据悉,去年年初以来,海通证券投行部将分行业战略落到实处,提高投行专业化服务水平,进一步优化属地化布局以客户为中心,推进精准深度服务,提高服务质量;强化了TMT行业部、医疗健康行业部、先进制造行业部,以及江苏区域部、浙江区域部和华中区域部,进一步增强了行业及区域方向的实力,积极面对注册制所带来的新挑战和新机遇。

与此同时,海通证券投行部持续巩固在半导体集成电路领域的优势,通过中微公司和中芯国际、硅产业这三个明星项目,迅速将业务触角延伸至整个产业链,覆盖了材料、代工、设备、设计、封装、测试全链条。

此外,复旦张江、之江生物、凯因科技等成功上市代表着海通投行在医药行业有所建树,同时在创新医药领域具备持续竞争力,进一步强化了品牌优势。

国内投行业务如此,海外同样发展的不错。海通国际的投行业务在2020年也迎来了丰收,在保持市场领导性地位的同时更实现突破性增长。去年海通国际共参与了51个香港IPO,56个香港股权融资项目,超过210个债券发行项目。根据彭博数据,海通国际的IPO发行及股权项目数量均稳占排名榜首,亚洲(除日本外)G3企业高收益债发行量稳居全球金融机构第一。

4家券商净利润超过100亿

根据中证协的数据,2020年,全行业实现净利润1575.34亿元,同比增长27.98%,全行业139家券商127家实现盈利。

业绩快报显示,净利润超过100亿的券商总计有4家。中信证券仍然是当之无愧的行业龙头,2020年全年实现归母净利润148.97亿元。国泰君安、海通证券、广发证券的净利润分别为111.01亿元、108.75亿元和100.42亿元。此外,华泰证券也有希望加入净利润的百亿俱乐部。

从利润增速上来看,从业绩快报披露信息分析,华鑫证券母公司华鑫股份全年净利润增速上限超过1000%,光大证券业绩增长的上限则达到了325%。已经披露业绩快报的上市券商中,东方财富证券目前业绩增速最快,全年净利润同比增长161%。

东方财富表示,2020年度,国内证券市场股票交易额同比大幅增加,该公司证券业务股票交易量也因此实现同比大幅增加,证券业务相关收入同比实现大幅增长。2020年度,东方财富证券互联网金融电子商务平台基金交易额同比大幅增加,金融电子商务服务业务收入同比实现大幅增长。

值得关注的是,太平洋证券成为目前唯一一家亏损的券商。太平洋证券预计2020年实现归属于上市公司股东净利润-7.5亿元到-6.5亿元,比上年同期减少12.13亿元到11.13亿元。太平洋证券解释,该公司各业务条线经营稳定,但由于计提股票质押业务资产减值、计提资管产品整改的预计负债、自营被动持有的股票价格下跌、子公司股权投资损失等原因,造成亏损。

数据显示,由于股票质押业务融资人违约,同时受市场行情影响作为担保品的股票市值大幅下跌,太平洋证券对股票质押业务计提减值准备,共计提资产减值准备约7.59亿元,扣除所得税因素,影响该公司2020年净利润约5.69亿元。

此外,国盛证券的母公司国盛金控2020年也录得亏损,预计全年亏损2.5亿元-4.5亿元。但是否合并了国盛证券2020年的业绩,目前不得而知。